Введение

Проблеме экономической эффективности налогов посвящено большое количество литературы. На этом фоне оценке фискальной эффективности действующей налоговой системы уделяется гораздо меньше внимания в силу ее кажущейся очевидности. Между тем к настоящему моменту накопилось несколько методологически совершенно разных подходов к расчету фискальной эффективности налогов.

Немаловажную роль в налоговых доходах играют косвенные налоги. В настоящее время в мировой практике косвенного налогообложения присутствуют индивидуальный акциз (акцизы на отдельные группы товаров), универсальный акциз (НДС, налог с продаж), таможенные пошлины. В России таможенные пошлины выведены из состава налоговых доходов бюджета, а также из системы налогов в 2008 году. Вместе с тем, с точки зрения теории налогов и мировой практики налогообложения таможенные пошлины кодифицируются как вид косвенных налогов, в связи с чем в данном исследовании мы их также рассмотрим. Для иллюстрации масштаба данного вида регулятора укажем, что суммарная доля косвенных налогов и сборов в доходной части бюджета России в 2018 году составила 30,3% [1].

Цель данного исследования состоит в системном обзоре наиболее перспективных методов оценки фискальной эффективности налогов с акцентом на косвенные налоги. Результатом работы будут рекомендации по поводу того, для каких аналитических задач какие методы оценки фискальной эффективности следует использовать. Для достижения поставленной цели рассмотрим четыре разновидности фискальной эффективности налогообложения: бюджетную, магистральную, маржинальную и институциональную.

Экономическая эффективность налогов: обзор мнений и подходов

Хотя для данной статьи первоочередное место имеет фискальная эффективность налогов, ее рассмотрение невозможно осуществлять без оглядки на существующие подходы к экономической эффективности налоговой политики. Для этого выполним небольшой обзор последних исследований, позволяющий уяснить основные идеи в этой области.

Значительная часть экономистов, изучающих макроэффекты от налогообложения, склоняется к тому, что косвенные налоги обладают фискальным преимуществом перед прямыми и оказывают больший эффект на экономический рост [1]. Однако полученные исследователями результаты показывают, что эффект от изменения прямых и косвенных налогов сильно зависит от временного интервала и конкретной страны. Положительное влияние косвенных налогов на рост ВВП отмечается в статьях [2, 3]. Параллельно с этим негативное влияние увеличения прямых налогов на доходы (налога на доходы физических лиц – НДФЛ, налога на прибыль, корпоративного подоходного налога и т.п.) на экономический рост отмечается в [4, 5]. В исследовании [6] проанализировано семьдесят стран за период 1980–1997 гг. и установлено, что снижение ставки корпоративного подоходного налога на 10% способствует росту ВВП на душу населения на 0,7–1,1%. В работе [7] рассчитано, что уменьшение ставки НДФЛ увеличивает реальный ВВП на душу населения на 1,4–1,8%.

В отличие от данных точек зрения в работе [8] показано, что переход от прямого к косвенному налогообложению может негативно отразиться на экономическим росте и усугубить экономический спад, распространившийся по странам Европейского Союза (ЕС). Данные выводы получены в результате агрегированного анализа и прогноза для основных категорий налогообложения в странах-членах ЕС за период 2000–2014 гг. Большая экономическая эффективность прямого налогообложения для стран ЕС отмечается и в [9]. Еще в одном исследовании [10] проанализировано влияние косвенного налога с продаж на экономический рост в США в 1960–2013 гг. и показано, что несмотря на краткосрочные положительные эффекты, в долгосрочной перспективе экономический рост отрицательно коррелирует с данным налогом. Негативное влияние косвенных налогов отмечается и в [11], где выявлено, что 1-процентный прирост налога на товары и услуги вызывает падение ВВП на 0,6%. В ряде работ [11, 12] отмечается, что одним из наиболее благоприятных для экономического роста является прямой налог на имущество, в то время как в других исследованиях [13] показана его нейтральность с точки зрения экономического роста.

При анализе связи между налогами и экономическим ростом в Нигерии за периоды 1986–2000 [14] и 1993–2012 гг. [15] получены результаты, демонстрирующие доминирующую роль нефтяных налоговых поступлений в экономическом росте страны. В налоговой структуре Малайзии значительную долю занимают прямые налоги, в частности, налоги на доходы, в то время как косвенное налогообложение в указанной стране развито слабо [16].

В российской литературе также уделяется немалое внимание изучению взаимозависимости налогов и экономического роста. В частности, установлено, что на экономический рост в России наибольшее влияние оказывает динамика цен на энергоносители (коэффициент корреляции равен 0,7985), в то время как корреляция между реальным ВВП и косвенными налогами составляет –0,7937 [17].

Во многом вопрос положительного или отрицательного влияния косвенных налогов (в основном, НДС и акцизов) напрямую связан с проблемой справедливости налогообложения и его социальной эффективностью. Если прямые налоги отражают фактическую платежеспособность налогоплательщика и выполняют в обществе распределительную функцию, то косвенные налоги имеют регрессивный характер и, как правило, более тяжким бременем ложатся на бедные слои населения [18]. При этом данный эффект в наибольшей степени присущ пропорциональному налогообложению, в то время как прогрессивные налоговые шкалы оказывает положительное влияние на экономический рост [19].

С другой стороны, увеличение отдельных косвенных налогов, например, акцизов на сигареты, может способствовать оздоровлению нации, увеличивая при этом государственные доходы. Например, их повышение в Индонезии на 57% привело к росту государственных доходов на 58% и уменьшению потребления – на 18% [20]. В Гренаде 17-процентное увеличение акцизов на табак способствовало росту государственных доходов на 8,7% и снижению потребления на 5% [21]. В целом, разработанные имитационные модели показывают, что для стран с низкими и средними доходами увеличение акцизного налога на 20% способствует в среднем 14-процентному росту доходов и 5-процентному сокращению потребления нежелательных и вредных продуктов [22].

Анализ налоговой структуры показывает, что косвенное налогообложение в большей степени характерно для развивающихся стран и стран с переходной экономикой [23], в то время как в странах ЕС доля косвенных налогов за последние 100 лет сократилась от 2/3 до 1/3 [24]. Тесную связь между уровнем развития страны и ее фискальной структурой подтвердили результаты исследования [25], согласно которым слаборазвитые страны в значительной степени зависят от налогов на внешнеэкономическую деятельность, тогда как налоги на прибыль важны в основном для развитых стран. Тенденция к снижению косвенного налогообложения наблюдается и в России, где по данным Росстата доля косвенного налогообложения в 2017 году составила 30,1% против 38,7% в 2010. Во многом это связано с сокращением поступлений от внешнеэкономической деятельности (таможенные пошлины и прочие доходы) в связи с санкционной политикой и обострением внешнеполитической ситуации, что вопреки расхожему мнению о «надежности» косвенных налогов говорит об их достаточно сильной подверженности воздействию экзогенных факторов.

Разночтение результатов о характере влияния налогов на экономику связано с тем, что они базируются на эконометрических моделях, которые в свою очередь не претендуют на универсальность: в разные периоды времени в странах с разным уровнем развития проявляются разные эффекты. В этом смысле универсальных выводов о роли налогов для национальной экономики де-факто не может быть – все они носят сугубо контекстный характер.

Бюджетная эффективность косвенных налогов

Бюджетная эффективность характеризует способность того или иного налога обеспечивать поступления в бюджет. Подчеркнем, что это и последующие названия разновидностей фискальной эффективности носят условный характер и отражают специфику соответствующего метода.

Бюджетную эффективность можно определить через статические показатели, позволяющие оценить текущее положение дел (например, объем налоговых поступлений в бюджет, соотношение плановых и фактических доходов, уровень использования налогового потенциала, доля в ВВП и т.п.), и динамические, показывающие эффективность того или иного налога во времени по сравнению с другими экономическими параметрами (например, с помощью показателей эластичности).

Для оценки статической бюджетной эффективности косвенных налогов (налог на добавленную стоимость – НДС, акцизы) и сборов (таможенные сборы [2] – ТС) в России проанализируем изменение их доли в доходной части бюджета за период 1995–2018 гг. и определим, какой из них оказывал наибольшее влияние на ее формирование. Для сравнения оценим влияние косвенных налогов (налог с продаж – НсП, акцизы, таможенные сборы) на доходную часть бюджета США за аналогичный период (табл. 1).

Таблица 1

Доля косвенных налогов в доходной части бюджета России и США, 1995–2008 гг., %

|

Годы |

Россия |

США |

||||||

|

НДС |

Акцизы |

ТС |

Косвенные налоги |

НсП |

Акцизы |

ТС |

Косвенные налоги |

|

|

1995 |

21,90 |

5,49 |

11,05 |

38,44 |

7,86 |

1,87 |

0,76 |

10,49 |

|

1996 |

25,77 |

9,56 |

7,11 |

42,44 |

7,71 |

1,65 |

0,68 |

10,05 |

|

1997 |

25,69 |

9,57 |

5,45 |

40,71 |

7,53 |

1,64 |

0,61 |

9,77 |

|

1998 |

24,80 |

10,51 |

7,73 |

43,04 |

7,33 |

1,34 |

0,57 |

9,24 |

|

1999 |

23,75 |

8,99 |

10,10 |

42,84 |

7,41 |

1,21 |

0,55 |

9,17 |

|

2000 |

21,80 |

7,93 |

12,71 |

42,44 |

7,22 |

1,25 |

0,54 |

9,01 |

|

2001 |

23,81 |

9,07 |

31,55 |

64,43 |

7,66 |

1,41 |

0,55 |

9,63 |

|

2002 |

21,39 |

7,50 |

11,05 |

39,94 |

8,41 |

1,18 |

0,56 |

10,16 |

|

2003 |

21,31 |

8,40 |

12,22 |

41,94 |

7,89 |

1,23 |

0,59 |

9,71 |

|

2004 |

19,70 |

4,55 |

16,54 |

40,79 |

7,93 |

1,12 |

0,54 |

9,59 |

|

2005 |

17,16 |

2,96 |

19,59 |

39,71 |

7,78 |

1,02 |

0,55 |

9,35 |

|

2006 |

14,22 |

2,55 |

21,70 |

38,47 |

7,67 |

0,97 |

0,53 |

9,17 |

|

2007 |

16,92 |

2,35 |

18,02 |

37,29 |

7,37 |

0,69 |

0,50 |

8,56 |

|

2008 |

13,32 |

2,19 |

22,40 |

37,91 |

8,33 |

0,88 |

0,59 |

9,80 |

|

2009 |

15,08 |

2,55 |

19,73 |

37,36 |

10,18 |

1,09 |

0,61 |

11,89 |

|

2010 |

15,59 |

2,94 |

20,13 |

38,66 |

7,93 |

0,95 |

0,54 |

9,41 |

|

2011 |

15,59 |

3,12 |

22,37 |

41,07 |

7,83 |

0,94 |

0,58 |

9,34 |

|

2012 |

15,13 |

3,57 |

21,18 |

39,88 |

8,43 |

1,05 |

0,62 |

10,10 |

|

2013 |

14,48 |

4,16 |

20,50 |

39,14 |

7,73 |

1,05 |

0,57 |

9,35 |

|

2014 |

14,72 |

4,01 |

20,41 |

39,14 |

7,49 |

1,09 |

0,56 |

9,13 |

|

2015 |

15,73 |

3,97 |

12,24 |

31,94 |

7,91 |

1,14 |

0,58 |

9,63 |

|

2016 |

16,22 |

4,81 |

9,25 |

30,28 |

8,16 |

1,09 |

0,58 |

9,83 |

|

2017 |

16,55 |

5,15 |

8,38 |

30,08 |

7,66 |

0,83 |

0,53 |

9,02 |

|

2018 |

16,12 |

4,26 |

9,94 |

30,32 |

7,32 |

0,96 |

0,61 |

8,89 |

|

В среднем |

18,61 |

5,42 |

15,47 |

39,51 |

7,86 |

1,15 |

0,58 |

9,60 |

Источник: Росстат, United States Government Revenue

Данные табл. 1 позволяют сделать ряд важных выводов.

Во-первых, косвенные налоги и сборы в России играют значительно большую роль в формировании доходной части бюджета, чем в США: 39,5% против 9,6% соответственно. Этот факт подтверждает то, что косвенное налогообложение больше характерно для развивающихся стран и стран с переходной экономикой, в то время как в развитых странах его роль незначительна в силу действия иных социальных и экономических институтов.

Во-вторых, несмотря на то, что в рассматриваемый период в России прослеживается явная тенденция на снижение доли косвенных налогов в доходной части бюджета (приблизительно на 10 п.п. за рассматриваемый период), ее среднее значение остается достаточно высоким и составляет немногим меньше половины всех поступлений (39,51%). И это при том, что речь идет о трех косвенных налогах и сборах против гораздо большего количества прямых. В связи с повышением в 2019 году базовой ставки НДС на 2 п.п. есть основания предположить увеличение налоговых поступлений от данного налога и, как следствие, рост доли косвенных налогов в доходной части бюджета. Все это говорит о том, что налоговая система России пока не имеет возможности поставить социально–экономические интересы выше фискальных и вынуждена использовать механизмы косвенного налогообложения в качестве приоритетных.

В-третьих, наиболее эффективным с точки зрения бюджетной составляющей и в России, и в США является налог на потребление, выраженный в форме НДС (доля в доходной части бюджета России – 15,47%) и НсП (доля в доходной части бюджета США – 7,86%). Это связано с тем, что указанные налоги по сравнению с другими косвенными налогами и сборами имеют более широкую базу обложения и относительно простой механизм контроля за их поступлением в бюджет.

В-четвертых, доля акцизов в доходной части бюджета России более чем в три раза ниже остальных косвенных налогов и сборов (5,42%), что во многом связано с проявлением их регулирующей функции, включающей в том числе и эколого–медицинский аспект. Увеличение акцизной нагрузки ориентировано, прежде всего, на безопасность и здоровье нации и защиту окружающей среды. В основном это касается таких подакцизных товаров, как алкогольная, спиртосодержащая, табачная продукция, а также нефтепродукты. Например, с 2008 года по 2019 год минимальная ставка акциза на сигареты с фильтром была увеличена более чем в 18 раз, специфическая ставка в 16 раз, а адвалорная ставка – на 9 п.п.; ставки на алкогольную продукцию крепостью свыше 9% выросли в 3 раза, ниже 9% – в 3,8 раза; на вина натуральные – в 7,5 раз; вина игристые – в 72 раза; на пиво – в 8 раз. Такие меры привели к тому, что потребление алкоголя на душу населения в пересчете на чистый спирт снизилось с 2000 по 2018 годы на 22,5% – с 8,0 до 6,2 литра. Экологическая составляющая регулирующей функции акцизов в России проявляется лишь в отношении бензина, ставки по которому дифференцированы в зависимости от его класса.

В-пятых, принципиально разное значение в структуре доходов бюджета России и США играют таможенные сборы. Их доля в России составляет 15,5%, в то время как в США не достигает и 1%, что связано с внешнеторговой политикой Америки и ее членством в ВТО, предполагающее максимальное устранение импортных и экспортных пошлин.

Таким образом, проведенный анализ показал, что с точки зрения статических показателей бюджетной результативности наиболее эффективным в России является НДС, на долю которого приходится почти пятая часть всех поступлений в бюджет.

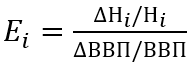

Для оценки динамической бюджетной эффективности рассмотрим показатель эластичности налогообложения, который представляет собой отношение изменения налоговых поступлений к изменению ВВП, выступающему в качестве агрегированного показателя налоговой базы:

(1)

(1)

где Еi – эластичность рассматриваемого налога по ВВП;  – прирост налоговых поступлений от рассматриваемого налога за определенный период (в текущих ценах);

– прирост налоговых поступлений от рассматриваемого налога за определенный период (в текущих ценах);  – прирост ВВП за аналогичный период (в текущих ценах).

– прирост ВВП за аналогичный период (в текущих ценах).

Показатель (1) позволяет оценить, как прирост ВВП на 1% влияет на собираемость того или иного налога. Если Еi≈1, то речь идет о синхронизации прироста ВВП и налоговых поступлений и о сохранении удельного веса налогов в ВВП. В этом случае можно говорить об устойчивости настройки налоговой системы и эффективности того или иного налога. При Еi<1 однопроцентный прирост ВВП вызывает более медленный прирост налоговых поступлений. В противном случае (при Еi>1) речь идет об опережающем росте налоговых поступлений на фоне однопроцентного роста ВВП. Последние два случая свидетельствуют о неэффективной настройке налоговой системы и о необходимости уменьшения искажающих эффектов.

Значения эластичности налогообложения в России и США за период с 1995 по 2018 годы приведены в таблице 2.

Таблица 2

Эластичность налогообложения в России и США, 1995–2018 гг.

|

Страна |

НДС/НсП |

Акцизы |

ТС |

Косвенные налоги и сборы |

|

Россия |

0,863 |

0,910 |

1,057 |

0,925 |

|

США |

0,872 |

0,211 |

0,677 |

0,740 |

Источник: рассчитано авторами по формуле (1)

Из табл. 2 видно, что российская налоговая система с точки зрения динамической эффективности косвенного налогообложения является более совершенной, чем американская, что, вероятнее всего, связано с большей значимостью косвенных налогов в бюджете России. Среди косвенных налогов и сборов наиболее эффективными являются акцизы и таможенные сборы. В отношении НДС наблюдаются искажения в сторону замедления темпов роста налоговых сборов от НДС при росте ВВП. Это объясняется наличием системы вычетов и пониженных ставок НДС на социально-значимые товары и услуги, установленных с целью снижения нагрузки на бизнес и потребителей.

В рассматриваемые годы для России можно выделить два периода, когда действовали разные базовые ставки НДС: с 1995 по 2003 гг. – 20%, с 2004 по 2018 гг. – 18%. Расчет эластичности НДС для этих периодов показал, что более предпочтительным с точки зрения динамической бюджетной эффективности был период действия ставки в 20%: Е1995-2003=0,997, Е2004-2018=0,907. Это говорит о том, что в первый период прирост ВВП давал практически синхронный прирост налоговых поступлений в бюджет. Следует правильно оценивать полученный результат и понимать, что бюджетная эффективность, как было отмечено ранее, отражает именно поступления от налогов в бюджет и, как следствие, интересы государства. С этой точки зрения налоговая система, настроенная на НДС с базовой ставкой налога 20%, проявила себя более эффективно.

Подводя итоги данного раздела, следует отметить достаточно высокую долю косвенных налогов и платежей в доходной части российского бюджета (на 2018 год она составила 30,3%) и их эффективность с точки зрения согласованности с ростом ВВП (Е=0,925). При этом наибольшей бюджетной эффективностью среди косвенных налогов и сборов обладает НДС, который обеспечивает максимальные налоговые поступления в бюджет. Однако данный налог обладает эффектом замедления роста доходов по сравнению с ростом ВВП (Е=0,863), что обусловлено его социальной ориентацией.

Магистральная эффективность косвенных налогов

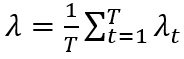

При оценке эффективности налоговой системы необходимо учитывать не только объемы фискальных поступлений, но их устойчивость и «справедливость» по отношению к налоговой базе. В этом случае концепция фискальной эффективности претерпевает определенные изменения: динамика налоговых сборов должна соответствовать динамике налоговой базы. В свою очередь, динамика налоговой базы для всей национальной экономики вполне обоснованно может аппроксимироваться динамикой ВВП. Тогда общий методологический тезис уточняется: темпы роста налоговых сборов должны соответствовать темпам роста ВВП [26]. В данном случае показатели фискальных сборов и ВВП должны учитываться в текущих ценах. Тогда инфляционный эффект содержится в обоих показателях и при сравнении нивелируется.

Сформулированный методологический принцип получил название магистрального принципа (МП) или магистральной гипотезы [26], а измерители степени выполнения МП будем называть показателями магистральной эффективности. Данная терминология связана с тем фактом, что траектория ВВП выступает в качестве магистрали развития экономики, ее экономической активности, а траектории всех фискальных сборов должны проходить рядом с магистралью. Степень отклонения фискальных траекторий от магистрали косвенно отражает уровень эффективности или, наоборот, неэффективности настройки фискальной системы на экономическую активность хозяйствующих субъектов. Хотя введенная терминология не имеет прямого отношения к магистральной теории, занимающейся рассмотрением оптимальных траекторий в моделях фон Неймана, однако определенная аналогия между ними имеется. Так, если в моделях фон Неймана рассматриваются оптимальные траектории, проходящие на определенном расстоянии от магистрали или луча фон Неймана, то в нашем случае в зоне внимания оказываются фискальные траектории, проходящие в окрестности траектории экономического роста [26].

В основе магистрального принципа лежит представление о том, что все налоги и сборы должны быть в той или иной степени привязаны к экономической активности системы, которая в наиболее общем виде измеряется темпом роста ВВП. Даже привязка к налоговой базе, которая напрямую не связана с ВВП, предполагает сохранение МП; вопрос заключается только в том, насколько сильно он нарушается и насколько это может считаться допустимым. Данное допущение сопоставимо с анализом факторов роста налоговых доходов, проведенном в исследовании [27], согласно которому, какие бы факторы не оказывали влияние на налоговые поступления, в конечном счете все они определяются общим геоэкономическим фоном в стране. Кроме того, магистральная эффективность по своему смыслу очень близка динамической бюджетной эффективности.

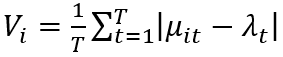

МП позволяет построить простую аналитическую схему для анализа магистральных свойств фискальных сборов. Для этого введем в рассмотрение четыре показателя [26]:

.png) (2)

(2)

(3)

(3)

(4)

(4)

(5)

(5)

где λt и μit – темпы прироста ВВП и i-го фискального дохода в t-ом году соответственно; T – длина ретроспективного ряда; Ii – среднее значение абсолютного избыточного дохода i-го фискального инструмента; RIi – среднее значение относительного избыточного дохода i-го фискального инструмента; Vi – волатильность i-го фискального дохода.

Если RI>0, то фискальная траектория лежит преимущественно выше траектории экономического роста и имеет место избыточный фискальный доход; если RI<0, то фискальная траектория лежит преимущественно ниже траектории экономического роста и можно говорить о фискальных потерях.

Введенный показатель (5) позволяет дать классификацию фискальных инструментов по двум магистральным признакам – бюджет–ориентированности и устойчивости. Под бюджет–ориентированным понимается такой фискальный инструмент, который обеспечивает положительное значение избыточного дохода, т.е. RI>0; в противном случае фискальный инструмент считается либеральным (щадящим). Иными словами, темпы роста бюджет-ориентированного налога опережают темпы экономического роста. Под устойчивым понимается такой фискальный инструмент, для которого характерна незначительная величина избыточного дохода; в противном случае фискальный инструмент считается неустойчивым. Для конкретизации данного критерия будем полагать, что незначительной признается величина ∣RI∣=5%. Таким образом, устойчивым является налог, который достаточно тесно связан с динамикой экономического роста.

В дополнение к введенной классификации можно сформулировать два критерия «сильной» неустойчивости. Первый признак: налог считается крайне неустойчивым, если для него выполняется условие: ∣RI∣>20%. Второй признак: налог считается крайне неустойчивым, если для него выполняется сильное или слабое условие соответственно: ∣RI∣>V или ∣RI∣≈V; данный критерий является вспомогательным. Указанные критерии являются сугубо эвристическими, однако они полезны для окончательной диагностики фискальных инструментов.

Заметим, что устойчивость фискального инструмента может восприниматься и как проявление социальной справедливости. Например, если рост налогов сильно опережает рост налоговой базы, то это говорит о волюнтарных действиях государства в фискальной сфере, когда правительство страны неправомерно повышает налоговую нагрузку на экономических агентов без учета реальной ситуации. В противном случае имеет место несправедливость иного рода, когда экономические субъекты недоплачивают налоги со своей деятельности и государство недополучает свои законные доходы.

Для иллюстрации магистральной эффективности для экономики России использовались ежегодные данные Росстата за 1995–2018 гг.; агрегаты налоговых поступлений и ВВП исчислялись в текущих ценах. В качестве фискальных инструментов рассмотрим: налог на добавленную стоимость, акцизы и таможенные сборы. Результаты расчетов приведены в таблице 3 с учетом функциональной специфики фискальных инструментов.

Таблица 3

Магистральные параметры фискальной системы России

|

Фискальный инструмент |

Показатели магистральной эффективности |

|

|

RI, % |

V, % |

|

|

Налог на добавленную стоимость, НДС |

–1,4 |

9,5 |

|

Акцизы |

5,6 |

18,0 |

|

Таможенные сборы, ТС |

50,9 |

35,4 |

Источник: Рассчитано авторами по формулам (1)–(4) на основе данных Росстата

Полученные количественные оценки позволяют осуществить классификацию фискальных инструментов в матричной форме, из которой наглядно видно, что акцизы и таможенные сборы попадают в категорию бюджет-ориентированных, но неэффективных налогов, в то время как налог на добавленную стоимость попадает в группу щадящих и эффективных (табл. 4; курсивом обозначен фискальный инструмент, являющийся крайне неэффективным).

Таблица 4

Классификация фискальных инструментов России

|

Критерий либеральности |

Критерий устойчивости |

|

|

Устойчивый |

Неустойчивый |

|

|

Бюджет-ориентированный |

– |

А, ТС |

|

Либеральный |

НДС |

– |

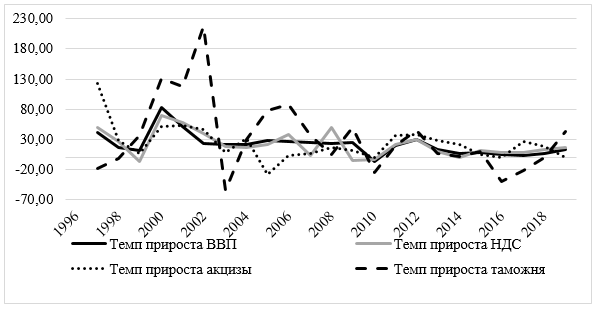

Для лучшего понимания полученных результатов визуализируем траектории темпов прироста косвенных налогов на фоне динамики экономического роста в России (в текущих ценах). Для этого рассмотрим рис. 1.

Построенная диаграмма наглядно показывает, что несмотря на сильные деформации российской налоговой системы, степень нарушения магистральных свойств имеет тенденцию к сокращению. Так, на рисунке 1 хорошо просматривается два этапа в формировании фискальной системы – до и после 2008 г.: кризис дал импульс к синхронизации в динамике ВВП и фискальных доходов.

Рис.1. Траектории темпов прироста косвенных налоговых доходов России

Чтобы лучше понять магистральные свойства налоговых систем, проведем их сравнение для России и США. Для этого рассчитаем магистральные характеристики для косвенных налогов США за период, совпадающий для двух стран, т.е. 1995–2017 гг. Результаты расчетов на основе статистических данных OECD приведены в табл. 5 и 6.

Таблица 5

Магистральные параметры фискальной системы США

|

Фискальный инструмент |

Показатели магистральной эффективности |

|

|

RI, % |

V, % |

|

|

Налог с продаж, НсП |

–0,3 |

1,2 |

|

Акцизы |

–72,3 |

2,7 |

|

Таможенные пошлины, ТС |

–32,6 |

5,1 |

Источник: Рассчитано авторами по формулам (1)–(4) на основании данных OECD

Таблица 6

Классификация фискальных инструментов США

|

Критерий либеральности |

Критерий устойчивости |

|

|

Устойчивый |

Неустойчивый |

|

|

Бюджет-ориентированный |

– |

– |

|

Либеральный |

НсП |

А; ТС |

Полученные цифры позволяют сделать следующие выводы.

Во-первых, магистральная устойчивость фискальной системы России (в части косвенных налогов!) в целом выражены сильнее, чем в США. Так, среднее абсолютное значение показателя RI по фискальному портфелю табл. 3 составляет 19,3%, тогда как для США аналогичный показатель для фискального портфеля табл. 5 составляет 35,1%. Однако усредненный показатель волатильности V для России и США составляет 21,0 и 3,0% соответственно, т.е. хаотичность колебания фискальных показателей относительно магистрали в России в семь раз больше, чем в США.

Во-вторых, показатель RI в США принимает устойчиво отрицательные значения. Это происходит на фоне стабильно положительных показателей RI, характерных для прямого налогообложения в США [26]. Данный факт означает, что государственная политика последних десятилетий в стране была направлена на снижение бремени косвенных налогов с переносом приоритета на взимание прямых налогов, что достаточно ярко демонстрирует отмеченный ранее вывод о предпочтительности прямого налогообложения в развитых странах мира [28].

В-третьих, классификация налогов России (табл. 4) и США (табл. 6) свидетельствует о том, что среди косвенных налогов наибольшей магистральной эффективностью обладают НДС для России и НсП для США.

В-четвертых, принципиальным отличием российской и американской налоговой политики с точки зрения магистральной эффективности является преимущественно бюджетная ориентация первой и либеральность второй.

Рассмотренные в предыдущих разделах бюджетная и магистральная эффективности налогообложения позволяют оценить результативность того или иного налога. Однако полученные результаты будут не до конца репрезентативными, если не иметь представления об эффективности фискальной системы в целом. Расчет предельной и институциональной эффективности позволяют заполнить данный пробел.

Предельная (маржинальная) эффективность налогов

Для исследования более глубинных фискальных свойств налоговых инструментов воспользуемся ставшей уже традиционной концепцией модифицированной кривой А. Лаффера [29, 30, 31]. В основе данной концепции лежит представление о том, что налоговая система эффективно настроена тогда, когда реакции налогоплательщика (производителя, бизнеса) и бюджета (государства) почти совпадают. Расхождение в реакции двух указанных субъектов оценивается в виде разницы между значениями точек Лаффера 1-го и 2-го рода; чем больше расстояние между этими точками, тем больше антагонизм интересов государства и бизнеса и тем ниже эффективность фискальной системы. Основу данного анализа составляют производственно–институциональные функции, где к традиционным макрофакторам производственной функции (труд, капитал) добавляется институциональная переменная – средняя налоговая нагрузка (доля взимаемых государством налогов в объеме ВВП).

Такой подход представляется вполне обоснованным, поскольку связь между объемом выпуска (ВВП) и макрофакторами во многом определяется институциональным климатом. Налоги, участвуя формировании системы стимулов экономических агентов, оказывают непосредственное влияние на уровень деловой и, следовательно, производственной активности. Подобный подход позволяет определить значения допустимой налоговой нагрузки и тем самым оценить предельную (маржинальную) эффективность налогообложения.

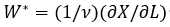

В целях конкретизации данного подхода иногда используют производственно-институциональную функцию следующего вида [29]:

(6)

(6)

где Y – выпуск (объем ВВП); K – основной капитал; L – труд (численность занятых в экономике работников); q – налоговая нагрузка (относительное налоговое бремя, вычисляемое как доля налоговых поступлений T в ВВП, q=T/Y); D – трендовый оператор (функция, зависящая от времени t); γ, a, b, n и m – параметры, оцениваемые статистически на основе ретроспективных динамических рядов. Переменные Y, K, L и q берутся за соответствующие годы t.

Функция (6) задает производственную кривую, т.е. зависимость между выпуском и налоговой нагрузкой. Тогда фискальная кривая, т.е. зависимость между массой собираемых налогов и относительной налоговой нагрузкой, описывается следующей функцией T=qY(q) или в развернутом виде:

(7)

(7)

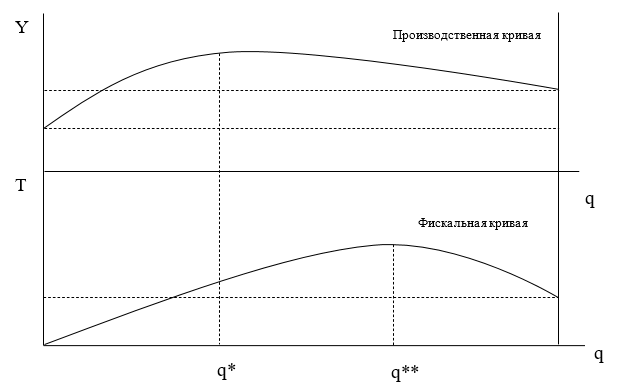

Стержневой идеей фискального анализа на базе функций (6) и (7) является определение взаимного расположения точек Лаффера 1-го и 2-го рода и фактической величины налоговой нагрузки (рис. 2). В соответствии с существующей классификацией [32], фискальной точкой Лаффера 1-го рода (q*) называется вершина (т.е. точка максимума) производственной кривой (1), а под фискальной точкой Лаффера 2-го рода (q**) понимается вершина (точка максимума) фискальной кривой (2).

Рис.2. Взаимное расположение производственной и фискальной кривых

Точка Лаффера 1-го рода означает тот предел налогового бремени, который может выдержать производственная система, не срываясь в режим рецессии. Точка Лаффера 2-го рода показывает величину налогового бремени, за пределами которой увеличение массы налоговых поступлений в бюджет становится невозможным (отсюда и само название фискальной эффективности – предельная или маржинальная). Идентификация двух точек Лаффера и их сопоставление с фактическим налоговым бременем позволяет оценить маржинальную эффективность налоговой системы страны.

В идеальном случае фискальная система должна быть настроена таким образом, чтобы расхождение точек Лаффера 1-го и 2-го рода стремилось бы к минимуму, снижая степень разногласий между бизнесом и государством.

Эмпирический анализ фискальных систем России, США, Великобритании и Швеции за период 1983–2000 гг., проведенный в [30], показал отсутствие общих количественных закономерностей, что говорит о неправомерности переноса фискальных стандартов одних стран на другие. С точки зрения маржинальной эффективности налоговой системы эмпирические расчеты показали, что реакция бюджета в США почти полностью совпадала с реакций производителя – «фискальный люфт» (q**–q*) составил приблизительно 1 п.п. Совершенно иная картина была характерна для России: «фискальный зазор» между точками Лаффера 1-го и 2-го рода составлял 10–12 п.п. Тем самым интересы государства (бюджета) и бизнеса (объема ВВП) в США были почти синхронизированы, а в России, наоборот, находились в явном антагонизме.

Заметим, что в представленных построениях используется общее (агрегированное) налоговое бремя. Однако определенную долю в его величине составляют косвенные налоги, в связи с чем при разработке фискальной политики можно рассматривать разные варианты сокращения/увеличения налогового бремени – за счет некоторых косвенных налогов или за счет прямых.

Таким образом, предельная фискальная эффективность предполагает оценку трех индикаторов q*, q** и (q**–q*), что позволяет определить предельно допустимую налоговую нагрузку и степень согласованности интересов налогоплательщиков и бюджета.

Институциональная эффективность налогов

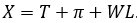

Фискальные индикаторы, рассмотренные в предыдущем разделе, позволяют оценить реакцию производителя и государства, не давая при этом никакого представления о том, как государство выполняет свои обязательства и насколько обоснованы выдвигаемые им налоговые требования. Оценить эффективность работы самого государства по созданию и поддержанию эффективных институтов позволяет концепция равновесного налогового бремени, основанная на эконометрической оценке производственно-функциональной функции следующего типа: X=X(L,I,Q), где L – численность занятых; I – инвестиции в основной капитал; p – объем чистой прибыли (включая доходы с ценных бумаг), полученной предпринимателем после осуществления всех налоговых платежей; Q – качество действующих в стране институтов; Т – сумма всех налоговых выплат в бюджет страны; W – среднегодовая заработная плата наемных работников; Х – доход, полученный в результате производства и складывающегося из фонда оплаты труда, массы чистой прибыли и налоговых доходов бюджета:  . По своему наполнению показатель Х почти совпадает с объемом ВВП.

. По своему наполнению показатель Х почти совпадает с объемом ВВП.

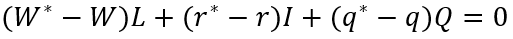

В основе концепции институциональной эффективности лежит уравнение искажения равновесных цен макрофакторов [33]:

(8)

(8)

где  – равновесная цена труда (предельная производительность труда);

– равновесная цена труда (предельная производительность труда); – среднегодовая норма прибыли на вложенную единицу инвестиционных средств;

– среднегодовая норма прибыли на вложенную единицу инвестиционных средств;  – равновесная цена капитала (предельная производительность капитала); q = T/Q – фискальная «цена» каждой единицы качества институтов, которая может трактоваться в качестве удельных налоговых издержек институтов;

– равновесная цена капитала (предельная производительность капитала); q = T/Q – фискальная «цена» каждой единицы качества институтов, которая может трактоваться в качестве удельных налоговых издержек институтов;  – равновесная цена институтов (предельная производительность институтов);

– равновесная цена институтов (предельная производительность институтов);  – степень однородности функции дохода Х.

– степень однородности функции дохода Х.

Предложенная равновесная схема анализа позволяет получить оценку равновесного налогового бремени θ*=q*Q/X, которую можно сравнить с ее фактической величиной θ=T/X. Проведенные в работе [33] расчеты равновесной ставки налогового бремени для разных стран на интервале 1987–2013 гг. [3] показали ее высокую стабильность в России и США на фоне заметных колебаний этой величины в указанном интервале времени в Великобритании. Кроме того, усредненные значения оценок θ и θ* показали, что во всех странах имела место «эксплуатация» государства и его институтов со стороны капитала, однако в Британии данный феномен был явно гипертрофирован (табл. 7). Критерий институциональной эффективности основан на принципе, положенным в основу маржинальной эффективности, а именно: |q–q*|→0. Иными словами, при совпадении фактического и равновесного (справедливого) налогового бремени имеет место высокая институциональная эффективность; расхождения между двумя показателями, наоборот, показывают степень институциональной неэффективности налоговой системы.

Таблица 7

Усредненные фискальные параметры разных стран мира

|

Индикатор |

США |

Великобритания |

Россия |

|

Средняя равновесная ставка налогового бремени (θ*), % |

32,5 |

45,3 |

31,4 |

|

Средняя фактическая ставка налогового бремени (θ), % |

22,2 |

14,8 |

30,8 |

Источник: [33]

Здесь, как и в предыдущем случае, имеется возможность вычленить из общей массы фактического налогового бремени его часть, приходящуюся на косвенные налоги. Тем самым и здесь возникают разные варианты фискального регулирования.

Заключение

Рассмотренные выше методы оценки фискальной эффективности разбросаны по научной литературе и не используются для получения комплексной картины относительно налоговой системы. Между тем каждый из четырех методов позволяет определить функционирование налоговой системы со своей стороны и дать важную и полезную информацию. Например, показатели бюджетной эффективности позволяют уяснить роль каждого налогового инструмента с точки зрения наполняемости бюджета. Индикаторы магистральной эффективности нацелены на определение степени соответствия динамики налоговых доходов динамике макроэкономической налоговой базы. Аналитические инструменты маржинальной эффективности позволяют оценить те пределы налоговой нагрузки, которые могут выдержать бизнес (экономика) и государство (бюджет); одновременно с этим они показывают степень согласованности интересов бизнеса и государства в налоговой сфере. Показатели институциональной эффективности дают ответ на вопрос о правомерности установленного налогового бремени с позиции выполнения государством своих обязательств по построению и поддержанию эффективной социально-экономической среды.

Идеальная налоговая система должна иметь удовлетворительные значения всех четырех видов фискальной эффективности. В противном случае рассмотренные методы позволят, по крайней мере, выявить слабые места в налоговой системе, диагностировать масштаб проблем и сосредоточить внимание на их решении.

Список использованных источников

1. Myles G. Economic Growth and the Role of Taxation // OECD Economic Department Working Papers No. 714. 2009. DOI: 10.1787/222781828316.

2. Bazgan R.-M. The impact of direct and indirect taxes on economic growth: An empirical analysis related to Romania // Proceedings of the international conference on business excellence. 2018. Vol. 12. No. 1. Pp. 114–127.

3. Szarowska I. Effects of taxation by economic functions on economic growth in the European Union // Proceedings of the 6th International Scientific Conference: Finance and the performance of Firms in Science, Education and Practice. 2013. Pp. 746–758.

4. Kneller R., Bleaney M., Gemmell N. Fiscal policy and growth: Evidence from OECD countries // Journal of Public Economics. 1999. Vol. 74. Iss. 2. Pp. 171–190. DOI: 10.1016/S0047-2727(99)00022-5.

5. Gemmell N., Kneller R., Sanz I. The Timing and Persistence of Fiscal Policy Impacts on Growth: Evidence from OECD Countries // Economic Journal. 2011. Vol. 121. Iss. 550. Pp. F33–F58. DOI: 10.1111/j.1468-0297.2010.02414.x.

6. Lee Y., Gordon R. Tax Structure and Economic Growth // Journal of Public Economics. 2005. Vol. 89. Iss. 5-9. Pp. 1027–1043. DOI: 10.1016/j.jpubeco.2004.07.002.

7. Mertens K., Ravn M. The Dynamic Effects of Personal and Corporate Income Tax Changes in the United States // American Economic Review. 2013. Vol. 103. No. 4. Pp. 1212–1247. DOI: 10.1257/aer.103.4.1212.

8. Bernardi L. Recent findings regarding the shift from direct to indirect taxation in the EA-17 // MPRA Paper No. 47877. 2013. [Электронный ресурс]. Режим доступа: https://mpra.ub.uni-muenchen.de/47877/1/MPRA_paper_47877.pdf.

9. Stoilova D., Patonov N. An Empirical Evidence for the Impact of Taxation on Economy Growth in the European Union // Proceedings of Tourism and Management Studies International Conference Algarve. 2012. Vol. 3. Pp. 1031–1039.

10. Li J.F., Lin Z.X. The Impact of Sales Tax on Economic Growth in the United States: An ARDL Bounds Testing Approach // Applied Economics Letters. 2015. Vol. 22. No. 15. Pp. 1262–1266. DOI: 10.1080/13504851.2015.1023933.

11. Andrasic J., Kalas B., Mirovic V., Milenkovic N., Pjanic M. Econometric Modelling of Tax Impact on Economic Growth: Panel Evidence from OECD Countries // Economic Computation and Economic Cybernetics Studies and Research. 2018. Vol. 52. Iss. 4. Pp. 211–226. DOI: 10.24818/18423264/52.4.18.14.

12. Arnold J. Do Tax Structures Affect Aggregate Economic Growth? Empirical Evidence from a Panel of OECD Countries // OECD Economics Department Working Papers No. 643A. 2008. DOI: 10.1787/236001777843.

13. Stoilova D. Tax structure and economic growth: Evidence from the European Union // Contaduria y Administracion. 2017. Vol. 62. No. 3. Pp. 1041–1057. DOI: 10.1016/j.cya.2017.04.006.

14. Ojong C.M., Anthony O., Arikpo O.F. The Impact of Tax Revenue on Economic Growth: Evidence from Nigeria // IOSR Journal of Economics and Finance (IOSR-JEF). 2016. Vol. 7. Iss. 1. Pp. 32–38. DOI: 10.9790/5933-07113238.

15. Akwe J.A. Impact of Non-Oil Tax Revenue on Economic Growth: The Nigerian Perspective // International Journal of Finance and Accounting. 2014. Vol. 3. No. 5. Pp. 303–309. DOI: 10.5923/j.ijfa.20140305.04.

16. Malaysia. Selected Issues // International Monetary Fund, Washington, D.C. 2014. [Электронный ресурс]. Режим доступа: https://www.imf.org/external/pubs/ft/scr/2014/cr1482.pdf.

17. Зуенко М.Ю. Основы влияния косвенных налогов на экономический рост // Вектор экономики. 2017. № 9(15). [Электронный ресурс]. Режим доступа: http://www.vectoreconomy.ru/images/publications/2017/9/economic_theory/Zuyenko.pdf.

18. Майбуров И.А., Соколовская А.М. Теория налогообложения. Продвинутый курс. М.: Юнити–Дана, 2011. 591 с.

19. Tanchev S. The Role of the Proportional Income Tax on Economic Growth of Bulgaria // Economic Studies journal. 2016. Vol. 25. Iss. 4. Pp. 66–77.

20. Ahsan A., Wiyono N.H., Kiting A.S., Djutaharta T., Aninditya F. Impact of Increasing Tobacco Tax on Government Revenue and Tobacco Consumption // SEADI Discussion Paper Series. 2013.

21. La Foucade A., Gabriel S., Scott E., Metivier C., Theodore K., Cumberbatch A., Samuels T.A., Unwin N., Laptiste C., Lalta S. Increased taxation on cigarettes in Grenada: potential effects on consumption and revenue // Pan American Journal of Public Health. 2018. No. 42. Pp. 1–7. DOI: 10.26633/RPSP.2018.195.

22. Van Walbeek C. A simulation model to predict the fiscal and public health impact of a change in cigarette excise taxes // Tob Control. 2010. Vol. 19. No. 1. Pp. 31–36. DOI: 10.1136/tc.2008.028779.

23. Соловьева Н.А. Соотношение прямых и косвенных налогов в налоговой системе государства и тенденции его изменения // Экономика: вчера, сегодня, завтра. 2017. Том 7. № 1А. С. 216–226.

24. Коровкин В.В. Основы теории налогообложения. М.: Экономист, 2006. 576 с.

25. Easterly W., Rebelo S. Fiscal policy and economic growth // Journal of Monetary Economics. 1993. Vol. 32. Iss. 3. Pp. 417–458. DOI: 10.1016/0304-3932(93)90025-B.

26. Balatsky E.V., Ekimova N.A. The Impact of Tax Reforms on the Behaviour of Economic Agents (Indirect Taxation in Russia and the USA) // Journal of Tax Reform. 2019. Vol. 5. No. 2. Рp. 129–147. DOI: 10.15826/jtr.2019.5.2.064.

27. Мишустин М.В. Факторы роста налоговых доходов: макроэкономический подход // Экономическая политика. 2016. № 5. С. 8–27. DOI: 10.18288/1994-5124-2016-5-01.

28. Lundeen A. Economic Growth Drives the Level of Tax Revenue. 2014. [Электронный ресурс]. Режим доступа: https://taxfoundation.org/economic-growth-drives-level-tax-revenue/

29. Балацкий Е.В. Инвариантность фискальных точек Лаффера // Мировая экономика и международные отношения. 2003. № 6. С. 62–71.

30. Balatskii E.V. Using Production-Institutional Functions to Analyze the Influence of Tax Load on Economic Growth // Studies on Russian Economic Development. 2003. Vol. 14. No. 2. Pp. 134–144.

31. Balatskii E.V. The Influence of Fiscal Instruments on Economic Growth: An Evaluation // Studies on Russian Economic Development. 2004. Vol. 15. No. 4. Pp. 412–419.

32. Балацкий Е.В. Эффективность фискальной политики государства // Проблемы прогнозирования. 2000. № 5. C. 32–45.

33. Балацкий Е.В., Екимова Н.А. Распределительные модели рыночной экономики // Terra Economicus. 2016. Том 14. № 2. С. 48–69. DOI: 10.18522/2073-6606-2016-14-2-48-69.

[1] Рассчитано по данным Росстата

[2] В российской статистике таможенные пошлины, таможенные сборы и прочие поступления от внешнеэкономической деятельности объединены в общую группу доходов от внешнеэкономической деятельности, данные по которой использованы при выполнении расчетов

[3] Для России анализировался интервал 1993-2013 гг.

Официальная ссылка на статью:

Балацкий Е.В., Екимова Н.А. Методы оценки фискальной эффективности косвенного налогообложения// «Journal of Applied Economic Research», Т. 19, №1. 2020. С. 19–39.