Введение

Присоединение Россией Крыма в 2014 году вызвало жесткую реакцию со стороны международного сообщества – США и Европы. Введенные в отношении России международные санкции (МС) во многом нарушили поступательное движение страны по траектории экономического роста. Россия была вынуждена реагировать на негативное воздействие извне, что выразилось не только во введении так называемых антисанкций, но и в масштабной корректировке политики государственного регулирования. Одним из самых важных институтов, ответственных за поддержание в стране нормального экономического и делового климата, является Банк России (БР), который в настоящее время имеет статус мегарегулятора, так как отвечает за стабильность кредитного и страхового рынков. В регулирующих действиях БР проявляется некий общий тренд в санкционный период.

В данной статье будет рассмотрено, как изменилась политика БР за последние годы. При этом наша задача состоит в выявлении доминирующего регулятивного тренда, сформировавшегося в 2014–2018 гг., когда наиболее отчетливо проявлялся эффект от введенных в отношении России МС. Дополнительно будет дан ответ на вопрос о том, смог мегарегулятор восстановить монетарный климат досанкционного периода или нет.

Международные санкции и регулирование экономики: краткий дайджест мнений

Крымский инцидент 2014 г. инициировал МС против России, которые действуют уже пятый год и, несомненно, сказываются на экономическом состоянии страны. На протяжении всего этого времени неоднократно анализировалось их воздействие на экономику как России, так и стран, которые эти санкции ввели. При этом до сих пор не сложилось однозначного мнения по данным вопросам: одни исследования доказывают негативное влияние санкций, в то время как выводы других не столь категоричны. Кратко остановимся на некоторых аналитических результатах в этой области.

В числе первых вклад МС в падение российской экономики оценили специалисты одного из крупнейших финансовых конгломератов Citigroup, согласно исследованиям которых влияние санкций на ВВП России в 2014 г. не превышало 10%. Основным фактором сокращения производства в указанный период (90%), по мнению аналитиков, стало падение цены на нефть (Кияев, 2017). В работе (Shirov et al., 2015) авторы также отмечают преимущественно несанкционный характер факторов, повлиявших на неблагоприятное развитие экономики в 2013–2014 гг. (снижение цен на мировом рынке нефти). Однако потенциал негативного влияния санкций на российскую экономику ими оценивается в 8–10% ВВП, в то время как на экономику стран ЕС – не более 0,5% ВВП. При этом в краткосрочной перспективе наибольшие эффекты от введения санкций, по мнению А.А. Широва и его соавторов, могут быть вызваны ограничениями в финансовой сфере, в среднесрочной – сокращением уровня кооперационных связей, а в долгосрочной – ослаблением энергетического сектора. Авторы другого исследования (Boulanger et al., 2015) на основе прикладных моделей общего равновесия (CGE–models) оценили воздействие российских контрсанкций в форме запрета импорта агропродовольственных товаров из стран, поддержавших санкции в отношении РФ, на общественное благосостояние этих стран. Расчеты показали, что в России снижение душевого благосостояния составило 0,25%, в то время как в странах ЕС величина этого показателя не превысила 0,0025%. В исследовании (Russel, 2018) со ссылкой на российские официальные лица отмечается, что по разным оценкам МС обходятся России в 0,5–2,0% ВВП в год. В свою очередь в работе (Oja, 2015) дана общая оценка влияния российских контрсанкций на экономику стран Балтии, выразившихся в сокращении ВВП на 0,5%.

Детализированный анализ влияния финансовых санкций на экономику России, включая оценку их воздействия на компоненты платежного баланса и макроэкономические показатели, приведен в работе (Гурвич, Прилепский, 2016). Авторы рассмотрели влияние двух шоков, испытанных экономикой России в 2014–2017 годах, – финансовых санкций и падения цен на нефть – и показали их довольно болезненные последствия: сокращение притока капитала, инвестиций, розничного товароооборота, снижение дохода бюджетной системы, падение курса рубля, рост ИПЦ. При этом действие финансовых санкций оказалось усилено падением цен на нефть: для показателей реального сектора этот эффект составил порядка 1,5 раза. В количественном выражении накопленные за период 2014–2017 гг. потери чистого притока капитала в результате МС были оценены авторами в 170 млрд долл., прямых иностранных инвестиций – порядка 80 млрд долл., объема ВВП – 2,4% докризисного объема. При этом авторы отмечают значительные адаптационные возможности российской экономики благодаря введению режима плавающего обменного курса и компенсирующему воздействию сокращения оттока российского капитала (порядка 115 млрд долл.).

Ухудшение экономической ситуации по целому ряду направлений в период после 2014 года отмечается в работе (Балацкий, 2018), где показано, что ущерб от МС для экономики России оказался не таким уж фиктивным, и фактически страна в течение нескольких лет оказалась в совершенно ином экономическом измерении. По таким показателям, как торговый оборот, импорт, валютный курс, цены на бензин, инвестиционная активность и др. наблюдаются существенные (более чем в 2 раза) количественные изменения, что согласно сформулированному автором принципу качественной трансформации вызывает принципиальные сдвиги в исследуемых процессах.

Более полномасштабное исследование влияния санкций на экономический рост России и стран Еврозоны приводится в работах (Kholodilin, Netšunajev, 2019; Kholodilin, Netšunajev, 2016). Используя сконструированный авторами сводный индекс, основанный на учете объема торгового оборота с Россией стран, применивших к ней санкции, авторы пытаются рассчитать эффект от введенных ограничений для обоих сторон. В более ранней работе делается предварительный вывод о негативном влиянии МС на экономическую активность в обоих регионах и о возможных потерях российского ВВП до 11% за счет разницы между потенциально возможным и фактическим ростом ВВП. Однако отмечается, что дать реальные оценки достаточно проблематично в силу короткого временного ряда исследования и действия падения цен на нефть. В более позднем исследовании авторы меняют риторику и констатируют незначительность влияния МС на экономическое развитие России и неэффективность их в качестве инструмента политического давления, делая вывод о том, что и Европа, и Россия выиграли бы от их отмены за счет деэскалации напряженности в политической сфере.

Аналогичного мнения о неэффективности санкций с точки зрения достижения политических целей придерживаются и авторы исследований (Dreger et al., 2016; Gould–Davies, 2018). В первой работе исследователи, не отрицающие в целом негативного влияния МС на экономику России (особенно в части сокращения иностранных инвестиций), показывают неоднозначность их воздействия на экономические показатели. Так, например, согласно полученным ими результатам основное влияние на снижение курса российского рубля оказало падение цены на нефть, а не действие санкций. Во второй работе дается оценка эффективности западных санкций в отношении России и их вероятного будущего. Авторы отмечают, что несмотря на то, что МС ослабили экономику России (сокращение ВВП на 2,0–2,5%, российских кредитов и депозитов за пределами страны – с 60% до 37%, замедление темпов освоения и разработки нефтяных месторождений и т.п.), они заставили ее адаптироваться к новым условиям и искать новых деловых партнеров. Кроме того, в докладе (Gould–Davies, 2018) отмечается «уникальность» нашей страны как объекта МС. Ее суть заключается в том, что несмотря на негативные экономические эффекты, Россия готова нести определенные издержки ради отстаивания своей политической позиции на мировом рынке, а для оказания на нее более сильного политического влияния необходимо применение более жестких экономических санкций (Christie, 2016). А поскольку общие последствия санкций для США и ЕС по сравнению с масштабами их экономик не столь велики, они могут продолжать использовать санкции для оказания давления на Россию (Dong, Li, 2018).

С точки зрения отраслевого анализа отмечается, что в большей степени от введения МС пострадали нефтегазовый и торговый секторы, особенно предприятия с прямыми иностранными инвестициями, в то время как технологическая продуктивность финансового сектора практически не изменилась (Федорова, 2018). Похожий вывод относительно финансового сектора сделан в работе (Zakirova, Zakirova, 2018), где авторы, указывая негативные последствия МС для российских банков (ухудшение финансовых результатов санкционных банков, рост их зависимости от внутреннего межбанковского рынка и др.), в то же время отмечают их устойчивость и адаптивность к введенным США и Евросоюзом ограничениям, что во многом связано с поддержкой банковской системы российскими властями. Роль российского правительства в смягчении последствий кризиса также отмечается в работе (Korotin et al., 2019).

В ряде работ анализируются позитивные моменты действия МС, включая их роль в качестве своеобразного драйвера давно назревших прогрессивных преобразований в экономике страны, которые до недавнего времени откладывались до лучших времен (Прохорова, 2019; Екимова, 2018; Алешина и др., 2016). В этих работах отмечается, что санкции фактически послужили своеобразным катализатором, развернувшим Россию в сторону ее внутреннего потенциала и заставившим рассчитывать на свои собственные ресурсы и возможности. Несмотря на то, что введенные МС способствовали укреплению продовольственной безопасности России, они спровоцировали ряд «побочных эффектов», таких как снижение качества продукции и увеличение контрафактной продукции (Gnezdova et al., 2018).

Таким образом, многочисленные исследования показывают, что МС как инструмент политического давления не всегда являются действенным механизмом. Россия, при всех ощутимых негативных последствиях санкций, обладает достаточным потенциалом и адаптационным механизмом, чтобы противостоять им. Предлагаемый в данной работе аналитический инструментарий позволяет проследить реакцию российского мегарегулятора на МС, в частности, комбинирование стабилизационных и стимулирующих институтов для оздоровления монетарной среды.

Банк России и монетарный климат: новые инструменты диагностики

В 2017 году в Финансовом университете при Правительстве Российской Федерации был сконструирован индекс монетарной эффективности (ИМЭ), который позволяет оценить две стороны в деятельности БР – стабильность монетарной системы и бизнес-свободу экономических агентов (Балацкий, Екимова, 2017). В основе такого подхода лежит фундаментальное положение Д.Норта (D.North) о двойственной природе институтов (Норт, 2010), получившее свое развитие в политической теории Д.Дзоло (D.Zolo), согласно которой государство в процессе регулирования должно обеспечить балансировку полярных ценностей – безопасности и свободы граждан (Дзоло, 2010). В данном контексте БР полностью подчиняется этому требованию и должен обеспечить, с одной стороны, надежность (безопасность) денежно-кредитной системы, а с другой – стимулы (свободу) для деятельности экономических агентов. В связи с этим ИМЭ представляет собой средневзвешенную сумму двух частных индексов: индекса монетарной стабильности (ИМСТ) и индекса монетарной свободы (ИМСВ); на практике указанные индексы подлежат ежемесячной оценке (Балацкий, Екимова, 2018).

Разработанный ИМЭ представляет собой удобный инструмент для мониторинга монетарного климата и действий БР. Однако помимо традиционных диагностических свойств, ИМЭ обладает дополнительными аналитическими возможностями, которые позволяют с его помощью «расшифровать» направленность действий отечественного мегарегулятора. Во-первых, ИМЭ связан с темпами экономического роста и позволяет с упреждением в несколько месяцев предсказывать производственную активность в стране. Во-вторых, характер связи темпов роста ВВП и субиндексов ИМЭ таков, что с геометрической точки зрения задает две нелинейные функции. Иными словами, политика стабилизации монетарного климата, равно как и политика монетарного стимулирования, имеет некие пределы. Эмпирические наблюдения показывают, что коридор волатильности трех монетарных индексов составляет примерно плюс–минус 20 п.п. от эталона в 100%. В этом смысле две точки – ИМСТ*=120% и ИМСВ*=80% – являются чрезвычайно полезными вспомогательными индикаторами, позволяющими диагностировать «провалы» в регулятивной политике БР, когда возникает либо явный избыток, либо ощутимая нехватка стабилизирующих или стимулирующих мер.

Более ранние количественные исследования с помощью агрегатов ИМЭ показали, что с начала 2014 г. и до конца 2015 г. имело место обрушение ИМСВ на фоне явно выраженного тренда к падению ИМСТ. В дальнейшем, до начала 2017 г. включительно, происходило постепенное восстановление ситуации. При этом стабильность монетарной системы, в конечном счете, поднялась выше отметки конца 2014 г., тогда как монетарная свобода так и не вышла на значения индекса досанкционного периода. В настоящий момент исследовательская интрига состоит в рассмотрении всего периода 2014–2018 гг., что позволит уяснить, смог ли российский монетарный климат окончательно восстановиться после всех раундов МС или, наоборот, внешнее давление привело к долгосрочному ухудшению ситуации. Данный вопрос органически связан с другим актуальным вопросом: смог БР вопреки МС овладеть ситуацией или нет?

Ранее при расчете монетарных индексов использовалась официальная статистика БР, а также данные Внешэкономбанка (ВЭБ) о месячных значениях ВВП России – так называемый индекс ВЭБ (ВВП России…, 2018). Однако с 2018 г. ВЭБ прекратил поставлять данные о помесячной динамике ВВП, в связи с чем в прикладных расчетах использовался более грубый подход, в соответствие с которым брались данные Росстата о квартальных значениях ВВП, которые усреднялись по месяцам внутри квартала. Точность диагностики в этом случае немного снижается, но все тренды в монетарном климате по-прежнему хорошо улавливаются. С учетом отсутствия других альтернатив в работе использовался данный подход.

Новая идеология в институциональных исследованиях

Прежде чем перейти непосредственно к количественному анализу, рассмотрим сущность подхода, положенного в основу монетарных индикаторов.

Начнем с того, что показатели ИМЭ, ИМСТ и ИМСВ направлены на определение эффективности монетарных институтов. Однако сами эти статистические агрегаты во многом зависят от экономической ситуации. В связи с этим возникает дискуссионный вопрос: так что от чего зависит – экономическое положение страны от институтов или институты от экономических успехов? Насколько, например, правомерно говорить об улучшении монетарных институтов за счет улучшения внешней конъюнктуры? Может ли рост мировых цен на нефть вести к росту эффективности институтов? Как соотносятся МС и институциональная эффективность?

Чтобы конструктивно ответить на поставленные вопросы следует определить некоторые исходные методологические принципы. Дело в том, что институты как некие абстрактные правила взаимодействия экономических субъектов сами по себе не имеют никакой силы. Таковую они обретают только в контексте рыночной среды, в которую они «погружены». В этом смысле сами по себе институты не обладают никакой имманентной эффективностью, а приобретают ее в результате сопряжения с конкретными рынками или, более точно, с рыночными реалиями. Здесь уместна аналогия институтов с абстрактным вычислительным алгоритмом. Последний сам по себе не задает результат на выходе, ибо результат принципиальным образом зависит от загружаемых данных, т.е. от содержания обрабатываемой информации. При изменении исходных данных алгоритм будет выдавать совершенно разные результаты. Точно также и изменение экономических условий будет приводить к совершенно разной эффективности одних и тех же институтов. Например, жесткое таргетирование инфляции со стороны БР может быть высокоэффективным в стабильной монетарной среде, но рост мировых цен на нефть и введение МС способны сделать традиционные меры по сдерживанию инфляции малоэффективными.

Таким образом, институты (правила) лучше или хуже выполняют свою миссию (изначальную цель) в зависимости от экономических условий, в которых они «работают». Если исходить из того, что институты являются социальными технологиями, то их действенность, как и у производственных технологий, зависит от того, кто и как ими пользуется и какой материал они «перерабатывают». Отсюда понятно, что институты и экономические условия могут иметь совершенно разные оценки успешности. Так, можно в крайне тяжелых экономических условиях поддерживать эффективную работу институтов, а можно и при самых благоприятных обстоятельствах допустить институциональные провалы. Именно такое понимание эффективности институтов закладывается нами в монетарные индикаторы ИМЭ, ИМСТ и ИМСВ.

Подобный подход в частном случае предполагает изучение реакции российского макрорегулятора на МС посредством специальных индексов монетарной эффективности. Мониторинг этих показателей позволяет понять степень сопротивляемости БР неблагоприятным внешним условиям и адекватность его регулирующих действий.

Эмпирические данные о развитии ситуации

Результаты расчета ИМЭ и его агрегатов – ИМСВ и ИМСТ – за период времени 10.2014–12.2018 приведены на рис.1–3. Рассмотрим произошедшие сдвиги более подробно.

Во-первых, главной реакцией мегарегулятора России на МС стала целенаправленная политика усиленной стабилизации монетарной среды. Желая не выпустить ситуацию из-под контроля, БР проводил «чистку» банковской системы, ужесточая нормы и требования к ним. Причем стабилизация возрастала весь отчетный период. Например, максимальное значение ИМСТ за период 2014–2016 гг. составило 115,8% на 01.2016, тогда как в первом месяце 2017 г. оно подскочило до 116,7 пунктов, а в последнем – до 119,2; на 06.2018 оно дошло до рекордного уровня 125,3. Тем самым мегарегулятор России в санкционный период ставил своеобразные рекорды в деле поддержания монетарной стабильности. Заметим, что стабилизационный пик в 125,3% выходит за границу верхних допустимых значений в 120%. Более того, 11 месяцев 2018 года ИМСТ находился выше отметки в 120%. Это говорит, что в монетарной сфере наметился определенный избыток стабилизационных мер.

Обращает внимание на себя тот факт, что эффект МС по линии стабилизации не ослабевал, а лишь нарастал. Так, в среднем за 2016 г. ИМСТ составил 113,2 пункта, за 2017 г. – 118,2, а за 2018 г. – 122,6, т.е. всего лишь за два года произошло увеличение индекса на 9,4 пункта. Следовательно, можно говорить о продолжающемся тренде по завинчиванию гаек в монетарной сфере, который свидетельствует об устойчивости регулятивных приоритетов мегарегулятора из-за МС.

Рис.1. Динамика индекса монетарной стабильности

Во-вторых, другой важной особенностью реакции БР явилось постепенное сокращение монетарных свобод с попытками возврата к прежним регулятивным нормам. Например, точкой минимума ИМСВ за период 2014–2016 гг. было значение 81,8. В 2017 г. по сравнению с 2016 г. ИМСВ увеличился в среднем с 88,2 до 92,4, а в 2018 г. снова опустился до 86,1, что говорит о неустойчивости действий БР в сфере монетарных свобод. Иными словами, политика мегарегулятора по поддержанию бизнес–стимулов в кредитной сфере пока носит деструктивный характер со слабо выраженным трендом к ухудшению ситуации на фоне огромного «спроса на свободу» со стороны экономических агентов. За четыре года БР так и не смог вернуть ситуацию с монетарными свободами на исходный уровень периода 10.2014.

Рис.2. Динамика индекса монетарной свободы

Рис.3. Динамика индекса монетарной эффективности

Если говорить об общей результирующей регуляторных действий БР, то она отражается динамикой ИМЭ, которая имела выраженную тенденцию к улучшению ситуации. Так, локальный минимум индекса пришелся на 10.2015 (93,5%), тогда как максимум – на 06.2017 (108,0%); в 2018 г. максимум составил только 106,0 пунктов, что свидетельствует о некотором откате назад в общей эффективности монетарного регулирования. Тем самым в целом монетарный климат в стране в санкционный период имел неустойчивую тенденцию с незначительным улучшением в течение трех лет и явным ухудшением в четвертый год. Однако даже этого сомнительного результата удалось достигнуть в основном за счет ограничительной политики, принеся в жертву бизнес–стимулы и экономическую мотивацию.

Монетарное регулирование и экономический рост

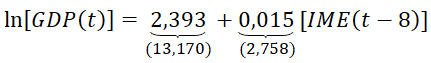

Для увязки фактора монетарной среды с динамикой экономического роста была построена простая эконометрическая модель, увязывающая ВВП (GDP) (точнее, логарифм ВВП) с индексом монетарной эффективности (IME) с лагом в h месяцев на основе ежемесячных данных t:

(1)

(1)

N=42; R2=0,16; DW=2,01; E=1,59%

В круглых скобках под коэффициентами регрессии указаны значения t–статистики; N – число наблюдений; R2 – коэффициент детерминации; DW – коэффициент Дарбина–Уотсона; E – средняя ошибка аппроксимации. Построенная модель проходит основные статистические тесты и обладает высокой точностью аппроксимации. Заметим, что ранее подобная модель дала аналогичный результат: между динамикой ВВП и ИМЭ имеется статистическая связь с запаздыванием в 8 месяцев (Балацкий, Екимова, 2018). Модель (1) подтвердила данный вывод для более длинного временного ряда и с более хорошими статистическими характеристиками.

Модель (1) подтверждает также ранее сделанный вывод о том, что монетарный климат выступает в качестве значимого фактора экономического роста (Балацкий, Екимова, 2018). Причем ИМЭ может служить упреждающим индикатором будущих подъемов и спадов экономической активности в национальной экономике. Однако модель (1), помимо всего прочего, позволяет оценить силу влияния монетарной среды на экономический рост. Для этого предположим, как и ранее, что диапазон колебаний ИМЭ лежит в интервале 80–120%. Это означает, что потенциальная ширина полосы его изменения составляет 40 п.п. Тогда из уравнения (1) легко получить что темп экономического роста зависит от прироста ИМЭ: λ=[0,0153(ΔIME)]100%. С учетом того, что максимальное значение ΔIME=40, получим потенциальный прирост темпа экономического роста в 61,2%. Разумеется, в реальности такой эффект растягивается во времени, т.к. обеспечить прирост ИМЭ на весь возможный диапазон его изменения за один год невозможно. Вместе с тем сама величина потенциального эффекта говорит о том, насколько значительны регулятивные возможности БР в отношении экономической активности. Если учесть тот факт, что ИМЭ в 2015 г. стартовал с уровня примерно в 100%, то потенциальный эффект снижается в 2 раза, но и в этом случае его величина составляет 30%, который можно было получить за санкционный период в четыре года. Это означает, что каждый год можно было поддерживать экономический рост в 7,5%, что является запредельно большой величиной. Следовательно, можно утверждать, что у БР была возможность переломить негативный эффект от МС, однако в реальности он не смог реализовать весь свой регулятивный потенциал. Рассмотрим данный вопрос подробнее.

Прежде всего, совокупный урон российской экономики от МС с учетом других сопутствующих им негативных обстоятельств был значительным. Так, по данным Росстата, темп экономического роста за санкционный период в среднем в 5 раз уменьшился по сравнению с периодом до санкций (табл.1). Однако отделить эффект МС от прочих факторов проблематично. Например, тренд к снижению экономической активности наметился задолго до событий в Крыму и последовавшего введения санкций. Скорее всего, уход экономики России в режим рецессии и последовавшем вялым оживлением был предопределен предыдущим ходом экономического развития. Тем не менее, усредненные оценки темпа экономического роста за два смежных периода слишком явно свидетельствуют о наличии санкционного эффекта, что нельзя сбросить со счета.

Примечательно, что БР не смог адаптироваться в первый санкционный год к новым условиям и осуществлял действия, ухудшающие монетарный климат. В последующие два года им проводилась сбалансированная политика по улучшению денежно–кредитной обстановки, а в четвертый год он снова не справился с ситуацией (табл.2). Тем самым рецессия 2015 года во многом связана со сбоями в деятельности БР.

Таблица 1

Темпы роста ВВП России до и после введения МС, %

|

До санкций |

После санкций |

||

|

Год |

Темп роста ВВП |

Год |

Темп роста ВВП |

|

2011 |

4,3 |

2015 |

–0,3 |

|

2012 |

3,7 |

2016 |

0,3 |

|

2013 |

1,8 |

2017 |

1,6 |

|

2014 |

0,7 |

2018 |

2,3 |

|

Среднее за 2011–2014 гг. |

2,6 |

Среднее за 2015–2018 гг. |

0,5 |

Таблица 2

Изменение ИМЭ в санкционный период

|

Год |

Изменение ИМЭ |

|

2014–2015 |

–3,62 |

|

2015–2016 |

4,57 |

|

2016–2017 |

4,57 |

|

2017–2018 |

–0,93 |

|

2014–2018 |

4,59 |

Учитывая, что каждый пункт прироста ИМЭ дает полтора процента прироста ВВП, можно говорить, что в среднем за санкционный период БР своими действиями обеспечил потенциальный годовой рост экономики на 7%. Однако в реальности темпы оказались в 14 раз меньше. Если предположить, что этот потенциал был «съеден» негативным эффектом от МС, то получим, что российская экономика за годы санкций теряла в среднем около 6,5% ВВП; данная оценка близка к той, которая получена в работе (Shirov et al., 2015). Вместе с тем следует оговориться, что потенциал роста, обеспечиваемый БР, мог не реализоваться и без санкций. Очевидно, что помимо МС в стране имеются другие факторы, сдерживающие экономический рост.

Однако независимо от побочных обстоятельств, сдерживающих рост, можно говорить, что адаптация мегарегулятора к МС протекала крайне неровно. Вместе с тем очевидно и то, что санкции спровоцировали БР на систематическое повышение монетарной стабильности и усиленный контроль денежно–кредитных операций. Не исключено, что без МС политика центрального монетарного института носила бы менее выраженные действия.

Болевые точки монетарного регулирования

«Узким» местом политики БР является сектор монетарных свобод. Именно ИМСВ испытывал периодические провалы. Рассмотрим более предметно, какие стороны кредитного рынка были в наибольшей степени подвержены депрессивным тенденциям.

«Раскрытие» агрегатов ИМСВ показывает, что наибольшие проблемы связаны с масштабом кредитного рынка с точки зрения числа его участников. Так, 10.2014 в стране действовал 231 банк с иностранным участием, тогда как 12.2018 таковых осталось только 150, т.е. рынок зарубежных банков–партнеров за период действия МС сократился более чем на треть (35%). Еще большее сжатие претерпел сегмент российских участников рынка – с 628 банков на 10.2014 до 340 на 12.2018, т.е. сокращение составило почти половину рынка (46%). Тенденции в этих двух показателях все годы имели единообразную убывающую тенденцию, которая ни разу не изменялась.

Другой болевой точкой политики БР может считаться обеспечение экономики ликвидностью, что выразилось в заметном сокращении коэффициента монетизации ВВП. Так, 03.2018 данный коэффициент составлял 46,9%, а 11.2018 – 37,5%, что означает сокращение на 20%. В данном случае БР негибко реагировал на изменяющиеся объемы товарной массы и не обеспечивал ее платежными средствами в достаточной степени.

Еще один провал кредитного рынка связан с падением рентабельности капитала банковского сектора. Так, в 2017 г. показатель рентабельности капитала несколько месяцев держался на отметке в 15%, а с начала 2018 г. резко упал и в августе снизился больше чем в 2 раза – до 6,8%. Только в последние три месяца 2018 года данный показатель снова поднялся на приемлемый уровень в 12–13%.

Таким образом, сжатие рынка участников кредитного рынка, относительный дефицит денежной массы и перебои с рентабельностью банковского капитала выступают в качестве слабых звеньев практики монетарного регулирования со стороны БР. Подобная политика мегарегулятора имеет своих оппонентов, в том числе в лице представителей власти. Так, например, советник Президента РФ С.Ю.Глазьев полагает, что «регуляторы выжгли экономическое пространство дотла» (Глазьев, 2019). По его оценкам, БР за два года изъял из российской экономики более 8 трлн рублей; мегарегулятор не позволяет никаких отдушин, цифровые активы запрещают какие-либо способы облегчения денежного голода и создание собственных инструментов расчетов; на фоне сжимающейся экономической активности растет налоговый пресс (Глазьев, 2019).

Можно согласиться с С.Ю.Глазьевым в том, что без кредитов не будет инвестиций, экономического роста и технического развития. В таких условиях победа над инфляцией в 2017 г. оказывается пирровой, ибо в отсутствии кредитования экономического развития падение инвестиций оборачивается технологическим отставанием, что в свою очередь влечет снижение конкурентоспособности, девальвацию национальной валюты, а затем и очередной всплеск инфляции (Глазьев, 2019). Оправданием чрезмерно жестких действий БР служат МС, в условиях которых приходится особенно активно бороться с финансовыми злоупотреблениями, вывозом капитала, надуванием ипотечных пузырей, махинациями по «отмыву» криминальных и теневых доходов и т.д.

Полученные выше количественные оценки позволяют вполне определенно ответить на поставленные в начале статьи вопросы. На первый из них, смог российский монетарный климат окончательно восстановиться после всех раундов МС или нет, можно с некоторыми оговорками дать положительный ответ. БР вопреки МС в целом смог овладеть ситуацией, однако все эти достижения были обеспечены за счет односторонних действий по усилению контроля и ограничению стимулов. Иными словами, российский мегарегулятор системно придерживался идеологии ужесточения наказания в ущерб построению системы поощрений, тем самым перенося внешние санкции на «плохих» участников рынка вместо того, чтобы всячески поддерживать «хорошие» предприятия и банки.

Обозначенный перекос регулирующих мер БР в сторону рестриктивной политики имеет естественное объяснение. Стабилизационная политика основывается на запретительной доктрине, а стимулирующая – на разрешительной. И первый тип регулирования по своей природе неизмеримо проще второго. Если запреты – это относительно простая наука, то стимулирование – это высокое искусство. В условиях санкций российская экономика остро нуждается в обоих способах регулирования, а мегарегулятор пока освоил только первую опцию из общего арсенала мер воздействия.

Справедливости ради следует указать, что на практике всегда наблюдается строгая последовательность во введении двух способов регулирования: сначала осуществляется хотя бы минимально необходимая стабилизация и только потом формируется действенная система стимулов. Не исключено, что в настоящее время БР находится на первом этапе указанного цикла, а второй этап откладывается на будущее.

Заключение

Более «свежие» расчеты специальных монетарных индексов показали, что МС оказали мощное воздействие на поведение российского мегарегулятора, действия которого в санкционный период оказались сильно перекошены в сторону ограничений, нежели в сторону стимулирования. На протяжении четырех лет осуществлялась односторонняя адаптация центрального монетарного института к МС. Такая политика регулирования вполне оправдана, но в долгосрочном периоде она не позволяет повысить производственную активность экономической системы и не способствует экономическому росту. Однако на сегодняшний момент созданы основательные предпосылки для активной реализации новой фазы регуляторного цикла, связанной со стимулирующими действиями. Сегодня ничто не мешает БР осуществить ряд мер, которые приведут к оживлению российской экономики.

Можно констатировать, что стабилизационная составляющая цикла регулирования БР практически полностью исчерпана; вряд ли в следующие годы можно будет существенно повысить ИМСТ. Дальнейшая практика мегарегулятора должна быть связана с задействованием резервов стимулирующей составляющей монетарного регулирования. Если же указанные меры начать снова откладывать, то Россия рискует получить стабилизацию без развития или, другими словами, латентную деградацию.

Список литературы

Алешина Е.В., Мартиросян А.Э., Тихомирова А.В. (2016). Ожидаемые положительные эффекты в развитии экономики России в результате применения санкций // Гуманитарные, социально-экономические и общественные науки, № 4, с. 151–153.

Балацкий Е.В. (2018). Ущерб России от международных санкций: переосмысливая факты // Мир новой экономики, № 3, с. 36–45. DOI:10.26794/2220-6469-2018-12-3-36-45.

Балацкий Е.В., Екимова Н.А. (2017). Индекс монетарной эффективности и его приложения. М.: «Перо», 197 с.

Балацкий Е.В., Екимова Н.А. (2018). Краткосрочное прогнозирование с использованием индекса монетарной эффективности // Проблемы прогнозирования, № 4, с. 116–128.

ВВП России – Индекс ВЭБ (2018). (https://veb.ru/analitika/vvp-rossii-indeks-veb/index.php?&from_19=3 – Дата обращения: 14.05.2019)

Глазьев С.Ю. (2019). Регуляторы выжгли экономическое пространство дотла. (http://www.glazev.ru/articles/6-jekonomika/62492-reguljatory-vyzhgli-jekonomicheskoe-prostranstvo-dotla– Дата обращения: 14.05.2019)

Гурвич Е., Прилепский И. (2016). Влияние финансовых санкций на российскую экономику // Вопросы экономики, № 1, с. 5–35.

Дзоло Д. (2010). Демократия и сложность: реалистический подход. М.: Изд. дом ГУ–ВШЭ, 320 с.

Екимова Н.А. (2018). Международные санкции в отношении России: неявные выгоды. Мир новой экономики, т. 12, № 4, с. 82–92. DOI: 10.26794/2220-6469-2018-12-4-82-92.

Закирова Д.Ф., Закирова Э.Ф. (2018). Оценка влияния экономических санкций на банковскую систему Российской Федерации // Актуальные проблемы экономики и права, т. 12, № 1, с. 19–32. DOI: 10.21202/1993-047X.12.2018.1.19–32.

Кияев П.Н. (2017). Влияние экономических и политических санкций США и ЕС на экономику РФ // Современные социально-экономические процессы: проблемы, закономерности, перспективы: сборник статей II Международной научно–практической конференции. Ч. 1. Пенза: МЦНС «Наука и Просвещение», 318 с.

Норт Д. (2010). Понимание процесса экономических изменений. М.: Изд. дом ГУ–ВШЭ, 256 с.

Прохорова О.В. (2019). Санкционная политика Запада – толчок к развитию экономики Калининградской области // Балтийский экономический журнал, т. 25, № 1, с. 83–94.

Федорова Е.А., Немчанинова Д.Н., Федоров Ф.Ю. (2018). Как санкции повлияли на эффективность работы предприятий: отраслевой аспект // Финансовая аналитика: проблемы и решения, т. 11, № 1, с. 87–101.

Boulanger, P., Dudu, H., Ferrari, E., Philippidis, G. (2015). The cost of import prohibition for political reason: CGE analysis of the Russian ban on agri–food products / 18th Annual Conference on Global Economic Analysis “Information for the Policy Maker: Practical Economic Modelling for Tomorrow”, June 17–19, Melbourne, Australia.

Christie, E.H. (2016). The Design and Impact of Western Economic Sanctions against Russia. The RUSI Journal. 3(161), 52–64. DOI: 10.1080/03071847.2016.1193359.

Dong, Y., Li, C. (2018). Economic sanction games among the US, the EU and Russia: Payoffs and potential effects. Economic Modelling, 73, 117–128. DOI: 10.1016/j.econmod.2018.03.006.

Dreger, C., Fidrmuc, J., Kholodilin, K., Ulbricht, D. (2016). Between the Hammer and the Anvil: The Impact of Economic Sanctions and Oil Prices on Russia’s Ruble. Journal of Comparative Economics, 2(44), 295–308. DOI: 10.1016/j.jce.2015.12.010.

Gnezdova, J.V., Barilenko, V.I., Kozenkova, T.A., Chernyshev, A.V., Vasina, N.V. (2018). Food Safety Auditing in Russia in a Climate of Foreign Sanctions and a Policy of Import Substitution. Quality-Access to Success, 167(19), 155–158.

Gould–Davies, N. (2018). Economic effects and political impacts: Assessing Western sanctions on Russia. Bank of Finland. BOFIT Policy Brief, No. 8. (https://www.researchgate.net/publication/326957313_Economic_effects_and_political_impacts_

Assessing_Western_sanctions_on_Russia_BOFIT_Policy_Brief_82018 - Access Date: 14.05.2019).

Kholodilin, K.A., Netšunajev, A. (2016). Crimea and punishment: The impact of sanctions on Russian and European economies. DIW Discussion Papers, No. 1569. Deutsches Institut für Wirtschaftsforschung (DIW), Berlin (https://www.econstor.eu/bitstream/10419/130608/1/857312162.pdf - Access Date: 14.05.2019).

Kholodilin, K.A., Netšunajev, A. (2019). Crimea and punishment: the impact of sanctions on Russian economy and economies of the euro area. Baltic Journal of Economics, 1(19), 39–51. DOI: 10.1080/1406099X.2018.1547566.

Korotin, V., Dolgonosov, M., Popov, V., Korotina, O., Korolkova, I. (2019). The Ukrainian crisis, economic sanctions, oil shock and commodity currency: Analysis based on END approach. Research in International Business and Finance, 48, 156–168. DOI: 10.1016/j.ribaf.2018.12.012.

Oja, K. (2015). No milk for the bear: The impact on the Baltic states of Russia’s counter-sanctions. Baltic Journal of Economics, 1(15), 38–49. DOI: 10.1080/1406099X.2015.1072385.

Russel, M. (2018). Sanctions over Ukraine: Impact on Russia. EPRS: European Parliamentary Research Service. Briefing. (http://www.europarl.europa.eu/EPRS/EPRS-Briefing-579084-Sanctions-over-Ukraine-impact-Russia-FINAL.pdf – Дата обращения: 14.05.2019).

Shirov, A.A., Yantovskii, A.A., Potapenko, V.V. (2015). Evaluation of the Potential Effect of Sanctions on the Economic Development of Russia and the European Union. Studies on Russian Economic Development, 4(26), 317–326.

Официальная ссылка на статью:

Балацкий Е.В., Екимова Н.А. Эффективность монетарного регулирования в условиях санкций// «Журнал институциональных исследований», Том 11, №2, 2019. С.94–109.