Введение: выбор сценария налоговой реформы

В настоящее время в России сложилось неустойчивое равновесие в сфере подоходного налогообложения. С одной стороны, укоренившаяся за последние годы плоская шкала подоходного налога (ПН) хорошо себя зарекомендовала с точки зрения собираемости налоговых средств, с другой – она совершенно не отвечает ни международным налоговым стандартам регулирования, ни наблюдающейся в стране высокой дифференциации доходов населения. В связи с этим в общественном дискурсе постоянно обсуждается вопрос о целесообразности внедрения прогрессивного ПН (ППН).

Сегодня имеется три альтернативных сценария реформы подоходного налогообложения посредством внедрения системы ППН, инициируемых тремя политическими фракциями – Коммунистической партией Российской Федерации (КПРФ), Либерально–демократической партией России (ЛДПР) и партией «Справедливая Россия» (ПСР). Помимо этого, обсуждается еще один вариант реформы – проект Правительства Российской Федерации (ПРФ), предусматривающий сохранение плоской шкалы ПН с повышением ставки налога с нынешних 13% до 15%.

В настоящее время имеется потребность в определении, какой из указанных четырех сценариев реформы системы ПН или налога на доход физических лиц (НДФЛ) является для страны более предпочтительным. При этом выбор институциональной реформы должен быть сделан максимально объективно, с учетом реалистичности каждого из рассматриваемых сценариев. Цель данной статьи состоит в разработке способа учета и оценки уровня риска, а соответственно, и степени реализуемости каждой стратегии реформы ПН, а также совмещения предложенного инструментария с методами учета фискальных и социальных последствий налоговых реформ.

Краткий аналитический обзор проблематики

На сегодняшний день имеется вполне приличный массив специальных работ, в которых обсуждаются возникающие в ходе фискального регулирования риски. Во многом интерес к данному вопросу связан с тем, что налоговые риски являются одним из основных источников угрозы налоговой, а следовательно, и экономической безопасности страны. С другой стороны, повышенный исследовательский интерес ученых обусловлен отсутствием законодательного закрепления понятия «налоговые риски» и его основных характеристик.

На текущий момент существует немало различных определений данного понятия, которые подробно рассмотрены в работах [1, 2]. Несмотря на существующее многообразие подходов к его трактовке все авторы сходятся в том, что налоговые риски обусловлены неопределенностью как внешней, так и внутренней среды, связаны с угрозой финансовых и иных потерь как для государства, так и для налогоплательщиков, носят негативный характер и достаточно сложны в выявлении и оценке [3].

Среди причин возникновения неопределенности выделяют следующие категории рисков [4]:

– информационные риски, связанные с неоднозначным толкованием законодательных актов;

– риски процесса, возникающие по ходу исполнения налоговых обязательств (управленческие ошибки, недочеты документооборота, портфельные риски и т.п.);

– риски окружения – следствие неопределенности правоприменения налогового законодательства;

– репутационные риски – риски нанесения ущерба репутации компании.

Зарубежные авторы расширяют этот список, добавляя к указанному перечню риски финансового учета и управления [5]. Кроме того, зарубежные исследователи придерживаются мнения, что налоговые риски возникают вследствие высокой налоговой нагрузки, когда налогоплательщики пытаются уклониться от уплаты своих обязательств, провоцируя тем самым расширение теневого сектора экономики [6, 7].

Данный аргумент является одним из ключевых у сторонников сохранения плоской шкалы НДФЛ при обсуждении вопроса выбора системы налогообложения в России. В частности, на все рассматриваемые законопроекты об изменении существующей системы налогообложения Правительство РФ дает отрицательное заключение, аргументируя свою позицию опытом 1992–2000 гг., когда в России применялась прогрессивная шкала налоговых ставок [1]. В качестве негативных эффектов указываются сложности администрирования и стремление налогоплательщиков (как работодателей, так и работников) снизить налоговую нагрузку путем минимизации выплачиваемого (получаемого) дохода. При этом отмечается, что введение в 2001 г. плоской шкалы НДФЛ способствовало не только увеличению налоговых поступлений, но и стабилизации их собираемости.

В качестве дополнительных аргументов против введения прогрессивной шкалы НДФЛ противники данного подхода отмечают возможные искажения в функционировании рыночной экономики (рост безработицы, снижение экономической активности, сокращение стимулов к труду и т.п.) [8], рост «теневой экономики», усложнение системы налогового администрирования [9], а также бегство «мозгов» и «голосование ногами» [10].

В противовес данной точке зрения сторонники прогрессивной системы налогообложения указывают на её социальную ориентированность и экономическую целесообразность, обосновывая свое мнение возможным ростом покупательского спроса вследствие введения необлагаемого налогом минимума [11], отсутствием значимой корреляции между снижением ставки налога и увеличением налоговых поступлений в бюджетную систему [12], а также опосредованным влиянием ставки и шкалы НДФЛ на функционирование теневой экономики и ее долю в ВВП [13].

Применение прогрессивной системы налогообложения нашло широкое распространение в зарубежной практике передовых стран мира (США, Германия, Великобритания, Китай, Швеция, Швейцария, Канада и др.) [14, 15]. Благодаря этому накоплен немалый опыт по исследованию и анализу положительных и отрицательных эффектов от применения данной системы. В частности, немало работ посвящено изучению влияния ставок прогрессивной шкалы на мотивацию труда у работников. При этом большинство исследователей экспериментально подтверждают снижение мотивации к труду с увеличением налоговых ставок [16, 17, 18].

С другой стороны, исследование влияния плоской шкалы налогообложения на рынок труда показывает, что пропорциональная налоговая система может улучшить показатели рынка труда только в том случае, если будет допущено большее неравенство [19]. Расчеты, проведенные авторами указанного исследования на примере Голландии, показали, что высокие ставки плоского налога (29%, 38%) повышают совокупную занятость населения на 5,3% и 1,1% соответственно, в то время как его понижение с целью уменьшения налогового бремени вызывает сокращение предложения рабочей силы и занятости. Таким образом, зачастую выбор подхода к налогообложению связан с поиском компромисса между справедливостью и эффективностью.

Однако в ряде случаев внедрение прогрессивной системы налогообложения не приносит ожидаемого эффекта на перераспределение доходов и уменьшение социального неравенства. В частности, в работе [20] доказывается неэффективность данного подхода к налогообложению с целью решения проблемы неравенства и отмечается, что лучшим способом борьбы с неравенством является ориентированная на экономический рост политика государства, а не перераспределение доходов наиболее продуктивных граждан [2].

Подтверждением данных слов является работа [21], где на примере Китая показано, как активное экономическое развитие страны способствовало увеличению индивидуальных доходов, в результате чего доля населения, облагаемого подоходным налогом, за период 1986–2008 гг. увеличилась с менее 0,1% до 20% соответственно. При этом доходы от подоходного налога в ВВП за указанный период возросли с 0,1% до 2,5%. Кроме того, в работе рассчитывается прогнозное значение доли подоходного налога в ВВП к 2015 г. на уровне выше 5%. Однако сегодня уже можно сказать, что прогнозные расчеты не подтвердились. Даже по самым грубым оценкам значение рассматриваемого показателя в 2015 году не превышало 2% [22].

Еще одним доказательством тезиса о неэффективности чрезмерного увлечения социальной ролью индивидуального подоходного налогообложения служат примеры стран, в которых были сделаны попытки ввести сверхвысокие ставки ПН на богатую часть населения. Так, введение в Великобритании в 2011 году верхнего предела ставки ПН в размере 50% было признано неудачным, и в 2013 году ставка была снижена до 45% [10]. Аналогичный пример можно привести и в отношении Франции, когда стремление властей ввести налог в размере 75% на доходы свыше 1 млн. евро в год, привело к отъезду из страны крупнейших налогоплательщиков – Ж. Депардье, Д. Холлидея, Б. Арно и др.

Применительно к России многие авторы, отмечая большую справедливость прогрессивной шкалы ПН, считают, что в настоящее время преждевременно говорить о кардинальном реформировании налоговой системы [10, 13, 23]. В качестве аргумента в пользу такой точки зрения приводятся оценки экспертов ОЭСР, которые хотя и признают меньшую социальную справедливость плоской шкалы ПН, тем не менее подчеркивают ее эффективность и востребованность как на постсоветском пространстве, так и в отдельных странах Центральной и Восточной Европы (Чехия, Словакия, Эстония, Латвия, Литва, Болгария и др.) [10].

Таким образом, на сегодняшний день не существует однозначного мнения о том, какой вариант подоходного налогообложения считается оптимальным как с точки зрения соотношения справедливости и эффективности, так и с позиции рисков, порождаемых выбором той или иной системы. Равным образом не существует и единых критериев к оценке оптимальности анализируемых вариантов. В данной работе предпринимается попытка частично ликвидировать указанный пробел и предложить авторский подход к решению сформулированной проблемы.

Для упрощения анализа в дальнейшем нами будут рассматриваться риски недополучения государством доходов от НДФЛ в процессе реформы системы ПН, а также риски нейтральности (т.е. отсутствия влияния) реформы в отношении социального неравенства. Прочие риски, связанные с возможным падением производственной активности, ростом безработицы и прочими следствиями налоговой реформы, нами рассматриваться не будут.

Модель выбора сценария налоговой реформы с учетом фактора риска

Для выбора наиболее приемлемого сценария налоговой реформы ПН необходимо учесть три группы факторов – фискальную (эффект увеличения налоговых сборов), социальную (эффект уменьшения социального неравенства) и рисковую (степень реализуемости сценария). В работе [22] был разработан инструментарий, с помощью которого все эти три фактора учитывались. Однако третий фактор (риски) учитывался на качественном уровне – с помощью «грубой» шкалы с тремя состояниями: низкий, средний и высокий риск. Впоследствии данный подход подвергся критике, ибо третий элемент системы принятия решений не получил точной количественной оценки. В связи с этим ниже будет предложена схема оцифровки степени реалистичности (рискованности) рассматриваемых четырех сценариев на базе экспертной оценки.

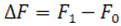

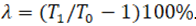

Введем обозначения, необходимые для построения аналитической схемы принятия решений относительно выбора сценария реформы подоходного налогообложения. Пусть F0 и T0 – начальные значения коэффициента фондов и налоговых поступлений от ПН; F1 и T1 – значения коэффициента фондов и налоговых поступлений от ПН после реализации соответствующего сценария налоговой реформы. Тогда социальный эффект от налоговой реформы будет выражаться показателем абсолютного изменения коэффициента фондов  , а фискальный эффект – показателем относительного изменения налоговых сборов

, а фискальный эффект – показателем относительного изменения налоговых сборов  .

.

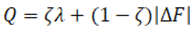

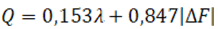

Чтобы получить интегральную оценку сценария реформы по двум параметрам – социальному и фискальному, можно воспользоваться простейшим уравнением свертки:

(1)

(1)

где ζ – весовой коэффициент.

Расчеты, проведенные в работе [22], позволили определить величину весового коэффициента: ζ=0,153. Тогда интегральный критерий (1) для оценки каждого проекта выглядит следующим образом:

(2)

(2)

Прикладные расчеты на основе формулы (2) позволяют дать единую фискально-социальную характеристику рассматриваемых четырех сценариев налоговой реформы; количественные значения интегрального показателя Ԛ применительно к России 2017 г. приведены в табл.1.

Таблица 1. Интегральные результаты и риски сценариев реформы ПН

|

Сценарий реформы |

Интегральный критерий (Q) |

Риск (R) |

|

КПРФ |

2,68 |

Средний |

|

ЛДПР |

4,93 |

Высокий |

|

ПСР |

0,83 |

Низкий |

|

ПРФ |

2,36 |

Низкий |

Однако даже совмещение фискального и социального эффектов не позволяют определить лучший сценарий налоговой реформы. Дело в том, что каждый из рассмотренных четырех сценариев характеризуется еще одним важным параметром – риском (R). Под риском в данном случае понимается вероятность того, что спроектированный сценарий на практике не позволит получить запланированный эффект. В этом смысле интегральный эффект Q выступает в качестве потенциального эффекта, который в ходе реализации проекта может быть получен либо полностью, либо частично. Таким образом, для принятия решения необходимо иметь еще одну дополнительную характеристику проекта – величину риска его реализации/нереализации. Совмещение потенциального эффекта с показателем риска должно позволить получить оценку фактического (реального) эффекта.

На качественном уровне совершенно очевидно, что проекты ПСР и ПРФ предполагают низкий риск, проект КПРФ – средний, а проект ЛДПР – высокий (табл.1). Однако такая грубая оценка риска не позволяет корректно взвесить рассматриваемые проекты, которые существенно различаются по величине потенциального эффекта. Для этого нужен конкретный показатель риска R с соответствующим количественным значением. Наличие такого показателя позволит осуществить ранжирование проектов реформы ПН на основе обобщенного критерия результата E.

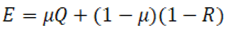

Теоретически обобщенный критерий E может быть задан как в аддитивной, так и в мультипликативной форме. Аддитивный критерий выглядит следующим образом:

(3)

(3)

В формуле (3) потенциальный фискально-социальный эффект Q взвешивается с фактором надежности (D=1–R), который является мерой, обратной риску (R); весовой коэффициент μ подлежит определению на основе неких дополнительных предположений.

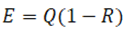

Мультипликативный критерий может быть записан в следующем виде:

(4)

(4)

Формула (4) не только проще формулы (3), но и не включает в себя такой нежелательный элемент, как весовой коэффициент μ. В соответствии с (4) потенциальный эффект Q корректируется на коэффициент надежности D, который фактически играет роль своеобразного коэффициента полезного действия (КПД). Таким образом, формула (4) задает максимально прозрачную интерпретацию моделируемого процесса: итоговый эффект представляет собой величину потенциального эффекта с учетом оценки КПД рассматриваемого сценария.

Из сказанного выше вытекает, что мультипликативный критерий (4) является более предпочтительным по сравнению с аддитивным критерием (3), в связи с чем в дальнейших расчетах мы будем опираться именно на него. Для прикладных расчетов необходимо качественную меру риска перевести в количественную метрику, для чего будем использовать метод экспертной оценки.

Экспертная оценка риска сценариев налоговой реформы

Главный риск всех вариантов налоговой реформы состоит в том, что запланированные доходы в бюджет не будут получены, следовательно, доходы высокодоходных групп населения не будут сокращены в полной мере и, соответственно, намеченного сокращения социального неравенства также не произойдет. Учитывая данное обстоятельство, можно предложить процедуру экспертного опроса, направленную на уяснения степени реализуемости каждого из четырех сценариев реформы ПН. Для этого была составлена анкета, в которой фигурировал только один вопрос с методическим комментарием для опрашиваемых экспертов: «В настоящий момент в общественном дискурсе России имеется три сценария реформирования системы подоходного налога, выдвигаемых тремя политическими партиями страны и предполагающих введение прогрессивной шкалы налогообложения. Кроме того, имеется альтернативный – правительственный – сценарий, направленный на сохранение плоской шкалы подоходного налога с незначительным увеличением ставки налога (с 13 до 15%). Дайте, пожалуйста, экспертную оценку степени реализуемости каждого из четырех сценариев реформы, учитывая тот факт, что рост налоговой ставки будет стимулировать уклонение от налогов (последний столбец таблицы). Оценку дайте в процентах от 0 до 100%, предполагая, что 0 означает, что никаких дополнительных доходов при реализации сценария консолидированный бюджет не получит, а 100 означает, что запланированные дополнительные доходы поступят в бюджет в полном объеме».

Для облегчения выставления экспертной оценки опрашиваемым предлагалась таблица с краткой характеристикой четырех сценариев реформы ПН (табл.2); усредненные оценки проведенного опроса с дополнительными статистическими характеристиками приведены в табл.2.

Таблица 2. Параметры четырех сценариев реформы подоходного налога в России

|

Сценарии |

Интервал годового дохода, руб. |

Ставка налога |

Степень реализуемости сценария (D), в % (от 0 до 100) |

Диапазон оценок |

Коэффициент поляризации |

|

|

Нижняя граница |

Верхняя граница |

|||||

|

КПРФ |

0 |

100 000 |

5% |

28,3 |

10–40 |

30 |

|

100 001 |

3 000 000 |

5000 рублей + 13% с суммы, |

||||

|

3 000 001 |

10 000 000 |

382 000 рублей + 18% с суммы, |

||||

|

10 000 001 |

– |

1 642 000 рублей + 25% с суммы, превышающей |

||||

|

ЛДПР |

0 |

180 000 |

0% |

8,3 |

0–20 |

20 |

|

180 001 |

2 400 000 |

13% с суммы, |

||||

|

2 400 001 |

100 000 000 |

288,6 тыс. рублей + 30% с суммы, превышающей |

||||

|

100 000 001 |

– |

29568,6 тыс. рублей + 70% с суммы, превышающей |

||||

|

ПСР |

0 |

24 000 000 |

13% |

51,7 |

15–80 |

65 |

|

24 000 001 |

– |

3 120 тыс. рублей + 18% с суммы, превышающей |

||||

|

ПРФ |

Рост ставки с 13 до 15% |

Все категории граждан за вычетом самых бедных групп населения |

98,4 |

95–100 |

5 |

|

Для повышения объективности полученных оценок опрос охватил 15 экономистов–экспертов, которые специализируются на налоговой проблематике и хорошо ориентируются в рисках налогообложения. В состав экспертов вошли представители Уральского федерального университета (УрФУ) имени Б.Н.Ельцина, Южного федерального университета (ЮФУ), Финансового университета (ФУ) при Правительстве Российской Федерации, Центрального экономико–математического института (ЦЭМИ) РАН.

Анализ табл.2 показывает, что, по оценке всех без исключения экспертов, самым надежным является сценарий реформы ПН, предлагаемый Правительством Российской Федерации, тогда как самым эфемерным и труднореализуемым оказался довольно радикальный проект ЛДПР. По сравнению с последним более реалистичным представляется проект КПРФ и еще более вероятным проект ПСР. Коэффициент поляризации, под которым понимается разница между максимальной и минимальной оценками экспертов, показал, что наименьшая рассогласованность мнений была характерна для проекта ПРФ, а наибольшая – для проекта ПСР. Низкая конкордация для ПСР объясняется тем обстоятельством, что ее проект, будучи революционным в том смысле, что предполагает переход от плоской шкалы ПН к прогрессивной, в то же самое время оперирует настолько скромными количественными оценками, что обладает всеми признаками паллиативного умеренного сценария, который не может вызвать заметных социальных движений. Такая внутренняя противоречивость проекта ПСР сказалась на мнении экспертов и спровоцировала большой разброс оценок.

Полученные оценки табл.2 представляются чрезвычайно важными для уяснения истинного масштаба проблем проведения налоговых реформ. Например, собираемость налогов в рамках проектов ПРФ и ПСР различается почти в 12 раз, что говорит о том, насколько сложно реализовать эффективный переход от плоской шкалы ПН к прогрессивной. Подобные цифры недвусмысленно говорят о том, что построение новой шкалы НДФЛ почти наверняка будет сопровождаться резким спадом в собираемости налогов.

Следует отметить, что какой-либо приемлемой альтернативы экспертному опросу при оценке проектных рисков фактически не существует. Это связано с тем, что никаких надежных статистических данных о реализуемости проектируемых сценариев не существует. Никакие модельные построения также не дают возможности оценить проектные риски на основе существующей статистики. Между тем процедура анкетного опроса позволяет использовать опыт и интуицию экспертов, которые во многих случаях очень точно предсказывают результаты будущих реформ. Если отбор экспертов проводить предельно тщательно, а саму выборку экспертов максимально расширить (например, до 100–150 человек), то можно добиться достаточно высокой точности оценок. При необходимости можно использовать процедуру открытого коллективного обсуждения анкеты и получения на этой основе серии групповых оценок, каждая из которых будет обладать свойством консенсусности [24].

Ранжирование проектов налоговой реформы

Полученные экспертные оценки реализуемости проектов налоговой реформы позволяют провести расчеты обобщенного эффекта (4): E=QD. В данном случае показатель D вычисляется в долях (D<1) и, как уже отмечалось ранее, выступает в роли своеобразного КПД. Результаты прикладных расчетов эффекта (4) приведены в табл.3.

Таблица 3. Обобщенная оценка сценариев реформы ПН

|

Сценарий реформы |

Интегральный критерий (Q) |

Реализуемость проекта (D) |

Обобщенная оценка (E) |

|

КПРФ |

2,68 |

0,283 |

0,76 |

|

ЛДПР |

4,93 |

0,083 |

0,41 |

|

ПСР |

0,83 |

0,517 |

0,43 |

|

ПРФ |

2,36 |

0,984 |

2,32 |

Полученные оценки позволяют строго проранжировать проекты реформы ПН по величине ожидаемого фактического (реального) фискально–социального эффекта E. В частности, обращает на себя внимание рокировка между проектами ПРФ и КПРФ и ЛДПР. Так, по интегральному критерию Q ранги четырех проектов распределялись следующим образом: ЛДПР – 1, КПРФ – 2, ПРФ – 3, ПСР – 4. По критерию обобщенной оценки E система иерархии проектов приняла совершенно иной вид: ЛДПР – 4, КПРФ – 2, ПРФ – 1, ПСР – 3. Таким образом, наиболее предпочтительный по потенциальному эффекту проект ЛДПР с учетом фактора риска снижения собираемости налогов опустился на последнее место, в то время как проект ПРФ наоборот с третьего места поднялся на первое. Одновременно с этим проект ПСР немного улучшил свои позиции и переместился с последнего на третье место, в то время как проект КПРФ сохранил за собой второе место.

Следует обратить внимание на тот факт, что ранее на основе простой качественной оценки рисков проектов реформы ПН была установлена в точности такая же иерархия их приоритетов [22], что и на основе выполненной выше количественной процедуры на базе экспертных оценок. Это лишний раз подтверждает правильность и обоснованность полученных результатов. Фактически речь идет о том, что качественная оценка рискованности проектов реформы, выполненная авторами, совпала с количественной оценкой, полученной с помощью опросов различных экспертов. По всей видимости, в дальнейшем указанное обстоятельство можно использовать для двухступенчатой оценки рисков проектов, когда на первом шаге производится грубая качественная оценка, а при необходимости она уточняется на втором шаге посредством получения более точной количественной оценки.

Рассмотренные сдвиги в системе ранжирования проектов налоговой реформы убедительно показывают, что фактор риска является значимым элементом системы принятия решений и способен радикально менять предпочтения регулятора. Более того, волатильность фактора риска гораздо выше, чем волатильность фискально-социального эффекта. Так, расчеты показывают, что максимальный разрыв по интегральному эффекту (Q) между проектами ЛДПР и ПСР составил почти 6 раз, в то время как аналогичный разрыв по критерию надежности (D) между проектами ПРФ и ПСР достиг почти 12 раз. Тем самым различия между проектами реформы в большей степени локализованы в факторе рисков, нежели в потенциале налоговых сборов и сокращения неравенства доходов. Игнорирование возможных будущих неудач в проведении проектируемых вариантов реформы ПН гарантированно ведет к управленческим ошибкам.

Заключение

Предложенный способ учета рисков в реализации проектов фискальной реформы в отношении ПН, а также проведенные на его основе прикладные расчеты ярко продемонстрировали нетривиальность задачи выбора конкретной стратегии реформирования действующей системы НДФЛ. Так, например, преимущество проекта ПРФ по сравнению с проектом ЛДПР составило 5,6 раза, а по сравнению с проектом КПРФ – 3 раза. Тем самым наиболее консервативный и на первый взгляд откровенно примитивный вариант реформы, предлагаемый Правительством Российской Федерации, при более тщательном рассмотрении оказывается самым предпочтительным по сравнению с «прогрессивными» проектами, предполагающими внедрение ППН.

Сказанное выше позволяет сформулировать основной политический и управленческий вывод, а именно: внедрение в России прогрессивной шкалы ПН в настоящий момент является преждевременным. Не исключено, что со временем произойдет перевес в пользу ППН, однако пока этот вариант развития событий представляется нецелесообразным как по теоретическим, так и практическим соображениям.

Список использованных источников

1. Винокурова Т.П. Налоговый риск: экономическая сущность, методики анализа и оценки, направления их совершенствования // Экономика и управление. 2012. № 4. С. 103–110.

2. Ласкина Л.Ю., Власова М. С. Налоговый риск как составная часть предпринимательского риска // Научный журнал НИУ ИТМО. Серия «Экономика и экономический менеджмент». 2015. № 1. С. 121–130.

3. Егорова О.Я., Смирнова Е.Е. Управление налоговыми рисками в компании в условиях экономической нестабильности. Москва: 2015. [Электронный ресурс]. Режим доступа: https://nauchforum.ru/archive/MNF_social/2(21).pdf.

4. Гордеева О.В. Налоговые риски: понятие и классификация // Финансы. 2011. № 1. С. 33–36.

5. Elgood T., Paroissien I., Quimby L. Tax Risk Management. 2004. [Электронный ресурс]. Режим доступа: https://www.pwc.com/gx/en/tax-management-strategy/pdf/tax-risk-management-guide.pdf.

6. Macijauskas L., Maditinos I.D. Looking for Synergy with Momentum in Main Asset Classes // European Research Studies Journal. 2014. No. 17(3). P. 3–16.

7. Polemis M. Panel Data Estimation Techniques and Mark Up Ratios // European Research Studies Journal. 2014. No. 17(1). P. 69–84.

8. Назаров В. 5 доводов против введения прогрессивного подоходного налога // Forbes. 09.03.2011. [Электронный ресурс]. Режим доступа: http://www.forbes.ru/ekonomika-column/vlast/64631-5-dovodov-protiv-vvedeniya-progressivnogo-podohodnogo-naloga-v-rossii.

9. О приоритетах в финансовой и налоговой политике (Лекция А.Г. Силуанова в Финансовом университете) // Финансы. 2017. № 3. С. 30–32.

10. Погорлецкий А.И. Тенденции в индивидуальном подоходном налогообложении в современном мире: вопросы теории и практики // Вестник СПбГУ. Экономика. 2014. № 1. С. 105–122.

11. Пансков В.Г. Прогрессивная или пропорциональная шкала налогообложения: что справедливее и эффективнее? // Экономика. Налоги. Право. 2017. № 2. C. 105–112.

12. Ашмарина У.В. Налогообложение доходов физических лиц в России: перспективы реформирования и оценка фискальных эффектов. Автореф. дис. … канд. экон. наук. Волгоград, 2016. [Электронный ресурс]. Режим доступа: https://search.rsl.ru/ru/record/01006648444.

13. Пугачев А.А. К вопросу о возможностях и рисках налогового маневра по НДФЛ в ретроспективе реформирования российской налоговой системы // Социальные и гуманитарные знания. 2018. Том 4. №1. С. 10–14.

14. Хаджирокова А.А. Прогрессивное налогообложение: зарубежный опыт и перспективы введения в России // Электронный вестник Ростовского социально–экономического института. 2014. Выпуск № 4. [Электронный ресурс]. Режим доступа: https://cyberleninka.ru/article/v/progressivnoe-nalogooblozhenie-zarubezhnyy-opyt-i-perspektivy-vvedeniya-v-rossi.

15. Разина Н. В. Налоговые системы развитых стран: сравнительная характеристика. 2016. [Электронный ресурс]. Режим доступа: https://www.scienceforum.ru/2016/pdf/25118.pdf.

16. Carpenter J.P., Matthews P. H., Tabb, B. (2014) Progressive Taxation in a Tournament Economy // IZA Discussion Papers, No. 8369. [Электронный ресурс]. Режим доступа: https://www.econstor.eu/bitstream/10419/101854/1/dp8369.pdf.

17. Ottone S., Ferruccio P. Laffer curve in a non-Leviathan scenario: a real - effort experiment // Economics Bulletin. 2007. Vol. 3. No. 47. P. 1–7. [Электронный ресурс]. Режим доступа: https://boa.unimib.it/retrieve/handle/10281/5444/6191/EB-07C90003A.pdf.

18. Levy-Garboua L., Macsclet D., Montmarquette C. A Behavioral Laffer Curve: Emergence of a Social Norm of Fairness in a Real Effort Experiment // Journal of Economic Psychology. 2009. No. 30(2). P. 147–161.

19. Mooij R., Jacobs B., Folmer K. Flat Income Taxation, Redistribution and Labour Market Performance // Applied Economics. 2010. Vol. 42. Issue 25. P. 3209–3220.

20. Hartman D.A. Does Progressive Taxation Redistribute Income? // Institute for Policy Innovation: Policy Report № 162. February 2002. [Электронный ресурс]. Режим доступа: https://www.ipi.org/docLib/PR162-Hartman-Redistribution.pdf-OpenElement.pdf.

21. Piketty T., Qian N. Income Inequality and Progressive Income Taxation in China and India, 1986–2015 // American Economic Journal: Applied Economics. 2009. Vol. 1. No. 2. P. 53–63. [Электронный ресурс]. Режим доступа: http://piketty.pse.ens.fr/files/PikettyQian2009_AEJPP.pdf.

22. Балацкий Е.В., Екимова Н.А. Сравнительные характеристики прогрессивной и плоской шкалы подоходного налога // Журнал институциональных исследований. 2018. Том 10. № 3. С. 102–122.

23. Пансков В.Г. Проблемы и перспективы развития современной налоговой системы // Финансы. 2017. № 9. С. 34–37.

24. Балацкий Е.В., Екимова Н.А. Опыт составления рейтинга российских экономических журналов // Вопросы экономики. 2015. № 8. С. 99–115.

[1] Система обеспечения законодательной деятельности. [Электронный ресурс]. Режим доступа: http://sozd.parliament.gov.ru/search?q=прогрессивной+шкалы+налога+на+доходы+физических+лиц.

[2] «Americans would find once again that poverty is best dispelled by growth-oriented public policies promoting a growing economic tide that raises all boats, not the unproductive misallocations of government largesse from confiscation of the efforts of our most productive citizens and productive capital» [20, стр. 8].

Официальная ссылка на статью:

Балацкий Е.В., Екимова Н.А. Учет рисков при выборе сценария реформы подоходного налога// «Вестник УрФУ. Серия экономика и управление», Том 17, №6, 2018. С.1005–1020.