Критическая статья В.Н.Юсима в адрес кейнсианской концепции мультипликатора воспринимается вполне естественно, так как данная концепция, несмотря на свою формальную простоту, даже у искушенного экономиста постоянно вызывает сомнения. На наш взгляд, имеется очевидная аналогия между теорией относительности в физике и теорией мультипликатора в экономике. Так, традиционно считается, что теория относительности является одним из высочайших достижений теоретической физики, однако на практике она не используется. Кроме того, несмотря на то, что все крупнейшие физики полностью принимают ее, периодически выходят брошюры, где ее основные положения довольно логично опровергаются специалистами. Нечто подобное наблюдается и с теорией мультипликатора, которую никто из ведущих экономистов не отрицает, но которую никто и не использует. В чем же здесь проблема?

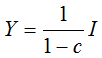

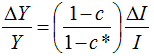

Прежде всего, заметим, что в настоящее время используется две разновидности мультипликатора инвестиций: статическая и динамическая. Статический мультипликатор k вытекает из основного балансового тождества: Y=C+I, где Y – совокупный доход, C – потребление, I – инвестиции. Если ввести в рассмотрение среднюю норму потребления c=C/Y, то получается, что

(1)

(1)

Отсюда ясно, что статический мультипликатор равен k=1/(1–c).

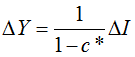

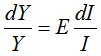

Динамический мультипликатор вытекает из соотношения dY=dC+dI. Если ввести понятие предельной нормы потребления c*=dC/dY, то вместо (1) получаем

(2)

(2)

Величина k*=1/(1–c*) и является динамическим мультипликатором.

Теперь в отношении правильности и корректности соотношений (1) и (2). Здесь следует отметить несколько моментов. Прежде всего, не следует видеть в записанных формулах то, чего в них нет. В соответствии с (1) (или (2)) некоторый объем (порция) инвестиций соответствует некоей величине (приросту) дохода. Причем коэффициент соответствия определяется сложившейся структурой распределения самого дохода на потребление и инвестиции. В этом смысле концепция мультипликатора является совершенно естественной, если не сказать банальной. В этом смысле критика В.Н.Юсима представляется совершенно необоснованной, так как для соответствующих ретроспективных статистических рядов концепция мультипликатора выступает как некая констатация фактов. Однако, учитывая, что средняя и предельная нормы потребления довольно устойчивы, возникает желание использовать формулы (1) и (2) для прогнозирования экономического роста. Именно в этой точке и возникают все методологические и практические проблемы.

В частности, не следует путать финансовую и технологическую стороны инвестиционного процесса. Еще Л.Столерю предупреждал, что эффект мультипликатора «не имеет ничего общего с производственным эффектом инвестиций, при котором производство увеличилось бы в результате ввода в эксплуатацию нового оборудования» [1, с.80]. Действительно, такого рода эффекты отображаются с помощью производственных функций, которые воспроизводят ресурсно–технологические связи в экономической системе. Мультипликатор же инвестиций показывает только то, что впрыскивание в систему определенной инъекции инвестиций по идее должно сопровождаться соответствующим ростом совокупного дохода. Иными словами, рост инвестиций должен соответствовать росту платежеспособного спроса, отражая тем самым чисто финансовый аспект функционирования экономики. При этом рост инвестиций происходит не мгновенно, а ступенчато, по мере произведения продукта и получения дохода. Если же произойдет экзогенное (внешнее), резкое увеличение инвестиций, то это автоматически поломает установившиеся связи в национальной экономике и величина мультипликатора изменится. Таким образом, «технологическая» критика В.Н.Юсима неправомерна, однако его основной вывод о «передергивании» Дж.М.Кейнсом экономических связей, пожалуй, верен. В этой связи следует констатировать, что с точки зрения прогнозирования теория мультипликатора не имеет никакого значения. Кстати говоря, практика показывает, что концепция мультипликатора действительно нигде не применяется. Хотя, например, Л.Столерю и пытался в свое время использовать мультипликаторную схему для макрорасчетов [1, с.86–100], она, надо сказать, выглядит весьма искусственно и малоубедительно.

Величина статического мультипликатора может трактоваться как средняя эффективность (отдача) инвестиций, а величина динамического – как предельная эффективность (отдача) инвестиций. Данные интерпретации соответствуют самому определению мультипликатора. С этой точки зрения, чем выше склонность к потреблению, тем выше эффективность инвестиций. Этот вывод вполне понятен, ибо, чем больше общество тратит, тем легче и быстрей окупятся инвестиции. Отсюда вытекает вывод, что с чисто финансовой точки зрения капитал выгодно вкладывать, прежде всего, в бедных странах, где склонность к потреблению высока. В данном контексте коэффициенты–мультипликаторы могут служить в качестве индикаторов инвестиционного климата. Однако такие индикаторы позволяют оценить потенциальные возможности по оборачиванию инвестиций, но не дают никакой гарантии, что на самом деле так и будет. Возможно, когда речь идет о совсем небольших приростах инвестиций, то концепция мультипликатора оправдывает себя даже в практических расчетах, но для существенных изменений она неприменима.

С более общих позиций было бы правильней пользоваться не соотношениями (1) и (2), а более общей формулой, редуцирующей (1) и (2):

(3)

(3)

В левой части (3) стоит темп прироста дохода, в правой – темп прироста инвестиций, в скобках – эластичность дохода по инвестициям (будем обозначать ее как E), представляющую собой комбинацию из средней и предельной склонностей к потреблению. Учитывая однопорядковость величин c и c*, значение эластичности E незначительно отклоняется от единицы. Инвестиционный процесс, представленный в такой форме с одной стороны одновременно включает в рассмотрение статический и динамический мультипликаторы (это следует из формулы для эластичности E=k*/k), а с другой – снимает налет мистичности и парадоксальности с самой концепции мультипликатора. Например, в соответствии с формулой (3) увеличение инвестиций на 1% может привести к увеличению дохода на 0,9%. Понятно, что такой количественный результат уже никак не может шокировать.

Надо сказать, что в экономике, вообще говоря, принято проводить анализ не в абсолютных, а в относительных величинах. Только в этом случае можно нивелировать эффект масштаба и получить осмысленные и наглядные результаты. Аналогичного взгляда придерживался и сам Дж.М.Кейнс, что воплотилось в активном использовании им понятия эластичности в его основном труде [2]. Вместе с тем использование формулы (2), включающей абсолютные величины, «впустило» в экономическую науку такое малооперациональное понятие, как динамический мультипликатор. Более того, данная экономическая характеристика стала играть главенствующее значение в анализе. Между тем при необходимости уравнение (3) позволяет легко перейти от относительных величин к абсолютным. Для этого следует учесть, что

(4)

(4)

Если предположить, что эластичность E – постоянная величина, то, решая дифференциальное уравнение (4), получим соотношение для абсолютных значений дохода и инвестиций:

(5)

(5)

где A – постоянная интегрирования, зависящая от начальных условий.

Таким образом, если анализировать концепцию мультипликатора в абсолютных показателях и иллюстрировать различные ситуации соответствующими числовыми примерами, то можно прийти к весьма странным, если не сказать абсурдным выводам. Но если перейти к понятию эластичности и формулам (3)–(5), то налет фантастичности кейнсианской теории исчезает. Возможно, что дополнительным «запутывающим» свойством обладает и кейнсианская интерпретация самого механизма мультипликатора инвестиций. На наш взгляд, это один из ключевых моментов, который придал теории Кейнса особый шарм, одновременно сделав ее менее прозрачной.

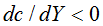

Теперь рассмотрим концепцию мультипликатора в свете так называемого закона Дж.М.Кейнса, который иногда еще называется основным психологическим законом потребления (накопления) [2, с.157]. Содержательно основной психологический закон потребления состоит в том, что люди склонны, как правило, увеличивать свое потребление с ростом дохода, но не в той же мере, в какой растет доход [2, с.157]. Действительно, побуждение к удовлетворению неотложных первостепенных нужд человека и его семьи обычно представляет собой более сильный мотив, чем побуждение к накоплению, и последнее только тогда начинает проявляться в полную силу, когда достигнут известный уровень благосостояния [2, с.158]. Развитие событий по такому сценарию ведет к тому, что доля инвестиций в совокупном доходе возрастает.

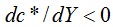

Основной психологический закон Кейнса можно также сформулировать следующим образом: средняя и предельная склонность к потреблению по мере роста дохода убывают. Данное положение изначально является умозрительным, однако, как правило, подтверждается эмпирическими данными. В определенном смысле можно говорить, что основной психологический закон потребления представляет собой частный, хотя и весьма специфичный, случай закона Г.Госсена.

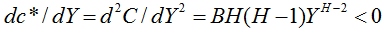

Учитывая сказанное, основной психологический закон потребления может быть записан в виде следующего неравенства:

(6)

(6)

Учитывая, что c=C/Y из неравенства (6) следует, что эластичность потребления по доходу H=(Y/C)(dC/dY) меньше единицы: H<1. Используя понятие эластичности H можно записать следующую степенную функцию (В – константа). Так как H<1, отсюда автоматически вытекает, что

(В – константа). Так как H<1, отсюда автоматически вытекает, что

(7)

(7)

Неравенство (7) достаточно очевидно:

(8)

(8)

Из основного психологического закона Кейнса вытекает, что c*<c (предельная склонность к потреблению меньше средней склонности) и, следовательно, Е<1. Столь скромная величина относительного мультипликатора инвестиций Е окончательно развеивает фимиам гигантских цифр, получающихся при анализе абсолютных мультипликаторов.

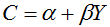

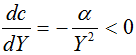

Теперь относительно тезиса В.Н.Юсима по поводу того, что психологический закон Кейнса в настоящее время не подтверждается. Это не так. Как отмечает В.Н.Юсим, статистические исследования показывают, что функция потребления линейна относительно национального дохода. Формально это можно записать следующим образом:

(9)

(9)

где α>0 и β>0 – статистически оцениваемые параметры.

Тогда с учетом (9) доля сбережений в совокупном доходе есть c=C/Y=β+α/Y. Отсюда вытекает, что

(10)

(10)

Следовательно, психологический закон Кейнса выполняется, и проводимые статистические исследования лишь подтверждают его.

Все сказанное в защиту концепции мультипликатора все же не означает, что в этой теории все здорово. По-видимому, все же приходится признать, что основной вывод В.Н.Юсима о том, что Кейнс перевернул причинно–следственные связи, является правильным. Такой методологический прием приводит к интересному результату, а именно: для ретроспективной динамики концепция мультипликатора может эффективно использоваться в качестве одной из объяснительных теорий, в то время как для осуществления перспективных расчетов она попросту не годится. В противном случае проблема прогнозирования экономического роста превратилась бы в относительно простую техническую задачу по оценке простейших экономических параметров. С точки зрения регулятивной доктрины, которая вытекает из теории мультипликатора и предполагает централизованное наращивание инвестиций в условиях кризиса, то она вообще не имеет смысла как таковая. Дело в том, что стимулирующий эффект от инвестиций может быть нейтрализован возникшей инфляцией, а сам мультипликативный механизм «расползания» инвестиций по экономической системе может быть сколь угодно неэффективен. Без учета этих моментов концепция мультипликатора становится совершенно «беззубой» и может использоваться лишь в качестве учебной модели для уяснения основных закономерностей развития национальной экономики.

Л И Т Е Р А Т У Р А

[1] Столерю Л. Равновесие и экономический рост. М.: Статистика. 1974.

[2] Кейнс Дж.М. Общая теория занятости, процента и денег. М.: Прогресс. 1978.

Официальная ссылка на статью:

Балацкий Е.В. Комментарий к кейнсианской концепции мультипликатора// «Мировая экономика и международные отношения», №11, 2000. С. 61–64.