В настоящее время практически все страны мира имеют в рамках своей экономики специфический сектор, состоящий из предприятий с участием иностранного капитала. Какова же роль этого сектора?

Отвечая на поставленный вопрос, сконцентрируем внимание на двух основополагающих моментах: каковы относительные масштабы и эффективность данного сектора экономики (далее этот сектор будем называть иностранным, подчеркивая тем самым его отличие от местного или национального сектора, состоящего из предприятий без участия иностранного капитала)?

Надо сказать, что подобный анализ применительно к экономике России уже проводился в [1;2]. Однако до сих пор ряд вопросов остается открытым, а также не совсем ясно, как сдвиги в российской экономике соотносятся с общемировыми тенденциями. В связи с этим ниже постараемся заполнить образовавшийся пробел.

Иностранный сектор экономики: общемировые тенденции. В настоящее время ООН накоплены статистические данные, позволяющие судить о масштабах участия иностранных компаний и их филиалов в национальной экономике развитых и развивающихся стран. [1] Выборочные, наиболее представительные данные о характере данного участия в некоторых странах мира применительно к отрасли промышленности приведены в табл.1 [3, с.406–409]. Надо сказать, что статистика ООН в данном отношении, мягко говоря, не идеальна. Так, показатели участия иностранного сектора в разрезе занятости и выпуска применительно ко всей национальной экономике, как правило, не стыкуются по годам, что не позволяет их сопоставлять и делать какие-либо определенные выводы. Немного лучше обстоит дело со статистическим обеспечением в промышленном секторе, что и послужило аргументом в пользу построения табл.1.

Таблица 1. Основные экономические параметры иностранного и национального секторов промышленности некоторых стран мира.

|

Страны мира |

Годы |

Доля занятых в иностранном секторе экономики в общей численности занятых, % |

Доля выпуска иностранного сектора экономики в общем объеме выпуска, % |

Относительная производительность труда в иностранном секторе экономики, % |

Относительная производительность труда в национальном секторе экономики, % |

Отношение производительности труда в иностранном и национальном секторах экономики, число раз |

|

Развитые страны: |

|

|

|

|

|

|

|

– США |

1985 |

7,0 |

8,2 |

117,1 |

98,7 |

1,19 |

|

– Франция |

1987 |

16,8 |

20,1* |

119,6 |

96,0 |

1,25 |

|

– Великобритания |

1985 |

13,7 |

18,0* |

131,4 |

95,0 |

1,38 |

|

– Швеция |

1985 |

7,7 |

12,4 |

161,0 |

94,9 |

1,70 |

|

– Германия |

1985 |

6,6 |

13,7 |

207,6 |

92,4 |

2,25 |

|

– Япония |

1995 |

1,2 |

2,5* |

208,3 |

98,7 |

2,11 |

|

– Норвегия |

1994 |

9,0 |

10,7* |

118,9 |

98,1 |

1,21 |

|

Развивающиеся страны: |

|

|

|

|

|

|

|

– Малайзия |

1985 |

29,8 |

34,0 |

114,1 |

94,0 |

1,21 |

|

– Турция |

1986 |

1,5 |

6,8* |

453,3 |

94,6 |

4,79 |

|

– Сингапур |

1980 |

52,0 |

67,4 |

129,6 |

67,9 |

1,91 |

* Звездочкой обозначены долевые оценки, полученные на основе данных об объеме добавленной стоимости, остальные цифры – на основе данных об объеме продаж.

Справедливости ради следует отметить, что данные по промышленности с незначительной погрешностью отражают ситуацию по всей национальной экономике, что и позволяет их использовать в дальнейшем анализе.

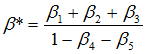

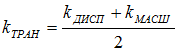

Имея показатели доли занятых (n) в иностранном секторе и долю выпускаемой им продукции (m) (третий и четвертый столбцы табл.1), можно рассчитать его относительную производительность (PF), то есть отношение производительности труда иностранного сектора к производительности, средней по стране: PF=(m/n)100%. Аналогично можно рассчитать относительную производительность труда национального (местного) сектора (PD): PD=[(1–m)/(1–n)]100%. Зная данные две величины, можно соотнести их между собой и получить величину относительного разрыва в производительности труда иностранного и национального секторов экономики P:

.png) (1)

(1)

Результаты расчетов по промышленному сектору приведены в табл.1 (пятый, шестой и седьмой столбцы, соответственно). Анализ полученных данных позволяет сделать следующие выводы.

Во-первых, участие иностранного сектора экономики практически во всех странах мира со временем возрастает. Это означает, что с течением времени, с одной стороны, усиливается интернационализация мировой экономики, а с другой – возрастает открытость национальных экономик. Данная тенденция содействует повышению эффективности национального хозяйства принимающих стран и потому имеет довольно прочную экономическую основу для сохранения в обозримой перспективе.

Во-вторых, разброс показателей участия иностранного сектора экономики по отдельным странам достаточно велик и не позволяет судить о существовании какой-либо оптимальной пропорции. Так, например, Япония, будучи одной из самых закрытых для иностранного капитала стран мира, имеет долю занятых в иностранном секторе всего лишь 1,2%, в то время как Сингапур, строящий свою экономику на активном привлечении зарубежных инвестиций, имеет долю в 52,0% (табл.1). Однако даже на основе данных табл.1 хорошо просматривается общая тенденция: чем стабильней и эффективней национальная экономика, тем меньше в ней иностранный сектор. Таким образом, прямые иностранные инвестиции (ПИИ) совершенно явственно выступают в роли катализатора экономического развития стран–реципиентов; по мере «вызревания» национальных экономик роль и значение зарубежных компаний и их филиалов уменьшается.

В-третьих, во всех без исключения странах производительность труда в иностранном секторе существенно выше, чем в национальном. Это означает, что прямые иностранные инвестиции являются чрезвычайно эффективной формой поддержки национального бизнеса. Фактически все страны мира используют совместные и иностранные предприятия в качестве мощного канала перекачки технологических и организационных инноваций. Так, на первый взгляд, можно было бы предположить, что такие высокоэффективные экономики, как японская и американская, не нуждаются в инновациях из-за рубежа, однако расчеты показывают, что иностранный сектор в Японии по производительности труда в два с лишним раза превосходит чисто японский сектор, а в США в 1996 г. зарубежные компании работали в полтора раза эффективней местных американских (табл.1). Разумеется, имеют место и временные исключения из правила. Так, например, во Франции иностранные инвестиции вообще плохо «приживаются», в связи с чем преимущество иностранного сектора там было незначительным, а к 1992 г. и вовсе исчезло. Наиболее заметный эффект от допуска ПИИ в национальную экономику наблюдается на начальном этапе ее «открытия». Данный факт хорошо просматривается на примере Турции, которая относительно недавно стала практиковать либеральную политику по отношению к внешнему миру, в результате чего в 1986 г. она получила иностранный сектор, почти в 5 раз эффективней местных, чисто турецких предприятий (табл.1).

Надо сказать, что сравнение иностранного и национального секторов экономики по показателю производительности труда является наиболее объективным и нейтральным. В данном случае мы не учитывает налоговые и правовые различия в деятельности двух секторов; наоборот, мы сознательно дистанцируемся от них и соизмеряем лишь конечные результаты производства. Таким образом, мы получаем максимально непредвзятый «снимок» реального соотношения сил в экономике.

Как же обстоит дело с ПИИ в России? «Вписывается» она в общемировые тенденции развития или нет?

Иностранный сектор экономики в России: общие закономерности и национальная специфика. Существующие в настоящее время данные Госкомстата России позволяют провести расчеты по российской экономике, сопоставимые с данными табл.1. Результаты таких расчетов на основе официальной статистической отчетности [4, с.14, 46, 760] приведены в табл.2, анализ которой позволяет сделать следующие выводы.

Таблица 2. Основные экономические параметры иностранного и национального секторов экономики России.

|

Годы |

Доля занятых в иностранном секторе экономики в общей численности занятых, % |

Доля выпуска иностранного сектора экономики в общем объеме выпуска, % |

Относительная производительность труда в иностранном секторе экономики, % |

Относительная производительность труда в национальном секторе экономики, % |

Отношение производительности труда в иностранном и национальном секторах экономики, число раз |

|

1990 |

0,09 |

0,27 |

303,1 |

99,8 |

3,04 |

|

1991 |

0,19 |

0,69 |

371,2 |

99,5 |

3,73 |

|

1992 |

0,27 |

1,15 |

424,8 |

99,1 |

4,29 |

|

1993 |

0,43 |

1,61 |

375,0 |

98,8 |

3,80 |

|

1994 |

0,50 |

1,26 |

250,7 |

99,2 |

2,53 |

|

1995 |

0,64 |

1,68 |

262,0 |

99,0 |

2,65 |

|

1996 |

0,73 |

1,88 |

256,8 |

98,8 |

2,60 |

|

1997 |

0,72 |

2,55 |

353,2 |

98,2 |

3,60 |

Во-первых, развитие иностранного сектора в России с точки зрения экономической эффективности шло в унисон с общемировыми тенденциями. Так, за все восемь анализируемых лет производительность труда на совместных и иностранных предприятиях была минимум в 2,5 раза выше, чем на отечественных. Своего пика данный разрыв достиг в начале «жизни» иностранного сектора (1992 г.), дойдя до величины в 4,3 раза (табл.2). В этом смысле Россия подтверждает сделанный ранее вывод о максимальных преимуществах иностранного сектора на начальном этапе своего существования в странах с неустойчивой экономикой (именно такая неустойчивость была характерна для России в 1992 г.). Таким образом, с позиции эффективности Россия практически идеально вписывается в общемировые закономерности развития иностранного и национального секторов экономики.

Во-вторых, эффективностный потенциал совместных и иностранных предприятий в России далеко не исчерпан. Действительно, показатель относительного разрыва в производительности двух секторов имел неустойчивую динамику на протяжении всего анализируемого периода. Так, в первые пять лет прослеживается хорошо очерченная волна: с 1990 г. начинается уверенный рост данного показателя, достигший точки максимума в 1992 г. (4,3 раза); затем начинается обратное движение (вниз), которое достигло своего логического завершения в 1994 г. (2,5 раза). Таким образом, на первом пятилетии существования иностранного сектора в России можно диагностировать довольно правильную, симметричную волну в динамике паритета эффективностей двух секторов экономики. Однако вслед за первой волной начала формироваться, хотя и не очень уверенно, новая волна роста и к 1997 г. относительный разрыв в производительности составил 3,6 раза, что свидетельствует о серьезных резервах иностранного сектора с точки зрения возможного «вытягивания» российской экономики на более высокий уровень развития.

В-третьих, масштабы развития иностранного сектора в России можно квалифицировать как ничтожно малые, можно даже сказать, смехотворные. Так, например, в 1997 г., примерно через десять лет с момента своего «рождения», совместные и иностранные предприятия в России аккумулировали всего лишь 0,7% всех занятых. Для сравнения укажем, что уже в 1985 г. в промышленности США, которые к тому времени были относительно закрытой страной для прямых иностранных инвестиций, аналогичный показатель составлял 7,0%, то есть ровно в 10 раз больше, чем в России; к 1996 г. данный разрыв увеличился до 15,5 раз. Во Франции, где преимущества иностранных предприятий по сравнению с местными были минимальными, доля занятых на них была примерно в 25 раз больше, чем в России. Даже промышленность Японии, которая в силу национальных особенностей обладает высокой степенью «отторжения» иностранных компаний, в 1995 г. имела долю занятых на них в 1,7 раза больше, чем в России. Если же провести сравнение с такой «молодой» рыночной экономикой, как турецкая, то и здесь разница составляет 4,5 раза. Таким образом, масштабы участия иностранного сектора в российской экономике в среднем на порядок меньше, чем в других странах. Это позволяет констатировать, что именно по критерию масштабов распространения и проникновения ПИИ в национальную экономику Россия выбивается из общемировой тенденции. Фактически данный факт свидетельствует о полном фиаско российского правительства по данному направлению и лишний раз подтверждает расхожий вывод, что управляющие органы страны не умеют (а, возможно, и не желают) использовать макроэкономические инструменты для активизации притока прямых иностранных инвестиций.

Подводя итоги, можно сказать, что с точки зрения относительной эффективности иностранный сектор экономики России развивается в полном соответствии с выявленной ранее генеральной мировой тенденцией его доминирования над национальным сектором. В то же время с точки зрения масштаба иностранного сектора Россия, будучи абсолютным рекордсменом по степени «закрытости» своей экономики для ПИИ, отстала от большинства стран мира по крайней мере на 10–15 лет. Однако последний тезис нуждается в пояснении и конкретизации, в связи с чем остановимся на нем более подробно.

Дело в том, что направление происходящих в России сдвигов является верным, однако скорость таких изменений не вписывается ни в какие мерки. Во-первых, настораживает тот факт, что рост доли занятых в иностранном секторе в 1996–1997 гг. прекратился. Данный факт позволяет предположить, что начавшиеся позитивные сдвиги в российской экономике довольно быстро «захлебнулись», даже не достигнув своей зрелости. Во-вторых, среднегодовой прирост доли занятых в иностранном секторе за период 1990–1997 гг. был просто микроскопическим. Так, в соответствии с расчетами данный прирост (обозначим его Δn) составил всего лишь Δn(РФ)=0,09%. Для сравнения укажем, что аналогичный показатель для США за период 1985–1996 гг. составил Δn(США)=0,35%, что почти в 4 раза больше, чем в России.

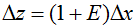

Экстраполируя тенденции прошлого на будущее, можно осуществить прогноз доли занятых n на период через τ лет по следующей простой формуле:

(2)

(2)

Отсюда легко получить соотношение для оценки срока  *, необходимого для достижения Россией некоего заданного уровня участия иностранного сектора n* с учетом его значения в начальный момент времени n(0):

*, необходимого для достижения Россией некоего заданного уровня участия иностранного сектора n* с учетом его значения в начальный момент времени n(0):

(3)

(3)

Воспользовавшись формулой (3), получим следующие результаты. Чтобы Россия достигла уровня занятости в иностранном секторе, который имел место в промышленности Японии в 1995 г., ей потребуется более 5 лет. Если такой сценарий будет реализован, то только к 2003 г. Россия достигнет уровня открытости японской экономики и, следовательно, отставание достигнет 8 лет. Если же не уподобляться такой специфической стране, как Япония, а взять в качестве ориентира США, то для выхода на 7–процентный уровень, который американская промышленность имела в 1985 г., России потребуется почти 70 лет. Данный сценарий с полной очевидностью высвечивает истинные масштабы инерционности российской экономики. Таким образом, чтобы оказаться даже в «хвосте» западных государств по масштабам участия иностранного сектора в национальной экономике России необходимо, по крайней мере, 10–15 лет.

Проведенные расчеты позволяют уточнить ранее сделанный вывод о несопоставимости относительных масштабов ПИИ в России и основных стран мира. Помимо огромного разрыва в соответствующих данных на определенный момент времени, можно говорить о несоответствии с точки зрения динамичности происходящих сдвигов. По-видимому, это одна из существеннейших особенностей развития иностранного сектора в России.

Экспортный потенциал иностранного сектора экономики. Специального рассмотрения заслуживает вопрос, связанный с внешнеэкономической активностью иностранных компаний. Фактически вопрос сводится к следующему: насколько оправдано присутствие таких хозяйственных структур с точки зрения завоевания мирового рынка и активизации за счет этого внутренней экономики страны? Составить полную картину по разным странам для ответа на поставленный вопрос довольно трудно из-за указанных ранее статистических нестыковок по годам. В связи с этим ограничимся сильно «урезанной» выборкой стран, сгруппированных на основе данных [3, с.410] и [4, с.743, 760] в табл.3.

Таблица 3. Параметры экспортного и трудового участия иностранного сектора в некоторых странах мира.

|

Страны мира |

Годы |

Доля занятых в иностранном секторе экономики в общей численности занятых, % |

Доля экспорта иностранного сектора экономики в общем объеме экспорта, % |

Отношение доли экспорта к доли занятых, число раз |

|

Япония |

1985 |

0,3 |

2,0 |

6,7 |

|

Австрия |

1996 |

9,9 |

24,7 |

2,5 |

|

Мексика |

1993 |

3,3 |

18,2 |

5,5 |

|

Китай |

1997 |

4,1 |

36,1 |

8,8 |

|

Россия |

1997 |

0,7 |

7,3 |

10,4 |

Даже поверхностный взгляд на табл.3 позволяет выявить следующую генеральную тенденцию: «экспортоемкость» иностранного сектора экономики во всех странах мира чрезвычайно высока. Россия органично вписывается в эту тенденцию. При относительно скромных масштабах вовлечения рабочей силы предприятия с участием иностранного капитала обеспечивают весомую долю совокупного национального экспорта. Особенно наглядно это проявляется на примере Китая, где иностранный сектор при относительной занятости в 4% обеспечивал более 1/3 всего экспорта страны. Таким образом, иностранный сектор способствует внешнеэкономической экспансии принимающих стран и тем самым сильно укрепляет их позиции на мировом рынке. Это еще один «козырь» предприятий с участием иностранного капитала и, соответственно, еще один аргумент в пользу их широкого допуска и интегрирования в местную экономику.

Надо сказать, что Россия по показателю «экспортной насыщенности» рабочей силы иностранного сектора является опять–таки абсолютным лидером – разрыв в долевых показателях экспорта и занятости достигает двухзначной величины. Уже к 1997 г. Россия при исчезающе малом участии рабочей силы иностранных и совместных предприятий (0,7%) получила вполне ощутимую, макроэкономическую величину прироста своего экспорта (7%). Доля данных предприятий во внешнеторговом обороте страны в это же время составила 9,2% [4, с.760], что еще раз подтверждает огромный внешнеэкономический потенциал, заложенный в иностранном секторе. На наш взгляд, именно иностранные и совместные компании в ближайшем будущем могли бы выступить в качестве основного канала интеграции России в мировую экономику.

Социальная роль иностранного сектора в России. Очень часто экономические плюсы того или иного явления компенсируются заложенными в нем социальными минусами. Как с этой точки зрения обстоит дело в России с иностранными компаниями?

Расчеты заработной платы сотрудников иностранных и совместных предприятий в России выполнены на основе [4, с.14, 760] и отражены в табл.4. Из приведенных цифр хорошо видно, что на протяжении всех отчетных лет иностранный сектор российской экономики активно «подкармливал» своих работников и обеспечивал им более высокий уровень жизни по сравнению с сотрудниками остальных хозяйственных объектов. К 1997 г. перевес средней заработной платы занятых на предприятиях с участием иностранного капитала над средней оплатой труда по стране достиг 2 раз. Данный факт со всей очевидностью высвечивает, по крайней мере, два момента.

Таблица 4. Заработная плата работников иностранного сектора в России.

|

Годы |

Среднемесячная заработная плата в иностранном секторе, руб. |

Среднемесячная заработная плата в российской экономике, руб. |

Отношение заработной платы в иностранном секторе к средней заработной плате по стране, число раз |

|

1990 |

379 |

303 |

1,25 |

|

1991 |

791 |

548 |

1,44 |

|

1992 |

9060 |

5995 |

1,51 |

|

1993 |

90214 |

58663 |

1,54 |

|

1994 |

315165 |

220351 |

1,43 |

|

1995 |

671166 |

472392 |

1,42 |

|

1996 |

1280021 |

790210 |

1,62 |

|

1997 |

1910421 |

950205 |

2,01 |

Во-первых, иностранный сектор в российской экономике выполнял роль своеобразного социального амортизатора, давая возможность определенной части населения жить значительно лучше, чем могла себе позволить рабочая сила, занятая на местных предприятиях. Надо сказать, что данное обстоятельство имело и важную «конкурентную» составляющую. Руководство местных предприятий было вынуждено постоянно оглядываться на заработки людей, занятых в иностранном секторе, а зачастую и конкурировать с ним за необходимых ему специалистов. Тем самым в стране шла постепенная диффузия заработков двух секторов экономики. Без иностранного сектора российская экономика была бы вообще лишена каких-либо ориентиров в оплате труда персонала.

Во-вторых, более высокие заработки сотрудников иностранного сектора приводили к формированию более высокого платежеспособного спроса страны и тем самым способствовали активизации отечественного производства. Данный момент вызван тем, что денежные суммы, полученные в качестве зарплаты в иностранном секторе, в конечном счете, поступали на внутренний потребительский рынок.

Теперь зададимся отнюдь не праздным вопросом, насколько оправдан был столь высокий уровень оплаты труда в иностранном секторе? Может быть, это просто было вызвано слабостью национальной валюты и не имело под собой никакой почвы с точки зрения качества работы персонала иностранных компаний?

Сопоставление данных табл.2 и табл.4 позволяет дать вполне определенный ответ на поставленный вопрос. На протяжении всех лет относительная производительность труда иностранного сектора была выше относительной зарплаты. Это означает, что имевшийся перевес в зарплате иностранного сектора жестко детерминировался его превосходством в производительности труда. Причем далеко не весь выигрыш в эффективности уходил на оплату труда и, следовательно, политика иностранных и совместных предприятий в отношении заработной платы была достаточно продуманной и взвешенной. В дополнение к сказанному укажем, что даже визуально просматривается хорошая корреляция между уровнем относительной производительностью труда и относительной зарплатой иностранного сектора, а значит, сдвиги в эффективности производства и цене рабочей силы были синхронизированы во времени, что подтверждает сделанный вывод о рациональной социальной политике иностранных фирм. Таким образом, можно констатировать, что иностранный сектор российской экономики помимо всего прочего отличался еще и высокой финансово–технологической сбалансированностью развития, ибо его основные стоимостные пропорции базировались на соответствующих технологических преимуществах.

Прямые иностранные инвестиции: «эффект вовлечения» и «эффект вытеснения». Деятельность иностранных и совместных предприятий предполагает осуществление ими инвестиций в основной капитал, которые принимают форму так называемых прямых иностранных инвестиций. Каково же влияние ПИИ на инвестиционный климат страны–реципиента?

Для ответа на поставленный вопрос воспользуемся некоторыми количественными показателями. Прежде всего, запишем основное балансовое уравнение:

(4)

(4)

где y – доля внутренних инвестиций в ВВП; x – доля прямых иностранных инвестиций в ВВП; z – совокупная норма инвестирования; t – время (год).

В качестве простейшей характеристики ПИИ с точки зрения формирования внутреннего инвестиционного климата можно использовать коэффициент абсолютной эластичности (E) внутренних инвестиций по иностранным:

(5)

(5)

Для нивелирования сильных перепадов в значениях x и y, что часто имеет место на начальных стадиях привлечения ПИИ, можно воспользоваться коэффициентом относительной эластичности (G) внутренних инвестиций по иностранным:

(6)

(6)

Если E>0, то в экономике имеет место эффект мультипликации иностранных и внутренних инвестиций, когда первые «цепляют» вторые и тем самым способствуют их более активному вовлечению в воспроизводственный процесс. В дальнейшем будем называть такой эффект «эффектом вовлечения». Если E<0, то имеет место так называемый «эффект вытеснения» одного вида инвестиций другим. Причем при Δx<0 и Δy>0 внутренние инвестиции поглощают иностранные, а при Δx>0 и Δy<0, наоборот, иностранные инвестиции выталкивают внутренние. Понятно, что эффект вовлечения означает максимально комфортный инвестиционный климат; эффект вытеснения характерен для ситуации конкурирования внутренних и внешних (иностранных) инвестиций.

Уравнение (4) с учетом обозначения (5) можно записать в виде:

(7)

(7)

Отсюда видно, что при E>–1 ПИИ в целом выгодны принимающей экономике, так как эффект вытеснения не слишком сильный и не перекрывает общего стимулирующего эффекта от инвестиционных вливаний со стороны предприятий с участием иностранного капитала. Если же E<–1, то ПИИ оказывают в целом депрессивное воздействие на инвестиционную активность страны–реципиента и, соответственно, дополнительные инвестиции такого рода нежелательны.

Представленная схема анализа роли ПИИ, будучи довольно общей и простой, предполагает все же ряд серьезных оговорок. Во-первых, значения эластичностей E и G должны быть довольно устойчивыми во времени. Если наблюдается постоянное «мигание» E и G с одного знака на другой, то можно утверждать, что никакой закономерности в формировании эффекта вовлечения (или вытеснения) нет. Во-вторых, показатель Е должен значимо (существенно) отличаться от 1, а показатель G – от 0. В противном случае роль иностранных инвестиций будет неопределенной. В-третьих, при наличии достаточно длинных и «хороших» ретроспективных рядов, данная методология расчетов может заменяться построением эконометрических зависимостей между внутренними и иностранными инвестициями. Подобный переход обосновывается тем, что эконометрические расчеты позволяют более точно установить наличие корреляционной связи между внутренними и иностранными инвестициями, а также возможностью более тонкого учета различных факторов, влияющих на формирование инвестиционных потоков.

Надо сказать, что эконометрические расчеты по определению роли ПИИ вообще довольно популярны в западных странах (обзор некоторых подходов см. в [5]). В этом же русле лежит методика ООН по тестированию эффектов вовлечения и вытеснения [3, с.189–191]. [2] Учитывая широкое признание и применение данной методики, остановимся на ней более подробно.

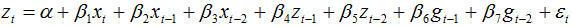

Используя введенные ранее обозначения, эконометрическое уравнение для инвестиционной функции можно записать следующим образом:

(8)

(8)

где g – индекс роста ВВП; ε – случайная ошибка; α и βj – параметры модели.

В отличие от (7) модель (8) позволяет учесть имеющиеся временные лаги в инвестиционном процессе, а также зависимость инвестиционной активности от темпов экономического роста. Оцененные параметры модели (8) позволяют сконструировать так называемый долговременный коэффициент связи (β*) между ПИИ (x) и суммарными инвестициями (z) (его еще называют коэффициентом релевантности) [3, с.190]:

(9)

(9)

С помощью данного коэффициента можно определить, с каким эффектом мы имеем дело – с эффектом вовлечения или вытеснения. Если в результате тестирования (как правило, используется тест Вальда) оказывается, что долговременный коэффициент β* значимо больше единицы (β*>>1), то имеет место эффект вовлечения; если β* значимо меньше единицы (β*<<1), то можно говорить об эффекте вытеснения; в случае, когда значение b* равно единице или колеблется вокруг нее в малой окрестности (β*≈1), можно утверждать, что ПИИ обладают нейтральным эффектом по отношению к внутренним инвестициям [3, с.190].

Из сказанного легко просматривается аналогия между абсолютной эластичностью Е и долговременным коэффициентом релевантности β*. Разница заключается лишь в том, что точкой отсчета для Е служит Е=–1, а для β* – величина β*=1. Во всем остальном схема тестирования эффекта вытеснения идентична. Это означает, что при наличии «урезанных» динамических рядов можно пользоваться коэффициентом абсолютной эластичности (5); если же по мере накопления информации будут сформированы более работоспособные массивы отчетных данных, то можно переходить к эконометрическому инструментарию, основанному на применении долгосрочного коэффициента релевантности (9).

Вместе с тем необходимо сделать следующее замечание, касающееся дефиниций. В соответствии с нашим пониманием эффект вытеснения возникает, когда прирост доли ПИИ в ВВП сопровождается падением доли внутренних инвестиций. Иными словами, речь идет об эффекте вытеснения иностранными инвестициями отечественных инвестиций. В соответствии с методологией ООН эффект вытеснения возникает, когда прирост доли ПИИ в ВВП сопровождается падением доли суммарного объема инвестиций в ВВП (внутренних и иностранных). Здесь речь идет о вытеснении иностранными инвестициями не только отечественных, но всех инвестиционных ресурсов. Нам представляется, что наш подход является терминологически более правильным, однако так как речь идет только о нюансах в простых определениях и не касается сущностных моментов явления, то в дальнейшем мы не будем заострять на этом внимание, пользуясь обоими понятиями в зависимости от контекста.

ПИИ и внутренняя инвестиционная активность: эмпирические результаты. Рассмотрим теперь более предметно роль ПИИ в российской экономике. Для этого последовательно коснемся двух вопросов. Это, во-первых, насколько солидным является инвестиционный потенциал иностранного сектора в России, а во-вторых, как влияют ПИИ на общий инвестиционный климат в стране?

Таблица 5. Инвестиционная активность иностранного сектора в России.

|

Годы |

Доля ПИИ в ВВП, % |

Доля внутренних инвестиций в ВВП, % |

Доля ПИИ в суммарном объеме инвестиций, % |

|

1993 |

0,39 |

15,43 |

2,45 |

|

1994 |

0,31 |

17,51 |

1,73 |

|

1995 |

0,50 |

16,38 |

2,73 |

|

1996 |

0,52 |

16,57 |

3,04 |

|

1997 |

0,63 |

15,18 |

3,98 |

Для ответа на первый вопрос рассмотрим данные табл.5, сформированные на основе [4, с.697, 703]. Сопоставление данных табл.2 и табл.5 показывает, что доля ПИИ в совокупном объеме капиталовложений страны довольно устойчиво росла. Причем ее значение было постоянно выше, чем доля занятости и выпуска. Это позволяет сделать стратегически важный вывод: предприятия с участием иностранного капитала по сравнению с местными хозяйственными структурами обладают повышенной склонностью к инвестированию. Например, в 1997 г. отношение доли инвестиций иностранного сектора к соответствующей доли занятых составило 5,6 раза. Такая цифра убедительно доказывает огромный инвестиционный потенциал, заложенный в иностранном секторе. Таким образом, даже незначительное расширение масштабов иностранного сектора заметно увеличивает поток ПИИ в российскую экономику.

Сделанный выше вывод позволяет нарисовать вполне законченную картину функционирования иностранного сектора в российской экономике. Данный сектор в силу высокой производительности труда обладает довольно скромными возможностями в отношении поглощения рабочей силы. Однако незначительные масштабы вовлечения трудовых ресурсов в деятельность иностранных компаний в значительной мере компенсируются высокой оплатой их труда, что косвенным образом стимулирует рост эффективного спроса в стране. Результатом такого сочетания ресурсов является заметный вклад данных предприятий в суммарный выпуск продукции, причем особенно большой эффект Россия получает в сфере внешней торговли, где иностранный сектор проявляет поразительную активность. Такая система ранжирования эффективности различных сторон деятельности иностранных и совместных предприятий позволяет им поддерживать напряженный воспроизводственный цикл, основанный на высокой норме инвестирования (превышающей соответствующие доли занятости и выпуска). Таким образом, все звенья экономического кругооборота иностранного сектора находятся почти в идеальном равновесии и позволяют ему осуществлять сбалансированное, поступательное развитие.

Изучение иностранного сектора в России, взятого самого по себе и в отношении к остальной части российской экономики, позволяет утверждать, что он является очагом, во-первых, ускоренного экономического роста, во-вторых, генерирования импульсов к достижению более высокой экономической и социальной эффективности, и, в-третьих, высокой инвестиционной активности. Отсюда логичным образом напрашивается вывод о том, что российское государство должно всемерно содействовать расширению масштабов и сферы действия иностранного сектора. Однако для окончательного подтверждения данного вывода необходимо рассмотреть не только деятельность иностранных фирм в автономном режиме, но и их влияние на остальную экономику, которая служит для них своеобразным экономическим фоном.

Для ответа на поставленный вопрос ограничимся проверкой инвестиционного взаимодействия иностранного и местного секторов экономики на наличие эффекта вытеснения. Для этого воспользуемся показателями (5) и (6), значения которых приведены в табл.6. Полученные количественные оценки позволяют сделать следующие выводы.

Таблица 6. Показатели эластичности иностранных и внутренних инвестиций в России.

|

Временной интервал |

Коэффициент абсолютной эластичности (Е) |

Коэффициент относительной эластичности (G) |

|

1993–1994 |

–26,56 |

–0,67 |

|

1994–1995 |

–7,45 |

–0,13 |

|

1995–1996 |

3,03 |

0,09 |

|

1996–1997 |

–12,73 |

–0,40 |

|

1993–1997 |

–1,04 |

–0,03 |

Во-первых, на трех из четырех анализируемых годовых интервалов зафиксирован эффект вытеснения и только на одном (1995–1996 гг.) – эффект вовлечения. Причем величина абсолютной эластичности двух инвестиционных потоков была все время очень высокой. Это означает, что с формальной точки зрения в российской экономике действовал либо очень мощный эффект вытеснения, который обесценивал приток иностранных инвестиций, либо довольно сильный эффект вовлечения. Однако сама неустойчивость эффекта вытеснения говорит о том, что его возникновение может быть связано с совершенно другими причинами. Скорее всего, местные инвестиционные программы просто более чутко реагировали на экономический кризис и сжимались по мере снижения объемов производства, в то время как ПИИ демонстрировали большую стойкость и независимость от ухудшающегося инвестиционного климата. Таким образом, можно говорить о независимости двух инвестиционных потоков. Просто иностранные инвестиции по-своему сопротивлялись негативным экономическим тенденциям, а местные – по-своему. И в этой борьбе ПИИ продемонстрировали большую конкурентоспособность на российском инвестиционном рынке. Наличие коротких динамических рядов не позволяет строить эконометрические зависимости и, следовательно, не позволяет с большей степенью определенности установить наличие или отсутствие корреляционной связи между двумя видами инвестиционных ресурсов.

Во-вторых, расчет усредненных за весь отчетный период показателей эластичности, которые нивелируют годовые флуктуации, не позволяет сформировать однозначного отношения к ПИИ. Так, коэффициент абсолютной эластичности за 1993–1997 гг. составил –1,04, то есть величину, не значимо отличающуюся от –1 (то есть с точностью до первого знака после запятой). Следовательно, нельзя с уверенностью утверждать, что приток ПИИ подрывал общий инвестиционный потенциал российской экономики. На наш взгляд, более обоснованное утверждение о негативном влиянии ПИИ на общую инвестиционную активность можно было бы сделать, если бы выполнялось условие E<–1,2. Относительный коэффициент эластичности подтверждает данный вывод, так как его величина также незначимо отличается от нуля (табл.6). Это означает, что прирост доли ПИИ в 1997 г. на 1% относительно 1993 г. фактически не изменил доли внутренних инвестиций и, следовательно, говорить о каком-то серьезном негативном влиянии ПИИ на внутреннюю инвестиционную активность нельзя.

Таким образом, вопрос о роли ПИИ в формировании общей инвестиционной активности российской экономики остается открытым с небольшим перевесом в пользу мнения о существовании очень слабого эффекта вытеснения. Этого, на наш взгляд, достаточно, чтобы сохранить в силе прежний тезис о целесообразности стимулирования ПИИ и максимально широком открытии экономики России для предприятий с участием иностранного капитала.

Надо сказать, что наличие эффекта вытеснения отнюдь не следует воспринимать как совершенно аномальный экономический феномен. Так, например, группа таких латиноамериканских и карибских стран, как Боливия, Чили, Гватемала, Ямайка и Доминиканская республика в 1970–1996 гг. демонстрировала устойчивое действие эффекта вытеснения, а группа таких европейских стран, как Кипр, Турция и Польша в 1976–1985 гг. демонстрировала эффект вовлечения, который в 1986–1996 гг. сменился эффектом вытеснения [4, с.192]. Таким образом, роль прямых иностранных инвестиций может со временем меняться, подчиняясь общим законам динамики спроса и предложения на инвестиционных рынках и следуя тем самым общециклической закономерности смены фаз избытка и недостатки инвестиционных ресурсов. В этой связи мы полагаем, что Россия, долгое время находившаяся в стадии фактически нейтрального воздействия ПИИ на общую инвестиционную активность, в ближайшем будущем должна перейти в стадию действия эффекта вовлечения. Особенно высока вероятность такого хода событий будет, если правительству удастся улучшить инвестиционный климат и активизировать внутренние инвестиции.

Прямые иностранные инвестиции и деформация отраслевой структуры российской экономики: методология анализа. Помимо вопроса, связанного с масштабами ПИИ в России, большое значение имеет отраслевая структура их потока. В каком-то смысле можно говорить, что структура ПИИ даже важнее, чем их объем. Действительно, структура ПИИ может быть как прогрессивной, так и регрессивной и тем самым как способствовать более динамичному развитию страны, так и сдерживать его. Однако помимо оценки прогрессивности отраслевой структуры ПИИ следует постоянно учитывать то влияние, которое она оказывает на итоговую структуру национальной экономики и в том числе на структуру местного сектора. Фактически здесь речь идет о том, насколько сильно может деформироваться народнохозяйственная отраслевая структура инвестиций под воздействием потока ПИИ.

Сказанное позволяет высветить две группы вопросов, нуждающиеся в проработке при исследовании роли ПИИ в российской экономике. Во-первых, это оценка степени прогрессивности отраслевой структуры ПИИ в сравнении с местной структурой. Иными словами, необходимо выяснить какая из отраслевых структур инвестиций двух секторов «лучше» и, следовательно, в каком направление («хорошем» или «плохом») шло качественное влияние ПИИ на национальную экономику. Во-вторых, необходима оценка степени влияния («хорошего» или «плохого») ПИИ на итоговую отраслевую структуру распределения инвестиционных ресурсов. Попросту говоря, в данном случае следует выяснить, насколько большим структурообразующим потенциалом обладают ПИИ.

Первая группа вопросов предполагает неформальный анализ отраслевой структуры иностранного и местного секторов. Если такой анализ покажет, например, что в приоритетных отраслях ПИИ имели долю, большую, чем местный сектор, то можно сделать заключение, что структура ПИИ была более прогрессивной в сравнении с местной. Разумеется, подобный анализ не может быть полностью формализован, и поэтому количественно определить уровень прогрессивности, как правило, проблематично. Таким образом, ответ на данный вопрос в большинстве случаев может быть дан очень приблизительный и только на качественном уровне.

Вторая группа вопросов, наоборот, предполагает довольно точную количественную оценку. Рассмотрим эту проблему более подробно.

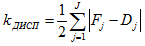

Уровень деформации национальной структуры под воздействием ПИИ определяется степенью расхождения отраслевых структур иностранного и местного сектора. Если расхождение невелико, то оба сектора развиваются почти синхронно и, следовательно, давление ПИИ на местную структуру инвестиций незначительно. В этом случае структурно–трансформационный потенциал оказывается низким. Для оценки степени структурной напряженности в развитии иностранного и местного секторов можно воспользоваться следующим структурным коэффициентом дисперсии kДИСП:

(10)

(10)

где Fj – доля инвестиций иностранного сектора в j–ой отрасли; Dj – доля инвестиций местного сектора в j–ой отрасли. Объем инвестиций местного сектора определяется как разница между суммарным объемом инвестиций и ПИИ. Коэффициент (10) лежит в интервале 0≤kДИСП≤1. На наш взгляд, коэффициент, превышающий 0,3, может считаться большим; если же он превышает значение 0,6, то его можно с полным правом квалифицировать как очень высокий. Если долевые оценки в формуле (10) используются в процентном выражении, то интервал допустимых значений имеет вид: 0≤kДИСП≤100%.

Однако коэффициент структурной дисперсии сам по себе еще не служит итоговой мерой трансформационного воздействия ПИИ на российскую структуру инвестиций. В конечном итоге сила воздействия определяется относительными масштабами ПИИ, то есть следующим масштабным коэффициентом: kМАСШ= IПИИ/IСУМ, где IПИИ – объем прямых иностранных инвестиций в национальной экономике; IСУМ – суммарный объем инвестиций в национальной экономике. Область допустимых значений масштабного коэффициента – 0≤kМАСШ≤1 или в процентном выражении 0≤kМАСШ≤100%.

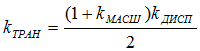

Таким образом, структурный коэффициент дисперсии показывает внутреннее потенциальное напряжение в экономической системе из-за несоответствия структуры отраслевых потоков инвестиций иностранного и местного секторов, а масштабный коэффициент показывает, насколько велико в реальности это напряжение. Чтобы слить эти два фактора в единый показатель, отражающий интегральный трансформационный потенциал ПИИ, можно воспользоваться показателем потенциала трансформации kТРАН, который определяется как один из двух коэффициентов:

(11)

(11)

(12)

(12)

С помощью формулы (11) рассчитывается аддитивный коэффициент трансформации, а с помощью формулы (12) – мультипликативный. Оба коэффициента являются совершенно равноправными, хотя, по нашему мнению, чисто теоретически мультипликативный коэффициент является более предпочтительным. На практике можно использовать либо оба, либо один из них – не важно какой именно. Как в первом, так и во втором случае деление на два искомых конфигураций коэффициентов позволяет пронормировать итоговую величину так, чтобы выполнялось условие: 0≤kТРАН≤1. Если исходные коэффициенты выражены в процентах, то аддитивный коэффициент (11) также выражается в процентах, а в мультипликативном коэффициенте kМАСШ для этого должен выражаться в долях, а kДИСП – в процентах.

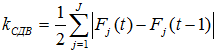

При проведении структурного анализа важно уяснить, по крайней мере, еще один вопрос, а именно: какой сектор (местный или иностранный) быстрее реагирует на изменение экономических условий путем переориентации своих инвестиционных потоков и изменения своей отраслевой инвестиционной структуры. Для ответа на этот вопрос достаточно оценить для обоих секторов традиционный коэффициент интенсивности структурных сдвигов kСДВ:

(13)

(13)

Формула (13) записана для иностранного сектора; для местного сектора она имеет аналогичный вид. Как и в предыдущих случаях коэффициент kСДВ нормирован таким образом, что 0≤kСДВ≤1. Несложно видеть методическую эквивалентность показателей (10) и (13). Разница состоит лишь в том, что в (10) учитываются невязки между элементами двух структур в один и тот же момент времени, а в (13) – невязки между элементами одной и той же структуры в разные моменты времени. Тем самым введенный в рассмотрение коэффициент (10) предполагает методическую преемственность с традиционными методами структурного анализа.

Прямые иностранные инвестиции и деформация отраслевой структуры российской экономики: эмпирические результаты. Каково же на практике соотношение отраслевых структур инвестиций иностранного и местного секторов?

Начнем рассмотрение вопроса с теста на «прогрессивность» структуры ПИИ, для проведения которого воспользуемся данными табл.7, полученными на основе [4, с.697, 703].

Таблица 7. Отраслевая структура инвестиций иностранного и местного секторов в российской экономике, %.*

|

Отрасли экономики |

1993 г. |

1994 г. |

1995 г. |

1996 г. |

1997 г. |

|

Топливная промышленность |

49,7 |

34,1 |

18,0 |

17,3 |

18,2 |

|

Металлургия |

1,4 |

3,4 |

3,9 |

2,9 |

2,3 |

|

Химическая промышленность |

1,6 |

12,3 |

2,9 |

2,1 |

2,6 |

|

Машиностроение и металлообработка |

2,1 |

3,6 |

3,5 |

2,9 |

1,5 |

|

Лесная промышленность |

6,1 |

8,6 |

10,5 |

13,4 |

3,7 |

|

Промышленность стройматериалов |

0,3 |

0,4 |

1,3 |

1,6 |

1,7 |

|

Легкая промышленность |

2,4 |

2,0 |

2,0 |

0,8 |

0,1 |

|

Пищевая промышленность |

7,0 |

3,2 |

21,2 |

15,8 |

19,1 |

|

Сельское хозяйство |

0,2 |

1,9 |

0,7 |

0,1 |

0,1 |

|

Строительство |

8,3 |

7,4 |

10,5 |

7,2 |

14,3 |

|

Транспорт и связь |

3,3 |

5,6 |

6,7 |

12,3 |

13,1 |

|

Торговля |

6,4 |

6,3 |

7,8 |

9,8 |

7,5 |

|

Жилищно-коммунальное хозяйство |

0,9 |

0,6 |

0,7 |

1,6 |

0,3 |

|

Прочие |

10,4 |

10,5 |

10,3 |

12,2 |

15,4 |

* Верхняя цифра обозначает отраслевую долю инвестиций иностранного сектора в совокупном объеме инвестиций иностранного сектора, нижняя цифра в скобках – отраслевую долю инвестиций местного (отечественного) сектора в совокупном объеме инвестиций местного сектора.

Расчеты показывают, что к 1993 г. отраслевая структура ПИИ была явно более регрессивной, чем структура местных инвестиций. Это проявилось, прежде всего, в ярко выраженной «ресурсной» ориентации ПИИ: половина их объема направлялась в топливную промышленность, что предполагало активное использование российских энергоресурсов без явной стратегической выгоды для страны (табл.7). В этом же году доля ПИИ в машиностроение, имеющее первостепенное значение для технологического перевооружения российской экономики, была в 2,2 раза ниже доли местных инвестиций. Это означает, что ПИИ на рассматриваемом этапе развития не были ориентированы на техноемкие производства. Общий отрицательный эффект от данных двух отраслей составил 37,3 процентных пункта (сумма соответствующих долевых невязок в двух структурах).

Однако в это же самое время действовали и некоторые позитивные тенденции. Например, по сравнению с чисто российскими капиталами ПИИ проявляли в 4 раза большую активность в легкой промышленности, находившейся в тот момент в состоянии острого кризиса. Похожая ситуация наблюдалась в пищевой промышленности, строительстве и торговле. Поддержка названных отраслей в значительной мере сглаживала экономический кризис и придавала ему несколько иное направление, формируя в кризисные годы рыночную инфраструктуру. Общий положительный итог по названным четырем отраслям составил 18,6 процентных пунктов. Общий баланс негативных и позитивных структурных расхождений составил 18,7% в пользу негативных. Остальные структурные различия трудно однозначно классифицировать и можно воспринимать как относительно нейтральные.

Однако подобная регрессивность структуры ПИИ довольно быстро выправилась и к 1997 г. общий негативный эффект по машиностроению, топливной и легкой промышленности составил всего 4,7 процентных пункта, а позитивный эффект по пищевой промышленности, строительству и торговле – 32,6. Сальдо указанных эффектов составило 27,9% в пользу позитивных эффектов. Кроме этого, улучшилось положение с транспортом и связью, где доля ПИИ в 1997 г. уступала только на 5,1% против 8,0% в 1993 г.

Таким образом, если в 1993 г. отраслевая структура ПИИ имела ярко выраженную регрессивную окраску, то за 4 года она претерпела довольно сильные изменения и в 1997 г. она уже была лучше отраслевой структуры инвестиций местных предприятий. Сказанное указывает на высокую динамичность ПИИ и на высокую чувствительность к потребностям экономики страны–реципиента. Фактически открытие границ российской экономики для иностранных инвестиций дало ей приток капитала с такой уродливой отраслевой структурой, что это только подрывало ее «качество» и конкурентоспособность. Однако за короткий срок (4 года) ПИИ не только адаптировались к российскому рынку, но и сгруппировались в такую отраслевую структуру, которая стала ощутимо улучшать качество всей макроэкономической системы. Данный факт позволяет предположить, что в дальнейшем по мере роста «зрелости» иностранных инвестиций позитивный эффект от них может еще больше возрасти.

Теперь рассмотрим вопрос о том, насколько сильными были все указанные выше эффекты. Для этого проведем расчеты соответствующих коэффициентов, которые сгруппируем в табл.8. Полученные цифры позволяют сделать следующие выводы.

Таблица 8. Структурный потенциал ПИИ в России.

|

Расчетный коэффициент |

1993 г. |

1994 г. |

1995 г. |

1996 г. |

1997 г. |

|

Коэффициент структурной дисперсии (kДИСП), % |

57,8 |

51,5 |

50,1 |

41,8 |

40,6 |

|

Аддитивный коэффициент трансформационного потенциала (kТРАН), % |

30,1 |

26,6 |

26,4 |

22,4 |

22,3 |

|

Мультипликативный коэффициент трансформационного потенциала (kТРАН), % |

29,6 |

26,2 |

25,7 |

21,5 |

21,1 |

Во-первых, коэффициент дисперсии был все время достаточно высоким. Особенно высок он был в 1993 г., когда его значение достигало почти 60%, что может считаться предельно высокой отметкой в расхождении двух структур. Более высокие цифры должны восприниматься уже как нечто аномальное, как свидетельство системных проблем в осуществлении инвестиционного процесса. В этой связи можно утверждать, что до этого вырожденного случая Россия не дошла.

Во-вторых, коэффициент дисперсии устойчиво снижался. За период 1993–1997 гг. он «потерял» 17,2%, что является заметной величиной и свидетельствует об уменьшении «структурной сопротивляемости» иностранного сектора. Все это говорит о том, что на протяжении всех анализируемых лет имела место постоянная взаимная адаптация отраслевой структуры инвестиций иностранного и местного секторов. Действительно, анализ показывает, что существовавшие в начальный период времени долевые невязки уменьшались, как правило, за счет увеличения доли в одной структуре и уменьшения – в другой. Таким образом, процесс синхронизации отраслевых структур инвестиций имел двустороннюю направленность, хотя в целом иностранный сектор имел в этом отношении подчиненный характер.

В-третьих, трансформационный потенциал предприятий с участием иностранного капитала в начальный момент был достаточно высоким, а к концу отчетного периода достиг своей естественной отметки. В качестве нормального уровня коэффициента трансформации, на наш взгляд, следует брать величину в 20%, которая была практически достигнута к 1997 г. (табл.8). Основная проблема в данном случае состоит в том, что практически весь трансформационный потенциал был обеспечен эффектом структурной дисперсии; на долю масштабного фактора даже в 1997 г. приходилось менее 9% его общей массы. В данном случае проявляется определенная однобокость давления иностранного сектора на российскую экономику. Выявленная односторонность может быть устранена только путем расширения доступа иностранных и совместных предприятий в экономику России.

Заметим, что сделанный последний вывод справедлив в рамках как аддитивного, так и мультипликативного коэффициента трансформации. Разница между ними состоит лишь в том, что последний дает систематически заниженное его значение относительного первого. Однако величина количественных расхождений незначительна, в связи с чем в практических расчетах можно пользоваться каким-либо одним из двух показателей без потери содержательных результатов.

Последним штрихом в нашем эмпирическом анализе является оценка скорости структурных сдвигов в иностранном и местном секторах. Результаты подобных расчетов приведены в табл.9.

Таблица 9. Интенсивность структурных сдвигов в отраслевой структуре иностранного и местного секторов в России.

|

Расчетный коэффициент |

1993–1994 |

1994–1995 |

1995–1996 |

1996–1997 |

|

Коэффициент структурной активности иностранного сектора, % |

20,8 |

26,9 |

13,6 |

16,0 |

|

Коэффициент структурной активности местного сектора, % |

7,3 |

4,5 |

4,3 |

4,5 |

Сопоставление данных табл.9 по двум секторам позволяет увидеть, что динамичность иностранного сектора была все время в несколько раз выше, чем местного. Так, например, в 1994–1995 гг. скорость структурных сдвигов в иностранном секторе была почти в 6 раз выше, чем в местном. Таким образом, даже если на начальном этапе отраслевая структура ПИИ оказывается далека от рациональной, то это довольно быстро исправляется благодаря высокой инвестиционной мобильности иностранного сектора экономики. Можно сказать, что ПИИ очень гибко реагируют на все новые тенденции, возникающие в экономике, и быстро меняют изначальное направление. При более солидных масштабах иностранный сектор может выступать в авангарде межотраслевых инвестиционных переливов и «увлекать» за собой местные инвестиции в направлении более перспективных сегментов российской экономики.

Нельзя обойти вниманием и следующий факт. Дело в том, что активность структурных сдвигов в обеих структурах со временем понижалась. Это позволяет сделать, по крайней мере, следующие выводы. Во-первых, уже в середине 90-х годов в России снова наметился структурный застой. Отраслевая структура инвестиций местного сектора все больше консервировалась и все меньше претерпевала изменений. Так, в 1996–1997 гг. скорость структурных сдвигов в местном секторе снизилась по сравнению с 1993–1994 гг. в 1,6 раза. Во-вторых, структурная вялость российской экономики постепенно распространилась и на иностранный сектор. В частности, в 1996–1997 гг. активность структурных сдвигов в иностранном секторе снизилась по сравнению с 1993-1994 гг. в 1,3 раза, а в 1995–1996 гг. по сравнению с 1994–1995 гг. – в 2 раза. В-третьих, ПИИ в определенной степени амортизировали возникшую структурную пассивность местной экономики путем ее «раскачивания» за счет постоянной отраслевой переориентации иностранных инвестиционных потоков. Особенно ярко это проявилось в 1994–1995 гг., когда интенсивность структурных сдвигов местного сектора упала, а иностранного – возросла (табл.9).

Сказанное выше позволяет сделать главный вывод: прямые иностранные инвестиции выполняют роль инструмента, действие которого направлено против структурного застоя в национальной экономике. Этот факт уже сам по себе позволяет утверждать необходимость наращивания масштабов участия иностранного сектора в экономической жизни современной России.

Л И Т Е Р А Т У Р А

[1] Балацкий Е.В. Малые, совместные и иностранные предприятия в российской экономике переходного периода// «Вестник Российской академии наук», №1, 1998.

[2] Балацкий Е.В. Иностранный бизнес и его влияние на экономику страны–реципиента// «Мировая экономика и международные отношения», №6, 1999.

[3] World Investment Report 1999. Foreign Direct Investment and Challenge of Development. N.Y. and Geneva, United Nations, 1999.

[4] Российский статистический ежегодник: Стат.сб. М.: Госкомстат России. 1998.

[5] Балацкий Е.В. Прямые иностранные инвестиции и внутренняя инвестиционная активность// «Мировая экономика и международные отношения», №11, 1999.

[1] В англоязычной литературе предприятия с участием иностранного капитала называются иностранными участниками – foreign affiliates [3, p.406].

[2] В англоязычной терминологии эффект вовлечения обозначается как crowding in, что было бы правильней перевести как эффект форсирования (дословно – втискивания); эффект вытеснения обозначается как crowding out и не предполагает многовариантности переводов на русский язык.

Официальная ссылка на статью:

Балацкий Е.В., Павличенко Р.В. Иностранный сектор в экономике России// «Мировая экономика и международные отношения», №5, 2001. С.44–54.