Девальвация доллара: что дальше?

Не будет преувеличением утверждение, что в настоящее время весь мир серьезно озабочен курсообразованием «доллар/евро». Происходящее уже на протяжении длительного времени обесценение американского доллара по отношению к европейской валюте не может не настораживать. Устойчивое колебание курса вокруг отметки 1,3 свидетельствует о том, что доллар не может отыграть свои прежние позиции. Если девальвация доллара относительно европейской валюты и дальше продолжится, то это рано или поздно поставит вопрос о «дееспособности» главной мировой валюты со всеми вытекающими отсюда негативными последствиями.

Ослабление доллара уже привело к серьезным проблемам в области европейского экспорта. Состоявшийся 7 февраля 2004 года саммит «большой семерки», посвященный проблеме чрезмерного усиления евро, закончился безрезультатно. Между тем подобное усиление евро настолько губительно сказывается на европейской экономике, что Европейский центральный банк (ЕЦБ), будучи не в состоянии в одиночку изменить ситуацию, даже обратился к Федеральной резервной системе (ФРС) США с просьбой об осуществлении координации совместных действий по поддержанию более высокого курса доллара. Однако даже такие меры пока не привели к перелому в динамике валютного курса. Следует заметить, что в ослаблении евро заинтересованы не только европейские монетарные органы, но и американские. Дело в том, что хроническое обесценение доллара подрывает его позиции в качестве мировой валюты и в частности в качестве международного валютного резерва. Последний момент проявляется в том, что ЕЦБ, а также монетарные власти России и Китая перешли к диверсификации золотовалютных резервов и увеличивают свои резервные евро–активы. Соединенные штаты постоянно осуществляют специфические меры по поддержке своей валюты. Считается, что именно эту цель преследовала американская администрация при осуществлении бомбежек Югославии. Небезосновательны и предположения, что военные действия США в Афганистане и вторая война в Ираке также были направлены, хотя бы косвенно и частично, на поддержание американского доллара. Результаты пока не позволяют говорить об успехе подобных действий.

Не менее противоречивыми выглядят и действия Европы. Так, она пошла на то, что готова закрыть глаза на превышение 3-процентного лимита бюджетного дефицита в странах Евросоюза. Однако и это неявное попустительство инфляционных процессов не меняет положения дела. Между тем май 2005 г. ознаменовался отказом Франции и Голландии от Европейской конституции, что привело к заметному падению евро. Таким образом, если курс евро и сдвигается в нужном для всех направлении, то это происходит стихийно, за счет сбоев в «европейской демократии».

Все сказанное невольно наводит на мысль о закате эпохи доллара. Уже высказываются идеи о том, что время доллара уходит и, не исключено, что уже в ближайшие годы миру грозит глобальная перестройка мировой валютной системы. Вполне убедительно звучит довод о наличии в развитии мировой валютной системы циклов продолжительностью в 30–40 лет. Так, с начала 1870-х годов действовала золотомонетная система, срок жизни которой составил чуть более 40 лет; с 1914 года работала система золотодевизного стандарта, возраст которой составляет 30 лет; в 1944 году в Бреттон Вудсе был принят золотовалютный стандарт, который продержался 34 года; с 1978 года и по сей день существует Ямайская (Кингстонская) мировая валютная система, основанная на свободном плавании валютных курсов [1]. Возраст ямайской валютной системы приближается к тридцати годам, что соответствует если и не критической, то «нормативной» точке, за пределами которой можно ожидать краха в любой момент времени. Помимо этого, многими аналитиками подчеркивается проблема накопления Соединенными Штатами огромного дисбаланса в сфере внешней торговли и государственного долга. Не исключено, что приведение экономики США к некоему новому равновесию потребует краха современной валютной системы.

Таким образом, проблема определения будущего валютного курса «доллар/евро» чрезвычайно актуализируется. Многие острые вопросы ждут вполне конкретного, вразумительного ответа. Например, куда будет дрейфовать обменный курс «доллар/евро»? Если девальвация доллара и продолжится, то как долго она продлится? До какого уровня может упасть доллар? Могут ли монетарные власти США и Европы, хотя бы совместными усилиями, восстановить паритет двух мировых валют? Что для этого необходимо? И, наконец, главный вопрос: то, что происходит сейчас с долларом и евро, это вполне нормально или это начало конца?

В данной статье мы попытаемся последовательно ответить на поставленные вопросы.

Эконометрическая модель динамики валютного курса «доллар/евро»

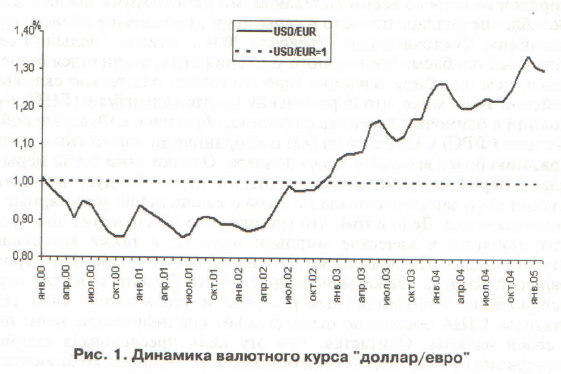

Для более предметного рассмотрения поставленной проблемы попытаемся воспользоваться возможностями эконометрического моделирования. В настоящее время накоплена довольно солидная история о валютном курсе «доллар/евро», начало которой восходит к началу 2000 г., когда евро был введен в качестве единицы безналичного расчета. Динамика среднемесячного курса приведена на рис.1.

Даже визуальный анализ позволяет увидеть, что на протяжении первых 18 месяцев своего существования евро был дешевле доллара; возобладал же он над американской валютой и устойчиво пошел вверх лишь после ноября 2002 г. Таким образом, уже только этот факт наводит на мысль, что так же как был период, когда доллар котировался дороже евро, так сейчас мы переживаем локальный период, когда евро котируется дороже доллара. Не исключено, что через некоторое время ситуация еще раз изменится и мы сможем пронаблюдать весь рисунок цикла валютного курса «доллар/евро». Следовательно, при моделировании динамики курса необходимо учитывать указанный факт.

В настоящее время имеется множество модельных схем, учитывающих различные аспекты формирования валютных курсов [2]. Одной из хорошо себя зарекомендовавших является модифицированная модель капитальных активов, предполагающая зависимость курса от процентных ставок соответствующих стран [3]. В данной статье мы покажем, что дальнейшее развитие этой схемы может быть чрезвычайно плодотворным.

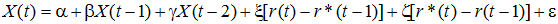

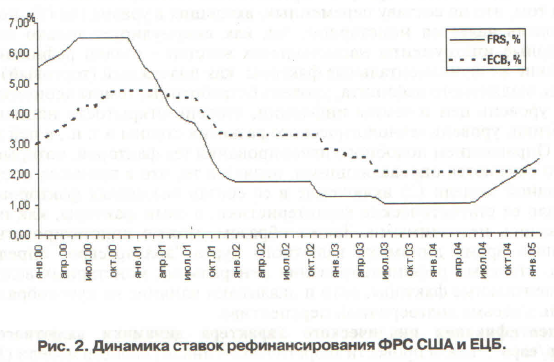

На рис.2 представлена динамика среднегодовых ставок рефинансирования Федеральной резервной системы США и Европейского центрального банка. Графический анализ показывает, что до мая 2001 г., на протяжении 8 месяцев с момента введения евро, ставка ФРС была выше ставки ЕЦБ, после чего произошла рокировка и ставка ЕЦБ до октября 2004 г. удерживалась на более высоком уровне, чем ставка ФРС; с ноября 2004 г. американские ставки снова взлетели вверх и превзошли по величине европейские ставки. Наложение динамики процентных ставок и курса «доллар/евро» создает довольно сложный, если не сказать причудливый, фазовый портрет изучаемого явления. Таким образом, если связь между валютным курсом и процентными ставками и существует, то она отнюдь не так проста, как это постулируется традиционными экономическими теориями. В связи с этим для прикладных целей нами в дальнейшем используется следующая эконометрическая зависимость:

(1)

(1)

где X – валютный курс «доллар/евро», устанавливаемый ФРС; r – ставка рефинансирования ФРС; r* – ставка рефинансирования ЕЦБ; α, β, γ,  и

и  – параметры модели, оцениваемые статистически на основе ретроспективных динамических рядов; ε – случайная компонента; t – индекс времени (месяца).

– параметры модели, оцениваемые статистически на основе ретроспективных динамических рядов; ε – случайная компонента; t – индекс времени (месяца).

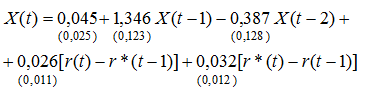

Проверка зависимости (1) на рядах, включающих 62 отчетные точки с января 2000 г. по февраль 2005 г., позволила построить следующую регрессионную модель:

(2)

(2)

N=62; R2=0,977; F=587,5; DW=1,866.

В круглых скобках под коэффициентами регрессии (2) указана их стандартная ошибка; N – число наблюдений; R2 – коэффициент детерминации; F – значение F–статистики; DW – коэффициент автокорреляции Дарбина–Уотсона [4]. Модель (2) проходит все статистические тесты и в целом может быть признана работоспособной (параметр α значим на уровне 90%; остальные коэффициенты модели значимы на уровне 95%).

Главная особенность модели (2) заключается в том, что валютный курс зависит не только (и не столько) от процентных ставок, сколько от самого себя в предыдущие моменты времени. Такая авторегрессионная зависимость является безальтернативной, так как никакие другие зависимости с отсутствием лагов не соответствовали стандартным статистическим тестам и не могли быть признаны работоспособными. Причем, как показали вычислительные эксперименты, эффективная глубина запаздывания равна двум, то есть межвременные связи в модели оказались несколько сложнее, чем это можно было предположить.

Другая особенность модели (2) состоит в том, что зависимость валютного курса от процентных ставок также оказывается весьма далекой от той, которая предписывается различными вариантами теории капитальных активов. Так, здесь действительно присутствует разрыв в процентных ставках, однако этот разрыв является опять-таки межвременным, а не синхронизированным. По сути дела, модель (2) воспроизводит довольно интересный адаптивный механизм формирования валютного курса, когда он реагирует на отклонение текущей ставки рефинансирования одного монетарного ведомства (ФРС или ЕЦБ) от ставки другого ведомства в предыдущий период. Несмотря на свою сложность, такая симметричная схема адаптации курса на разрывы в процентных ставках должна быть признана как чрезвычайно логичная и в высшей степени элегантная.

В дальнейшем построенная эконометрическая модель (2) может быть продуктивно использована для анализа и прогнозирования валютного курса «доллар/евро». Однако ее применение требует определенных методических комментариев. Дело в том, что по составу переменных, входящих в уравнение (2), построенная модель является монетарной, так как аккумулирует только основные монетарные инструменты национальных властей – ставки рефинансирования. Такие же фундаментальные факторы, как платежный (торговый) баланс, уровень бюджетного дефицита, уровень безработицы, темпы экономического роста, уровень цен и темпы инфляции, степень открытости национальной экономики, уровень технологического развития страны и т.п. в модели (2) не отражены. Оправданием подобного игнорирования тех факторов, которые традиционно считаются определяющими, является то, что в процессе построения прикладной модели (2) включение в ее состав указанных факторов только ухудшало ее статистические характеристики, а сами факторы, как правило, оказывались незначимыми. Таким образом, можно констатировать, что в настоящее время динамика валютного курса «доллар/евро» определяется именно ставками рефинансирования центральных монетарных ведомств, а фундаментальные факторы, если и оказывают влияние на курсообразование, то лишь в весьма долгосрочной перспективе, которая лежит за рамками нашего исследования.

Идентификация циклического характера динамики валютного курса «доллар/евро»

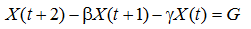

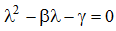

Чтобы провести теоретический анализ свойств модели (1), перепишем ее в следующем виде:

(3)

(3)

где  .

.

Уравнение (3) представляет собой неоднородное разностное уравнение в каноническом виде. Его общее решение равно сумме общего решения соответствующего однородного уравнения (при G=0) и частного решения неоднородного уравнения. Таким образом, для понимания общей линии развития валютного курса необходимо выяснить характер общего решения однородного уравнения (3) при G=0; оператор G≠0 выполняет роль возмущающего фактора, который искривляет траекторию общего решения однородного уравнения. Можно сказать, что общее решение однородного уравнения выступает в качестве тренда исследуемого динамического процесса.

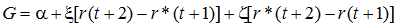

Алгоритм анализа прост. Разностному уравнению (3) при G=0 соответствует характеристическое уравнение вида:  , где λ – характеристическое число. Данному уравнению соответствует дискриминант

, где λ – характеристическое число. Данному уравнению соответствует дискриминант  . Если D<0, то в системе генерируются циклические колебания; в противном случае траектория решения может быть любой – монотонно убывающей, монотонно возрастающей и горбообразной (иррегулярный режим). Для нас принципиально важно определить режим развития системы на качественном уровне. Если D>0, то валютный курс «доллар/евро», скорее всего, будет либо все время возрастать, либо все время убывать. В этом случае в долгосрочной перспективе можно ожидать краха существующей валютной системы из-за слишком сильного падения или роста курса. Если же D<0, то валютная система функционирует в колебательном режиме и нынешний рост котировок евро рано или поздно сменится их падением. Идентификация того, какой же именно режим сложился в настоящий момент времени и является нашей задачей.

. Если D<0, то в системе генерируются циклические колебания; в противном случае траектория решения может быть любой – монотонно убывающей, монотонно возрастающей и горбообразной (иррегулярный режим). Для нас принципиально важно определить режим развития системы на качественном уровне. Если D>0, то валютный курс «доллар/евро», скорее всего, будет либо все время возрастать, либо все время убывать. В этом случае в долгосрочной перспективе можно ожидать краха существующей валютной системы из-за слишком сильного падения или роста курса. Если же D<0, то валютная система функционирует в колебательном режиме и нынешний рост котировок евро рано или поздно сменится их падением. Идентификация того, какой же именно режим сложился в настоящий момент времени и является нашей задачей.

Решение поставленной задачи легко решается на основе коэффициентов модели (2):  . Таким образом, мы получаем эмпирическое подтверждение того факта, что валютная система функционирует в колебательном режиме (D<0). Следовательно, можно сделать хоть и предварительный, но очень важный вывод: опасения, что доллар США окончательно утратил свои позиции и мировая валютная система стоит на пороге краха, необоснованны. Статистическая отчетность на рис.1 показывает нам только половину цикла «доллар/евро»; проведенные же модельные расчеты говорят о том, что вторая половина цикла существует и, скорее всего, через некоторое время мы ее сможем наблюдать в реальности.

. Таким образом, мы получаем эмпирическое подтверждение того факта, что валютная система функционирует в колебательном режиме (D<0). Следовательно, можно сделать хоть и предварительный, но очень важный вывод: опасения, что доллар США окончательно утратил свои позиции и мировая валютная система стоит на пороге краха, необоснованны. Статистическая отчетность на рис.1 показывает нам только половину цикла «доллар/евро»; проведенные же модельные расчеты говорят о том, что вторая половина цикла существует и, скорее всего, через некоторое время мы ее сможем наблюдать в реальности.

Сразу оговоримся: наши выводы справедливы для генеральной линии развития системы, задаваемой трендовым компонентом уравнения (3). В реальности еще остается компонент G, который способен весьма сильно исказить генеральный тренд: он может его «распрямить» в определенном направлении, а может усилить колебательные тенденции. Учитывая, что компонент G зависит от ставок рефинансирования ФРС и ЕЦБ, можно утверждать следующее: межвременная структура валютного курса «доллар/евро» такова, что его движение тяготеет к циклическому колебанию; искажение теоретической картины цикла на практике зависит от деятельности центральных монетарных властей США и Европы. Следовательно, очередной вопрос, который нам предстоит выяснить, заключается в определении возможностей ФРС и ЕЦБ в деле корректировки валютного курса «доллар/евро».

Прогнозные сценарии динамики курса «доллар/евро»; роль центральных монетарных ведомств

Построенная модель (2) представляет собой рекуррентное соотношение, в котором текущий валютный курс зависит от самого себя в предыдущие моменты времени. Это означает, что, отталкиваясь от нынешнего положения дел на мировых валютных рынках и фиксируя последние значения валютного курса, можно пересчитать его будущие значения на сколь угодно длительный срок. Данный факт дает огромные возможности с точки зрения осуществления прикладных прогнозов. Основная же проблема, как уже указывалось, состоит в том, чтобы определить на будущее действия центральных монетарных властей в части манипулирования процентными ставками. Для решения этой проблемы рассмотрим несколько наиболее репрезентативных сценариев, общая идея которых состоит в том, чтобы на выявленный циклический тренд в динамике валютного курса наложить различные стратегии ФРС и ЕЦБ в отношении регулирования процентных ставок.

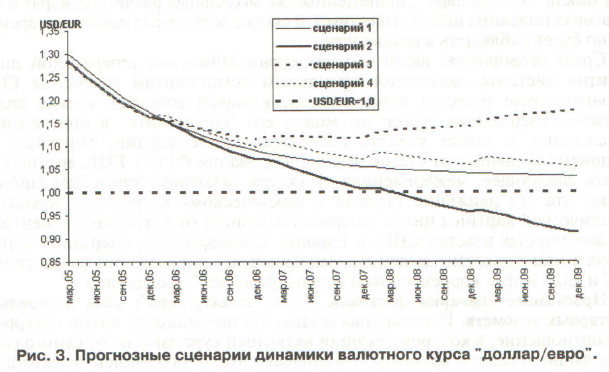

Базовым сценарием (сценарий 1) проводимого анализа является вариант развития, характеризующийся на протяжении всего прогнозного периода неизменными ставками рефинансирования: r=2,5%; r*=2,0%. Данный сценарий можно охарактеризовать как пассивный прогноз, когда нынешние действия монетарных ведомств США и Европы переносятся на весь последующий период. Расчеты показывают, что при таком развитии событий доллар медленно крепнет, но «победить» евро все равно не может – евро по-прежнему будет дороже доллара (рис.3). Иными словами, при пассивной политике монетарных властей США и Евросоюза доллар может надолго «зависнуть» в качестве дешевой мировой валюты.

Второй сценарий (сценарий 2) представляет собой наибольший интерес и характеризуется следующей структурой процентных ставок: r=2,5% в течение 2005 г., после чего в каждом следующем году r повышается на 0,25 п.п.; r*=2,0% в течение всего прогнозного периода. Данный вариант развития предполагает некоторую (но не слишком сильную!) экспансию процентных ставок со стороны США. Американские ставки на протяжении всего прогнозного периода превышают европейские, и на последней стадии прогнозируемого цикла разрыв в ставках рефинансирования в пользу США составляет 1,5 п.п. Согласно расчетам, такой ход событий приведет к девальвации евро (рис.3). Причем в марте 2008 г. между долларом и евро будет достигнут полный паритет, после чего доллар станет дороже евро и дальше эта тенденция примет системный характер. Таким образом, полный цикл динамики валютного курса «доллар/евро» (от одного состояния паритета до следующего аналогичного состояния) составляет примерно 5,5 лет. Подобная длительность идентифицированного цикла недвусмысленно показывает, что любые попытки прогнозирования курса двух мировых валют на основе краткосрочных эффектов и моделей заведомо обречены на неудачу. Значимые сдвиги для обменного курса «доллар/евро» проявляются на таких временных интервалах, которыми ни практики, ни аналитики, как правило, не оперируют.

Третий сценарий (сценарий 3) симметричен относительно сценария 2 и характеризуется следующей динамикой процентных ставок: r=2,5% в течение всего прогнозного периода; r*=2,0% в течение 2005 г., после чего в каждом следующем году r* повышается на 0,25 п.п. Такой вариант развития предполагает экспансию процентных ставок со стороны Европы: на последней стадии прогнозируемого цикла разрыв в ставках складывается в пользу Евросоюза. Прогнозные расчеты показывают, что такая политика ФРС и ЕЦБ приводит к тому, что до января 2007 г. доллар немного укрепляется, но затем слабеет без каких-либо возможностей для перелома подобной тенденции (рис.3). В данном сценарии для доллара не просматривается никакой возможности для достижения паритета с евро. Можно смело констатировать, что такой сценарий является не менее желательным как для США и Европы, так и для всей мировой экономики.

Четвертый сценарий (сценарий 4) предполагает синхронные изменения процентных ставок ФРС и ЕЦБ: r=2,5% и r*=2,0% в течение 2005 г., после чего в каждом следующем году r и r* повышаются на 0,25 п.п. Подобная схема развития предполагает сохранение за США в течение всего периода прогнозирования незначительного приоритета в процентных ставках. Прогнозные оценки демонстрируют похожесть данного сценария на предыдущий (сценарий 3) с той лишь разницей, что в данном случае все негативные тенденции для доллара проявляются не так ярко (рис.3).

Главный стратегический вывод, вытекающий из проведенных прогнозных расчетов, состоит в следующем: если ФРС США заинтересована в укреплении доллара, то она должна поддерживать свои процентные ставки на более высоком уровне, чем ЕЦБ. При сложившихся закономерностях формирования курса «доллар/евро» и при прочих равных условиях европейская валюта стоит дороже американской. В связи с этим даже поддержание паритета между ставками рефинансирования ФРС и ЕЦБ приведет к тому, что евро будет укрепляться по отношению к доллару. Проведенные расчеты показывают, что в перспективе для «победы» доллара над евро ФРС должна поддерживать свои процентные ставки примерно на 1,5 п.п. выше, чем ЕЦБ. Генерируя таким образом более высокую отдачу долларовых активов, США вполне могут реанимировать свою национальную валюту. Данный вывод согласуется с мнением специалистов о том, что основной целью валютной политики США является прибыль, в то время как в основе европейской стратегии лежит иной принцип – стабильность [5]. Соответственно США должны обеспечить большую прибыльность доллара для того, чтобы достичь разумного паритета с европейской валютой.

* * *

Проведенное модельное исследование и, прежде всего, прогнозные расчеты валютного курса «доллар/евро» убедительно показывают, что опасения по поводу возможного крушения доллара безосновательны. Разумеется, в мировой экономике могут возникнуть такие события, которые нарушат сложившиеся закономерности формирования валютных курсов и тем самым приведут к незапланированным результатам. Однако такого рода эффекты учесть нельзя. Вместе с тем в пользу серьезности сделанных прогнозов служит тот факт, что в их основе лежит статистика курса «доллар/евро» и процентных ставок ФРС США и ЕЦБ за всю «жизнь» европейской валюты, то есть за 62 месяца. «Поломать» установленную зависимость смогут, скорее всего, только очень серьезные сдвиги в мировой экономике. Если же таких сдвигов не произойдет, то будущее американского доллара следует признать не таким уж и мрачным.

[1] См.: Николаев Е.Б. Долларовая политика США// «Свободная мысль – XXI», №2, 2005. С.34.

[2] Обзор традиционных подходов к исследованию валютных курсов дан в работе: Балацкий Е.В. Факторы формирования валютных курсов: плюрализм моделей, теорий и концепций// «Мировая экономика и международные отношения», №1, 2003. Некоторые новые подходы изложены в работе: Балацкий Е.В., Серебренников А.В. Новые инструментальные императивы в моделировании валютных курсов// «Вестник Московского университета. Серия 6. Экономика», №5, 2003.

[3] См., например: Балацкий Е.В., Серебренников А.В. Валютные курсы и процентные ставки: эмпирические оценки// «Общество и экономика», №2, 2003.

[4] Автор выражает глубокую благодарность А.Б.Гусеву за помощь в сборе и обработке статистической информации.

[5] См.: Николаев Е.Б. Долларовая политика США// «Свободная мысль – XXI», №2, 2005. С.29.

Официальная ссылка на статью:

Балацкий Е.В. Модель динамики курса «доллар/евро»// «Экономист», №9, 2005. С.75–81.