Начало 90-х годов ознаменовалось переходом страны к активному осуществлению внешних займов. С середины 90-х годов этот процесс дополнился экспансией внутреннего долга. Девальвация российского рубля в 1998 г. привела к мгновенному «утяжелению» относительного внешнедолгового бремени в несколько раз, так что к 2000 г. оно составило 95% ВВП. Это почти вдвое превышает критическую отметку данного показателя, установленную международными финансовыми организациями на уровне 50%. В результате таких процессов Россия оказалась одним из крупнейших должников в мире со всеми вытекающими отсюда последствиями. Прежде всего, это касается возможности обслуживания и погашения страной своих долгов на фоне постоянной угрозы дефолта.

В настоящее время происходит пересмотр внешнедолговой стратегии страны в сторону ее ужесточения, предпринимаются активные усилия по нормализации отношений с международными инвесторами. Однако ряд вопросов в этой сфере по-прежнему остается открытым. Например, каковы перспективы по нормализации внешнедолговой обстановки? Можно ли как-нибудь повысить эффективность мероприятий по сокращению долгового бремени за счет активизации монетарного фактора? Нужно ли российскому правительству бороться за списание хотя бы части внешнего долга?

Проводившиеся исследования по данным вопросам носят в основном спорадический характер и пока не приняли системной формы. Многие из выполненных ранее прогнозно-аналитических исследований устарели и требуют «обновления» с соответствующими дополнениями и корректировками. Обозначенные моменты актуализируют все вопросы, связанные с разработкой соответствующего методического инструментария и прогнозированием возможных долгосрочных сдвигов в долговой сфере. Ниже мы постараемся решить три взаимосвязанные задачи: выявить недостатки ранее использовавшихся моделей прогнозирования динамики внешнего долга; построить более совершенную схему расчета возможных траекторий долгового бремени страны; тщательно изучить перспективы России по нормализации внешнедолговой обстановки в долгосрочной перспективе.

МЕТОДИЧЕСКИЕ ПОДХОДЫ К ПРОГНОЗИРОВАНИЮ ДИНАМИКИ ГОСУДАРСТВЕННОГО ДОЛГА

Чтобы оценить различные варианты управления внешним долгом, необходимо иметь соответствующий модельный инструментарий. При кажущейся простоте процесса накопления (погашения) внешнего долга его моделирование сопряжено с различными методическими проблемами. Прежде чем предложить соответствующую схему прогнозирования динамики внешнего долга, рассмотрим основные вехи в его изучении и формализации. Однако предварительно сделаем ряд общих замечаний.

На первый взгляд, может показаться, что долговая тематика достаточно хорошо проработана и в том числе с точки зрения модельных построений. Однако это не совсем так. Дело в том, что нас не интересуют все модельные разработки, так или иначе касающиеся внешнедолговой проблематики. Для нас имеют значение только такие макроэкономические модели, которые, во-первых, являются достаточно агрегированными и, следовательно, относительно простыми и хорошо обозримыми, а во-вторых, позволяют рассчитывать временные траектории внешнего долга в зависимости от ключевых, наиболее репрезентативных макропараметров. Как оказывается, таких моделей весьма немного и большинство из них было предложено в самое последнее время.

Не относится к числу названных моделей так называемая RMSM–X–модель, разработанная в Мировом банке и позволяющая прогнозировать как потребности страны во внешних заимствованиях, так и способность осуществлять платежи по их обслуживанию. Это связано с тем, что данная модель строится по принципу межотраслевого баланса, а, следовательно, является довольно громоздкой и ее использование происходит в основном в режиме «черного ящика», когда даже приблизительно нельзя предсказать, что будет на выходе. Таким образом, ниже мы ограничимся рассмотрением только наиболее простых, но в тоже время, как нам кажется, наиболее эффективных подходов.

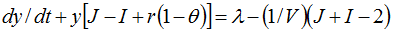

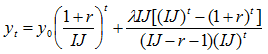

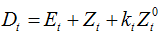

Модель Л.Е.Соколовского. Одной из первых зрелых попыток формализации долговой динамики явилась модель, предложенная в 1991 г. Л.Е.Соколовским [1]. Все построения Л.Е.Соколовского в конечном счете сводились к весьма простой и элегантной дифференциальной модели движения доли внутреннего долга в национальном продукте. Итоговое дифференциальное уравнение выглядело следующим образом: [1]

(1)

(1)

где использованы следующие обозначения: индекс цен (инфляции) It=Pt/Pt-1; индекс реального роста производства Jt=Xt/Xt-1; относительный внутренний долг yt=Bt/Qt; Pt – средний уровень цен; Xt – объем выпуска в натуральном выражении; Qt=PtXt – номинальный валовой внутренний продукт (ВВП); Dt=Gt–Tt – абсолютный первичный дефицит государственного бюджета; Gt – государственные расходы (исключая расходы по обслуживанию государственного долга); Tt – государственные доходы; относительный первичный дефицит бюджета λt=gt–θt; средняя ставка налогообложения θt=Tt/Qt; доля государственных расходов в валовом внутреннем продукте gt=Gt/Qt; Bt – объем внутреннего долга; rt – средняя номинальная процентная ставка по долговым обязательствам государства; Vt=Qt/Mt – скорость обращения денег; Mt – величина денежной массы; t – период времени (в нашем случае – год).

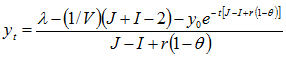

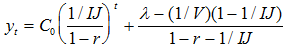

Решением модели (1) является следующая экспоненциальная функция:

(2)

(2)

Какие можно отметить «плюсы» и «минусы» данной модели?

К числу «минусов» можно отнести то, что модель описывает динамику только внутреннего долга, но не рассматривает внешний долг. Совершенно очевидно, что для внешнего долга должна быть построена похожая модель, но ее окончательного вида в работе Л.Е.Соколовского нет.

К числу «плюсов» следует отнести тот факт, что построенная модель учитывает общий механизм покрытия бюджетного дефицита за счет денежно–кредитной эмиссии и за счет осуществления новых заимствований. В модели Л.Е.Соколовского этот принцип описывается следующим простым уравнением:

(3)

(3)

Таким образом, в модели фигурирует монетарный фактор, что имеет большое значение и, несмотря на это, отсутствовало в более поздних разработках. Однако сам учет монетарного фактора проводился автором не совсем корректно. Дело в том, что величина искомой денежно–кредитной эмиссии отождествлялась с абсолютным приростом денежной массы (агрегата М2). Такой подход является неправомерным. Поясним сказанное.

Нельзя считать, что весь прирост денежной массы идет на покрытие бюджетного дефицита, так как в ряде случаев эмиссия денежных средств является объективно обусловленной и вызвана необходимостью обслуживания расширяющегося объема хозяйственных сделок. Иными словами, часть прироста денежной массы идет на «нужды» расширяющегося производства, ибо увеличение товарной массы ведет к росту спроса на денежные средства.

Данный тезис может быть проиллюстрирован и на реальных цифрах. Например, в 1999 году прирост денежной массы составил 256,4 млрд.руб. [2, с.26], в то время как весь бюджетный дефицит составил лишь 50,0 млрд.руб. Таким образом, только за счет монетарного фактора можно было 5 раз покрыть весь бюджетный дефицит, не прибегая к долговым инструментам. Понятно, что при таком раскладе уравнение (3) вырождается в противоречивое неравенство и теряет какой-либо содержательный смысл.

Другим недочетом модели Л.Е.Соколовского является отождествление новых займов с приростом государственного долга. Это неверно, так как прирост долга зависит не только от массы новых долгов, но и от динамики погашения старых с учетом процентов.

Таким образом, модель Л.Е.Соколовского явилась первой серьезной вехой в конструировании расчетной схемы прогнозирования результатов реализации различных сценариев управления долгом. Однако для непосредственного «проигрывания» внешнедолговых стратегий страны она была непригодна и нуждалась в дальнейшей доработке.

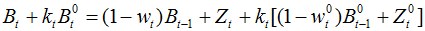

Модель О.О.Замкова. Следующим этапом в построении прогнозно–аналитического инструментария долговой сферы явилась модельная схема О.О.Замкова, предложенная в 1997 г. [3]. Методологически О.О.Замков шел несколько иным путем, чем Л.Е.Соколовский, хотя в целом определенная преемственность между их разработками имела место. В работе [3] были получены компактные и очень удобные зависимости, которые можно использовать как для анализа, так и для прогнозирования долговых тенденций.

Основная зависимость, полученная О.О.Замковым, имела следующий вид (в ранее использованных нами обозначениях):

(4)

(4)

Здесь, как и в предыдущей модели, относительный показатель внутреннего долга увязан с первичным дефицитом бюджета, процентом по долговым обязательствам, темпами экономического роста и инфляцией. Однако при всей своей строгости и практичности данная модель также имеет ряд недостатков.

Во-первых, это ограничение долговой проблематики вопросами только внутреннего долга; внешний долг в ней как таковой не учитывается. Здесь также просматривается возможность расширить модель и на внешнедолговой сегмент, однако для этого надо перестраивать всю исходную модельную схему О.О.Замкова.

Во-вторых, в модели отсутствует монетарный фактор. Так, например, при выведении своих зависимостей автор исходит из того, что государственный внутренний долг равен накопленной сумме бюджетных дефицитов за соответствующие годы [3, с.8]. Грубо говоря, так оно и есть. Однако при моделировании данного процесса нельзя не учитывать и тот факт, что сам бюджетный дефицит погашается не только за счет займов, но и за счет денежно–кредитной эмиссии. «Потеря» монетарного (эмиссионного) фактора в схеме О.О.Замкова делает ее, с одной стороны, менее корректной с теоретической точки зрения, а с другой – менее приспособленной к практическим расчетам. Действительно, при обращении к реальным цифрам формула (4) будет давать систематические погрешности из-за недоучета фактора денежной эмиссии. Фактически модель (4) описывает частный случай, когда государство все бюджетные проблемы решает только с помощью долговых инструментов без привлечения монетарных средств. Такой подход может применяться, например, при наблюдающемся устойчивом профиците бюджета, когда использование эмиссионного механизма неэффективно и избыток бюджетных средств тратится на погашение имеющегося долга. В общем же случае модель О.О.Замкова при всей ее плодотворности все же можно квалифицировать как определенный шаг назад по сравнению с моделью Л.Е.Соколовского. Кстати говоря, различие в методологических подходах к моделированию динамики долга во многом объясняет довольно сильное различие формул (2) и (4).

Таким образом, помимо включения в ее состав фактора внешнего долга, модель О.О.Замкова нуждается и в расширении набора объясняющих факторов, а именно, в учете монетарно–эмиссионных механизмов.

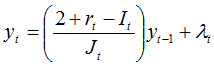

Модель Е.В.Балацкого. Следующим шагом в направлении моделирования долговой динамики была модель, предложенная в 1997 г. Е.В.Балацким [4]. Принципы, которые были положены в основу этой модели, были те же, что и в модели Л.Е.Соколовского, со всеми вытекающими отсюда недостатками. Различие состояло в добавлении одного уравнения накопления долга, которое в модели Л.Е.Соколовского в явной форме отсутствовало, и в переходе от дифференциальной схемы анализа к разностной.

Итоговое соотношение для динамики относительного внутреннего долга имело следующий вид:

(5)

(5)

Несложно видеть, что формулы (2), (4) и (5) немного похожи между собой и в тоже время различны. Уже сам по себе этот факт со всей очевидностью обнажает проблему выбора конкретной схемы расчета, так как все приведенные формулы дают разные количественные результаты и базируются на неодинаковых принципах описания долгового процесса.

В работе [4] была также предпринята одна из первых попыток объединения внутреннего и внешнего долга в рамках единой аналитической схемы. Здесь использовался следующий методологический прием. Вся модель описывалась несколькими уравнениями. Первое из них отражало формирование общего бюджетного дефицита, который задавался в виде суммы первичного дефицита, процентов, начисляемых по внутреннему долгу, и процентов, начисляемых по внешнему долгу и оцениваемых в национальных денежных единицах с помощью текущего валютного курса. Второе уравнение описывало процесс покрытия бюджетного дефицита за счет денежной эмиссии, прироста внутреннего и внешнего долга. Наконец, динамика каждого вида долга описывалась «своим» разностным уравнением. В дальнейшем все уравнения редуцировались в одно, для чего использовалась гипотеза о неизменности структуры долга в национальной валюте [4, с.48]. Сама редукция проводилась в целях получения максимально аналитичной зависимости, позволяющей проигрывать различные варианты структурно–долговой политики, то есть политики по предпочтению того или иного вида долгового инструмента.

Идеология такого «совместного» рассмотрения внешнего и внутреннего долгов базировалась на гипотезе об их взаимозаменяемости. Надо сказать, что такая гипотеза справедлива именно к российским условиям, где используется «валютный» критерий разделения государственного долга на внешний и внутренний. В общем случае, когда классификация долгов происходит в соответствии с «резидентным» критерием, принятая гипотеза справедлива лишь отчасти. Кроме того, при анализе долговых стратегий страны совершенно неправомерно автономно анализировать динамику внешнего и внутреннего долга; значительно логичней проводить одновременный анализ обеих сторон долговой политики государства.

Однако предложенный подход имел ряд недостатков. Во-первых, получившиеся зависимости оказались довольно сложными и громоздкими, что снижало их прикладную ценность. Во-вторых, как и в модели Л.Е.Соколовского, в модели Е.В.Балацкого неверно учитывался монетарный фактор. И, в-третьих, в уравнении, описывающем покрытие бюджетного дефицита, была допущена неточность, а именно: в нем присутствовал компонент, учитывающий рост стоимости прошлогоднего внешнего долга из-за изменения валютного курса. Данный компонент в подобном уравнении является лишним и своим присутствием искажает весь последующий анализ.

Таким образом, модель Е.В.Балацкого, позволяя рассматривать совокупный долг страны, нуждается в серьезной инструментальной корректировке и упрощении.

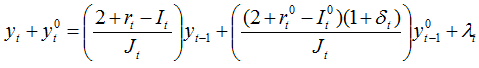

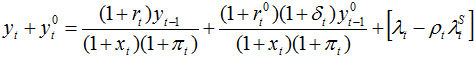

Модель Вавилова–Трофимова. Следующим этапом в развитии прогнозного инструментария долгового процесса явилась модель, предложенная в 1997 г. А.П.Вавиловым и Г.Ю.Трофимовым в [5]. В отличие от предыдущих авторов А.П.Вавилов и Г.Ю.Трофимов не стремились к созданию максимально аналитичной схемы формирования государственного долга, а изначально преследовали сугубо прикладную цель – построить модель, пригодную для прогнозирования долговой ситуации с учетом возможных нестационарных траекторий ключевых макроэкономических параметров. Для государственного долга без учета его валютной структуры их модель записывалась в виде следующего рекуррентного соотношения (с учетом ранее принятых обозначений):

(6)

(6)

где rt*=rt–(It–1) – усредненный реальный процент по долговым обязательствам (за вычетом из номинального процента темпа инфляции).

Основной гипотезой, положенной в основу модели (6), является предположение о неиспользовании государством инфляционного налога для финансирования своих расходов [5]. Таким образом, в данной схеме также изначально не учитывается монетарный фактор, что несколько упрощает и обедняет предложенную модель. Применительно к случаю, учитывающему отдельно внутренний и внешний долг, уравнение (6) модифицируется к следующему виду:

(7)

(7)

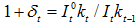

где r0 – номинальный процент за рубежом (средняя ставка внешнему долгу); I0 – индекс инфляции за рубежом (в США); δ – темп прироста реального курса доллара, определяемый как  ; kt – номинальный курс доллара в течение периода t.

; kt – номинальный курс доллара в течение периода t.

Модель (7) явилась первой моделью, которая достаточно просто и аккуратно описывает совместную динамику как внутреннего, так и внешнего долга. Однако в ней есть определенная специфика, на которой стоит специально остановиться.

Дело в том, что модель Вавилова–Трофимова оперирует суммой внутреннего и внешнего долга, в то время как, например, в схеме Е.В.Балацкого каждый вид долга описывается своим собственным уравнением. Переход к такой редуцированной модели предполагает рассмотрение единого долгового потока, который нельзя «разложить» на две части, так как его валютная структура может меняться волюнтарным путем в различных направлениях. Фактически это означает неявное использование постулата о неограниченной взаимозамещаемости внутреннего и внешнего долгов. Методически этот факт проявляется в свободе формирования текущих долей внутреннего и внешнего долгов в ВВП, исходя лишь из общей суммы долгового бремени предыдущего периода и текущей величины первичного бюджетного дефицита. Такой подход следует признать совершенно справедливым и прогрессивным с точки зрения моделирования, хотя очевидно и то, что диапазон варьирования структуры государственного долга в реальности не слишком уж велик. Тем не менее, подобный поход вполне оправдан и, главное, позволяет проигрывать сценарии по выбору оптимального сочетания внутренних и внешних долгов. Тем более, что главное в подобных расчетах – понять будущие масштабы совокупного долгового бремени, ибо, как это предполагается в модели Вавилова–Трофимова, оба вида долга равнотяжелы и априори отдать предпочтение какому-либо из них нельзя.

И все же основным недостатком модели Вавилова–Трофимова, на наш взгляд, является отсутствие монетарного фактора. Как справедливо отмечают сами авторы, в 1995 г. в России на смену денежной экспансии пришла экспансия внутреннего долга [5]. Для описания последней построенная ими модель вполне пригодна, но для описания чистой денежной экспансии или смешанных стратегий, которые часто имеют место на практике, такая модель совершенно не приспособлена. Именно в этом направлении и необходимо совершенствование модели Вавилова-Трофимова.

Модель А.Кнастера. Следующей вехой в развитии модельного инструментария для прогнозирования государственного долга явилась модель А.Кнастера, предложенная в 1998 г. в работе [6]. Построенная модель предполагала несколько инноваций.

Во-первых, в расчетную схему введено понятие амортизации государственного (внутреннего и внешнего) долга. Действительно, определенная часть «старых» долгов в плановом порядке должна погашаться в соответствии с нормой амортизации долга w=1/ , где

, где .png) – средний срок заимствований. Амортизация прошлых долговых обязательств в совокупности с процентными платежами по ним образует сумму расходов по обслуживанию долга. При всей очевидности данного элемента долгового процесса он отсутствовал во всех ранее перечисленных модельных схемах. Таким образом, все предыдущие четыре подхода либо заведомо занижают долговые платежи, либо вообще их не рассматривают. На наш взгляд, данное «ноу–хау» модели А.Кнастера обязательно должно быть использовано при разработке более совершенного инструментария, особенно, если учесть, что его введение в расчетную схему практически никак ее не усложняет.

– средний срок заимствований. Амортизация прошлых долговых обязательств в совокупности с процентными платежами по ним образует сумму расходов по обслуживанию долга. При всей очевидности данного элемента долгового процесса он отсутствовал во всех ранее перечисленных модельных схемах. Таким образом, все предыдущие четыре подхода либо заведомо занижают долговые платежи, либо вообще их не рассматривают. На наш взгляд, данное «ноу–хау» модели А.Кнастера обязательно должно быть использовано при разработке более совершенного инструментария, особенно, если учесть, что его введение в расчетную схему практически никак ее не усложняет.

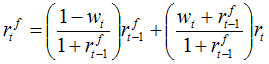

Во-вторых, в модели А.Кнастера проводится различие между переменными и фиксированными ставками по долгу. Действительно, в настоящее время действуют как фиксированные процентные ставки, установленные на определенном уровне при заключении договора о займе, так и переменные, исчисляемые путем прибавления фиксированной маржи (спрэда) к заранее выбранной базовой ставке, «плавающей» в зависимости от рыночной конъюнктуры [6, с.65]. В качестве базовой ставки часто используется ставка ЛИБОР (средняя ставка процента по краткосрочным межбанковским депозитам на евровалютном рынке в Лондоне). Так, например, долг бывшего СССР перед Лондонским клубом должен обслуживаться Россией по ставке (29/16)ЛИБОР (но не более 8%) [6, с.65]. Переменные и фиксированные процентные ставки по-разному влияют на динамику усредненной ставки процента. В связи с этим в модели А.Кнастера фигурирует рекуррентное уравнение для пересчета фиксированных усредненных ставок  [6, с.73]:

[6, с.73]:

(8)

(8)

Как справедливо отмечает А.Кнастер, влияние ставок новых займов на величину усредненной ставки будет нарастать по мере погашения старых займов [6, с.66]. Хотя, на наш взгляд, в агрегированных расчетах такими тонкими эффектами можно пренебречь, само включение их в модельную схему представляется достаточно плодотворным.

В-третьих, модель А.Кнастера учитывает фактор дифференциации заимствований по их продолжительности. При этом автор предлагает различать краткосрочные (менее 1 года), средне– и долгосрочные (более 1 года) займы. Этот момент представляется достаточно важным, так как позволяет оценить влияние на динамику государственного долга возможных сдвигов во временной структуре государственного долга. Таким способом можно фактически напрямую учесть фактор дюрации, который в подавляющем большинстве прогнозно–аналитических схем не учитывается.

В-четвертых, сама идеология моделирования в анализируемой прогнозной схеме иная, нежели в предыдущих схемах. Так, А.Кнастер использует три типа уравнений: платежей, новых заимствований и накопления долга. При этом данные уравнения записываются отдельно для внутреннего и внешнего долга, каждый из которых предполагает три разновидности: кратко-, средне– и долгосрочные займы.

Однако предложенная А.Кнастером модель имеет и ряд очевидных недостатков. Это, во-первых, абстрагирование от монетарного фактора. По сути дела, это означает, что в предложенной модели учет довольно тонких аспектов долговой политики проводится на фоне грубого игнорирования «тяжелых» факторов, лежащих на поверхности явления. Это уже само по себе делает рассмотренную схему методологически несбалансированной. Во-вторых, внешние и внутренние долги фигурируют в модели сами по себе и никак не связаны, хотя по определению ясно, что они находятся в состоянии взаимовлияния. Кроме того, в окончательных зависимостях выпадает параметр бюджетного дефицита, что сильно подрывает прогностические возможности модели. И, в-третьих, сама модель оказывается довольно громоздкой на фоне отсутствия важных макроэкономических параметров.

Рассмотренные выше модели позволяют глубже понять проблемы, возникающие при моделировании долговой динамики и более взвешенно относиться к любым прогнозам в данной сфере. Главным же результатом проведенного анализа является возможность сформулировать три принципа, которых необходимо придерживаться при совершенствовании схемы прогнозирования внешнего долга.

Во-первых, изучение долговой проблематики не должно ограничиваться анализом динамики накопленного государственного долга, но должно также включать рассмотрение траекторий расходов по его обслуживанию. Во-вторых, изучение динамики внешнего долга должно проводиться в рамках более общей проблемы – проблемы совокупного государственного долга. Этот принцип предполагает совместный анализ динамики внешнего и внутреннего долга страны. В-третьих, модельные построения должны учитывать монетарный фактор, так как денежная эмиссия является серьезным «заменителем» долговых инструментов.

РЕКУРРЕНТНАЯ СХЕМА ПРОГНОЗИРОВАНИЯ ГОСУДАРСТВЕННОГО ДОЛГА

Рассмотрим простую схему, с помощью которой можно рассчитывать прогнозные траектории двух «долговых» величин: общей массы долга и расходов по его обслуживанию (с разбивкой на внутренний и внешний). При построении данной схемы будем придерживаться сформулированных выше трех методологических принципов.

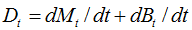

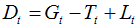

Базовая модель накопления и обслуживания государственного долга. Сохраняя ранее используемые обозначения, запишем основные соотношения модели. Первым из них является уравнение формирования полного бюджетного дефицита (Dt), который складывается из первичного дефицита (государственные расходы Gt минус государственные доходы Tt) плюс платежи по «старым» долгам Lt:

(9)

(9)

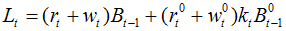

Уравнение для суммарных платежей по обслуживанию внешнего и внутреннего долга предполагает частичное погашение старых долгов (B) (в соответствии с нормой амортизации w) и выплату по ним процентов (r) и имеет следующий вид (нулем сверху обозначаются соответствующие параметры для внешнего долга, без нуля – для внутреннего):

(10)

(10)

Ключевым для нашей схемы является уравнение, отражающее процесс покрытия бюджетного дефицита. Покрытие происходит за счет инфляционной денежно–кредитной эмиссии (Et) и осуществления новых внутренних и внешних займов (Zt и Zt0):

(11)

(11)

Завершается построение модели рекуррентным уравнением для совокупного долга, предполагающим сумму прошлых долгов (за вычетом уже погашенных) и новых долгов:

(12)

(12)

Уравнения (9)–(12) и составляют искомую модель прогнозирования государственного долга. При этом сама модель построена таким образом, что учитывает все три принципа, сформулированных выше.

Особенности моделирования фактора эмиссионного покрытия бюджетного дефицита. Прежде всего, несколько слов о роли уравнения (11), которое является своего рода фундаментальным денежным балансом. Дело в том, что посредством (11) оказываются связанными в единую макроэкономическую схему бюджетная, долговая и денежно–кредитная политики государства. «Вычеркивание», искажение или упрощение этого баланса означает утрату прогностической схемой ее методологического единства.

На практике среди источников покрытия бюджетного дефицита выделяется отдельной позицией графа «кредиты Центрального банка». Этот показатель можно отождествлять с инфляционной денежно–кредитной эмиссией, так как подобные суммы Центрального банка (ЦБ) не имеют товарного покрытия.

Надо сказать, что кредиты ЦБ по своей сути представляют собой двойственное явление и в общем случае не могут восприниматься в качестве некоей альтернативы долговым инструментам. Если выданные кредиты подлежат возврату с соответствующими процентами, то они выступают в качестве одного из элементов внутреннего государственного долга. В этом случае кредиты ЦБ не являются «чистой» эмиссией. Однако свою рафинированную эмиссионную форму они принимают в случае, когда подлежат списанию. Практический интерес представляет именно этот случай. Кроме того, рассмотрение процесса кредитования Центральным банком правительства России с последующим списанием как основной суммы кредита, так и процентов по нему является более предпочтительным и в инструментальном плане, так как это всю модель прогнозирования государственного долга делает более прозрачной и простой.

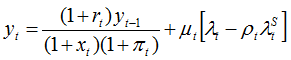

Редуцированная модель накопления и обслуживания государственного долга. Для осуществления прикладных расчетов построенную модель (9)–(12) целесообразно преобразовать к более удобному виду. Для этого необходимо редуцировать четыре уравнения базовой модели к двум, описывающим накопление и обслуживание совокупного долга, и перейти к относительным величинам, соотнося долговые показатели с текущим объемом ВВП.

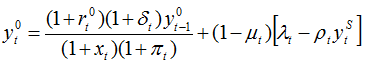

Если ограничиться описанной выше ситуацией, когда Центральный банк «прощает» правительству страны свои кредиты, взятые в предыдущий период, то редуцированное уравнение динамики относительного долгового бремени примет следующий вид:

(13)

(13)

где π – темп инфляции; ρ – доля совокупного бюджетного дефицита, финансируемого за счет кредитов центрального банка; λtS – доля совокупного бюджетного дефицита в ВВП (совокупный дефицит равен сумме первичного дефицита и процентных платежей); остальные обозначения – прежние.

Модель (13) отличается от ранее предлагавшихся моделей прогнозирования динамики государственного долга, прежде всего, вторым компонентом в квадратных скобках. Данный «довесок» учитывает возможный эффект от денежной экспансии, которая может ослабить нагрузку на долговые рычаги системы макроэкономического регулирования. Так как эффект от денежно–кредитной экспансии распространяется и на внешний, и на внутренний долг, то разрывать эти два вида долговых потока, строго говоря, нельзя. Однако при прогнозировании государственного долга желательно иметь и прогноз его валютной структуры. Этого можно достичь, используя гипотезу о том, что бюджетно–эмиссионный эффект распределяется между двумя видами долга в определенной пропорции. Методически это означает «расщепление» бюджетно–эмиссионного эффекта на две части с помощью некоего коэффициента распределения μ. В этом случае автономные уравнения для внутреннего и внешнего долга будут выглядеть следующим образом:

(14)

(14)

(15)

(15)

Для удобства можно использовать гипотезу о распределении денежных средств между внутренними и внешними долговыми инструментами в соответствии с их соотношением, сложившимся в предыдущий период. Коэффициенты распределения в формулах (14) и (15) находятся в интервале [0;1]. С течением времени данные коэффициенты пересчитываются в соответствии с изменяющейся валютной структурой государственного долга.

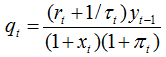

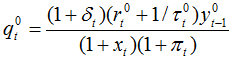

Из формул (14), (15) можно без каких-либо дополнительных допущений получить автономные уравнения для доли расходов в ВВП (q) по обслуживанию внутреннего и внешнего долга:

(16)

(16)

(17)

(17)

Отсюда видно, что, во-первых, расходы по обслуживанию долга являются в определенном смысле вторичной величиной, так как зависят от динамики долга, а во-вторых, они через норму амортизации непосредственно зависят от периода погашения долговых обязательств и, следовательно, от типа осуществляемых займов (кратко–, средне– и долгосрочных).

Конкретные прогнозы развития долговой ситуации могут быть проведены с помощью формул (14)–(17). При этом полученные формулы отвечают всем ранее сформулированным трем принципам моделирования долговой динамики.

ПРОГНОЗНЫЕ СЦЕНАРИИ РАЗВИТИЯ ВНЕШНЕДОЛГОВОЙ СИТУАЦИИ

Подавляющее большинство экономистов сходится во мнении, что Россия не только не может ликвидировать внешнюю задолженность, но уже находится в долговой ловушке, то есть в перспективе долг будет только нарастать. Однако обстановка в данной сфере быстро меняется и выполненные ранее различными авторами прогнозные расчеты уже устарели, в связи с чем необходимо пересмотреть вопрос о степени серьезности долговой проблемы. Предложенная выше модель позволяет это сделать. При этом сами прогнозные сценарии мы сконструируем таким образом, чтобы можно было ответить на следующие вопросы:

– может ли Россия в обозримой перспективе решить проблему государственного долга и, в частности, проблему внешнего долга?

– какие опасности могут возникнуть при реализации антидолговой стратегии развития и насколько они серьезны?

– есть ли какие-то резервы смягчения жесткой антидолговой политики и, в частности, можно ли за счет более либеральной (инфляционной) денежно–кредитной политики ускорить решение внешнедолговой проблемы?

– так ли уже необходимо российскому правительству «биться» за частичное списание внешнего долга страны и, в частности, внешнего долга бывшего СССР?

Для решения поставленных задач рассмотрим два варианта экономической политики: инфляционный и антиинфляционный. В рамках каждого варианта построим три сценария, позволяющих лучше «прощупать» возможности каждого вида выбранной политики.

Сценарии антиинфляционной политики. Основой для перспективных расчетов долговой ситуации нами взята «Концепция бюджетной политики на долгосрочную перспективу», принятая Министерством финансов РФ в августе 2000 г. В данной концепции заданы основные макроэкономические параметры страны вплоть до 2015 года. Данный временной горизонт представляется вполне разумным использовать для изучения динамики государственного долга. Действительно, проблема государственного долга носит принципиально долгосрочный характер и не может быть решена в сжатые сроки. В связи с этим наш первый, «классический», сценарий в рамках антиинфляционной политики предусматривает вариант развития, полностью базирующийся на прогнозных цифрах Минфина России и отрицающий возможность кредитования правительства страны со стороны Центрального банка. Данный сценарий является базовым для всех остальных и служит своеобразной точкой отсчета (см. табл.1).

Таблица 1. Исходные условия «классического» сценария, %.

|

Годы |

Темп экономического роста |

Темп инфляции |

Темп прироста валютного курса |

Относительный первичный дефицит* |

Относительный совокупный дефицит* |

Доля эмиссионного покрытия дефицита |

Ставка по внутреннему долгу |

|

2001 |

4,5 |

10,0 |

7,1 |

–4,0 |

0,0 |

0,0 |

15,0 |

|

2002 |

5,0 |

8,0 |

6,7 |

–4,0 |

0,0 |

0,0 |

15,0 |

|

2003 |

5,5 |

7,0 |

6,9 |

–3,7 |

0,0 |

0,0 |

15,0 |

|

2004 |

6,5 |

7,2 |

7,3 |

–3,5 |

0,0 |

0,0 |

15,0 |

|

2005 |

5,1 |

7,0 |

7,1 |

–3,5 |

0,0 |

0,0 |

15,0 |

|

2006 |

5,8 |

7,0 |

6,9 |

–3,3 |

0,0 |

0,0 |

14,0 |

|

2007 |

6,2 |

6,8 |

6,9 |

–3,2 |

0,0 |

0,0 |

14,0 |

|

2008 |

6,2 |

6,5 |

6,5 |

–3,2 |

0,0 |

0,0 |

14,0 |

|

2009 |

5,7 |

6,2 |

6,3 |

–3,0 |

0,0 |

0,0 |

14,0 |

|

2010 |

6,8 |

6,2 |

6,1 |

–2,8 |

0,0 |

0,0 |

14,0 |

|

2011 |

7,0 |

5,0 |

5,0 |

–2,6 |

0,0 |

0,0 |

13,0 |

|

2012 |

6,8 |

5,0 |

4,9 |

–2,4 |

0,0 |

0,0 |

13,0 |

|

2013 |

6,5 |

5,0 |

5,1 |

–2,3 |

0,0 |

0,0 |

13,0 |

|

2014 |

5,8 |

5,0 |

5,0 |

–2,2 |

0,0 |

0,0 |

13,0 |

|

2015 |

6,8 |

5,0 |

5,0 |

–2,0 |

0,0 |

0,0 |

13,0 |

* При вычислении относительного дефицита имеется в виду отношение дефицита к ВВП; знак плюс означает дефицит, минус – профицит.

Однако Концепция Минфина России, несомненно, должна оцениваться как сверхоптимистичная. Так, в ней предусматриваются достаточно высокие среднегодовые темпы экономического роста – от 4,5 до 7,0%. Такие темпы, на наш взгляд, весьма сомнительны. Особенно сомнительны 7–процентные темпы прироста. Помимо этого, в ней предполагается режим сверхактивного экономического роста на протяжении 15 лет. Такой длительный период благоприятных изменений также нельзя не поставить под сомнение, так как за 15 лет экономика, как правило, успевает перейти из благоприятной фазы развития в неблагоприятную. Трудно поверить, что цикл безоблачного экономического подъема продлится более 15 лет. Это особенно сомнительно, если учесть, что заложенные в Концепции высокие темпы роста производства по всем меркам должны привести к «перегреву» экономики с последующим если и не спадом, то, по крайней мере, резким снижением скорости экономического роста. Наконец, заоблачной перспективой представляются прогнозируемые темпы инфляции в 5–10% годовых. Таких результатов российская экономика еще не достигала и, на наш взгляд, нет никаких оснований полагать, что монетарные власти в недалеком будущем настолько хорошо овладеют ситуацией, чтобы поддерживать минимальные темпы роста цен на фоне высоких темпов экономического роста.

Все сказанное позволяет принять гипотезу, что на определенном этапе может произойти сбой в системе и экономика попадет хотя бы на короткий период времени в режим рецессии или депрессии. В связи с этим второй, «депрессионный», сценарий предусматривает, что все параметры «классического» сценария сохраняются и только в 2005 г. экономика приостанавливается на 3 года, чтобы «передохнуть» и набраться сил для последующего бурного роста. В эти годы наблюдается депрессия (нулевые темпы экономического роста) с соответствующим ухудшением бюджетных параметров – первичный дефицит отсутствует (равен нулю), но необходимость процентных платежей приводит к образованию совокупного дефицита на уровне 3,5% ВВП. Одновременно с этим будем полагать, что, несмотря на возникший бюджетный «провал», монетарные власти удерживают ситуацию под контролем и не дают раскрутиться инфляции в полной мере. Таким образом, «депрессионный» сценарий моделирует относительно слабый трехгодовой производственный шок, сопровождающийся серьезным ухудшением финансово–бюджетных характеристик.

Логическим продолжением и развитием второго сценария является третий, «рецессионный», сценарий, который предусматривает более сильный производственный шок. Здесь предполагается, что в 2005 г. российская экономика «спотыкается» и на два года попадает в режим не слишком сильного производственного спада (темпы падения в 2005 г. составляют 1,5%, в 2006 – 2,5%, в 2007 – 0%), после чего рецессия преодолевается и экономический рост восстанавливается. При этом ухудшение бюджетных параметров происходит такое же, как в «депрессионном» сценарии. При этом в обоих «шоковых» сценариях предполагается, что органы государственного регулирования удерживают ситуацию под контролем, не давая раскрутиться инфляционной спирали.

Сценарии инфляционной политики. Если в антиинфляционных сценариях предполагалось, что инфляция с течением времени затухает, а темпы роста производства сначала нарастают, а потом стабилизируются, то в инфляционных сценариях предусматривается обратная ситуация, а именно: темпы роста экономики затухают, а темпы инфляции, снизившись в первый год, последующие годы остаются стабильными и относительно высокими. Однако высокие инфляционные параметры (15%) предполагают корректировку, по крайней мере, еще двух параметров: темпа прироста валютного курса, который берется чуть ниже темпа инфляции (13%) и, следовательно, имеет место некоторое укрепление рубля; величины ставки по внутренним долговым обязательствам (22%), которые растут таким образом, чтобы обеспечить 7–процентный уровень реальной ставки (за вычетом инфляции). В противном случае в экономике начнется валютный голод, а новые займы просто невозможно будет осуществлять под прежние низкие проценты.

В рамках описанных инфляционных условий первый, «бездефицитный», сценарий предполагает резко затухающие темпы роста производства, которые с 2002 г. стабилизируются на уровне 1%. Все остальные параметры такие же, как в «классическом» сценарии, то есть имеет место первичный профицит бюджета, за счет чего достигается полная сбалансированность совокупных бюджетных расходов и доходов. Данный сценарий позволяет уяснить, какой режим лучше для долговой динамики: низкоинфляционный с высокими темпами роста экономики или высокоинфляционный с низкими темпами роста производства.

Второй сценарий (будем называть его «нейтральным») отличается от «бездефицитного» более высокими темпами экономического роста (2% годовых, начиная с 2004 г.) и угасающей сбалансированностью бюджета, которая проявляется в том, что первичный профицит наблюдается только в первые три года, а затем он обнуляется. Данный факт естественным образом сказывается на совокупном дефиците, который постепенно нарастает и с 2004 г. стабилизируется на отметке в 1,3%. «Нейтральность» данного сценария заключается в том, что погашение образующегося дефицита происходит только за счет новых заимствований; денежно–кредитные инструменты не используются.

Третий, «эмиссионный», сценарий отличается от «нейтрального» только тем, что здесь половина образующегося бюджетного дефицита покрывается с помощью кредитов Центрального банка, которые в следующем году списываются и таким образом превращаются в чистую денежно–кредитную эмиссию. Данный сценарий позволяет уяснить, каковы возможности монетарного фактора по снятию нагрузки с долговых инструментов.

Помимо «активных» экономических параметров, меняющихся от сценария к сценарию, имеются и «пассивные», то есть неизменные, характеристики, к числу которых относятся: средняя ставка по внешним долгам, равная 8%; дюрация внутренних займов, в 2001 г. равная двум годам, затем вплоть до 2008 г. – 3, последующие годы – 4; дюрация внешних займов, в 2001-2005 гг. равная 10 годам, затем вплоть до 2010 г. – 11, последующие годы – 12 (табл.1). Таким образом, нами во всех сценариях предполагается, что долгосрочный эффект во внешних займах выше, чем во внутренних и в обоих случаях политика строится на увеличении доли долгосрочных заимствований.

Все шесть сценариев построены таким образом, чтобы с их помощью можно было получить однозначные ответы на поставленные нами вопросы. При этом параметры каждого сценария подобраны так, чтобы экономическая система при их изменении не «расползалась», а оставалась в работоспособном состоянии. Иными словами, нами использовались максимально реалистичные макроэкономические условия для проведения прогнозных расчетов. Тем не менее, подчеркнем, что все прогнозные траектории направлены на получение, прежде всего, качественных выводов.

Результаты прогнозных расчетов. Проанализируем возможности «классического» сценария развития, чтобы уяснить предельные возможности страны в плане погашения своей задолженности. Исходные данные приведены в табл.1, результаты расчетов – в табл.2.

Таблица 2. Результаты расчетов по «классическому» сценарию, %.

|

Годы |

Доля гос. долга в ВВП, всего |

в том числе: |

Доля расходов по обслуживанию гос. долга в ВВП, всего |

В том числе: |

||

|

Внутреннего |

Внешнего |

Внутреннего |

Внешнего |

|||

|

2001 |

115,8 |

23,4 |

92,4 |

32,5 |

16,6 |

15,9 |

|

2002 |

113,6 |

22,9 |

90,7 |

27,3 |

11,6 |

15,7 |

|

2003 |

112,4 |

22,6 |

89,8 |

26,7 |

11,2 |

15,5 |

|

2004 |

110,4 |

22,1 |

88,4 |

26,2 |

11,0 |

15,2 |

|

2005 |

109,9 |

21,9 |

88,1 |

26,0 |

10,9 |

15,1 |

|

2006 |

108,5 |

21,4 |

87,2 |

24,7 |

10,5 |

14,2 |

|

2007 |

107,0 |

20,8 |

86,2 |

24,2 |

10,2 |

14,0 |

|

2008 |

105,4 |

20,4 |

85,0 |

23,8 |

9,9 |

13,9 |

|

2009 |

104,6 |

20,1 |

84,5 |

21,7 |

8,0 |

13,8 |

|

2010 |

102,8 |

19,7 |

83,1 |

21,3 |

7,8 |

13,5 |

|

2011 |

101,1 |

19,3 |

81,8 |

20,0 |

7,3 |

12,7 |

|

2012 |

99,7 |

19,0 |

80,7 |

19,7 |

7,2 |

12,5 |

|

2013 |

98,8 |

18,8 |

80,0 |

19,5 |

7,1 |

12,4 |

|

2014 |

98,5 |

18,7 |

79,9 |

19,4 |

7,1 |

12,4 |

|

2015 |

97,6 |

18,4 |

79,2 |

19,2 |

7,0 |

12,2 |

Какие же выводы позволяют сделать полученные результаты?

Прежде всего, при заданных параметрах все долговые показатели улучшаются. Однако темпы снижения долгового бремени следует признать весьма скромными. В целом за 15 лет суммарную государственную задолженность удастся «разгрузить» лишь на 18,2%, а внешнюю – на 13,2%, что является слишком скромной ценой, если учесть, что все это время страна должна будет жить в очень напряженном режиме. Заметим, что с точки зрения международных стандартов даже при реализации этого сценария Россия к 2015 году будет находиться за критической чертой. Так, в 2015 г. доля внешнего долга страны будет составлять 79,2% против порогового значения в 50% [7, с.75]. Таким образом, при реализации намеченного правительством курса на восстановление экономики страны можно надеяться на частичное урегулирование внешнедолговой проблемы. Однако полная ликвидация проблемы внешнего долга даже по истечении 30 лет столь бурного роста будет невозможной.

Теперь выясним, что же произойдет, если российская экономика на определенном участке прогнозного пути все же споткнется. Ответ на этот вопрос дает «депрессионный» сценарий (табл.3). Как оказывается, последствия такого кратковременного сбоя будут катастрофичными. В первый же «плохой» год (2005) все долговые характеристики резко ухудшаются. При этом следует отметить, что особенно интересно ведет себя именно внешний долг. Так, после прохождения трех неблагополучных лет (2005–2007) доля внешнего долга начинает убывать, но уже через год, в 2009 г., она снова возрастает. После этого она снова убывает, но в довольно отдаленном 2014 году происходит очередной рецидив ее роста с последующим спадом. Таким образом, динамика внешнего долга обладает своего рода эффектом последействия. Это означает, что любые просчеты и ошибки в экономической политике и сбои в развитии страны резко ухудшают ситуацию в сфере внешнего долга. При этом само угасание величины долга после кризисных лет будет идти чрезвычайно вяло. Иными словами, краткосрочный сбой в системе ведет не только к развороту тенденции в накоплении долга, но и к заметному замедлению темпов его дальнейшего погашения.

Таблица 3. Результаты расчетов по «депрессионному» сценарию, %.

|

Годы |

Доля гос. долга в ВВП, всего |

в том числе: |

Доля расходов по обслуживанию гос. долга в ВВП, всего |

в том числе: |

||

|

Внутреннего |

Внешнего |

Внутреннего |

Внешнего |

|||

|

2001 |

115,8 |

23,4 |

92,4 |

32,5 |

16,6 |

15,9 |

|

2002 |

113,6 |

22,9 |

90,7 |

27,3 |

11,6 |

15,7 |

|

2003 |

112,4 |

22,6 |

89,8 |

26,7 |

11,2 |

15,5 |

|

2004 |

110,4 |

22,1 |

88,4 |

26,2 |

11,0 |

15,2 |

|

2005 |

119,2 |

23,7 |

95,5 |

27,3 |

11,4 |

15,9 |

|

2006 |

128,3 |

25,3 |

103,0 |

28,3 |

12,0 |

16,3 |

|

2007 |

138,4 |

27,0 |

111,4 |

30,4 |

12,8 |

17,6 |

|

2008 |

137,2 |

26,6 |

110,6 |

30,7 |

12,8 |

17,9 |

|

2009 |

137,1 |

26,4 |

110,7 |

28,3 |

10,4 |

17,9 |

|

2010 |

135,6 |

26,0 |

109,6 |

27,9 |

10,2 |

17,7 |

|

2011 |

134,2 |

25,6 |

108,5 |

26,4 |

9,7 |

16,7 |

|

2012 |

133,1 |

25,4 |

107,8 |

26,2 |

9,6 |

16,6 |

|

2013 |

132,7 |

25,2 |

107,5 |

26,0 |

9,5 |

16,5 |

|

2014 |

133,1 |

25,2 |

107,9 |

26,1 |

9,5 |

16,6 |

|

2015 |

132,5 |

25,0 |

107,5 |

25,9 |

9,4 |

16,5 |

Динамика относительных расходов по внешнему долгу также имеет интересные особенности. Так, их рост распространился не на три кризисных года, как этого можно было ожидать, а на целых пять (табл.3). Причем пик был достигнут с небольшой задержкой на четвертом году и удерживался на этом уровне в течение пятого года.

Главным итогом смоделированного экзогенного производственного шока явилось полное перечеркивание всех позитивных достижений экономического роста всех остальных лет и ухудшение исходной ситуации. При этом особенно «агрессивно» ведет себя именно внешний долг. Так, если доля внутреннего долга в ВВП за 15–летний период увеличилась лишь на 0,8%, то доля внешнего – на 12,5%. Доля расходов на погашение и обслуживание внутреннего долга за этот же период уменьшилась на 7,2%, в то время как доля внешнего увеличилась на 0,6%. Образно говоря, в отличие от внутреннего долга внешний долг при любых неблагоприятных обстоятельствах очень быстро вырывается из-под контроля. Разумеется, при желании можно изменить соотношение внутреннего и внешнего долгов, однако в любом случае источником нарастания суммарной государственной задолженности являются все же внешние заимствования.

Полученные результаты очень хорошо высвечивают иллюзорность надежд на «спокойное» решение долговых проблем. Для того, чтобы выйти на устойчивую траекторию сокращения долгового бремени необходимо, чтобы на протяжении хотя бы 15 лет соблюдались необыкновенно комфортные экономические условия. Если такие условия будут хоть немного нарушены, например, необходимостью перестройки хозяйства с временным замедлением экономического роста для технологического перевооружения, то все позитивные достижения предыдущего и последующего периода будут просто сметены негативными последствиями короткого периода депрессии. Учитывая, что обеспечение стационарности на протяжении всего 15–летнего периода является чрезвычайно сложной задачей, то не менее сложной выглядит и задача «выскальзывания» из долговой петли.

«Рецессионный» сценарий дает еще более удручающие результаты (табл.4). Все особенности долговой динамики остаются такими же, как и в «депрессионном» сценарии, усугубляется лишь масштаб негативных эффектов. Практически все проблемы генерируются по каналу внешней задолженности. Так, например, доля внутреннего долга в ВВП в 2015 г. по сравнению с «депрессионным» сценарием увеличилась лишь на 1,2%, в то время как доля внешнего долга – на 5,2%. Это означает, что доля государственного долга в ВВП по сравнению с 2000 г. увеличивается на 23,1%, что уже само по себе является серьезным бременем для экономики. Все это лишний раз подтверждает, что Россия не имеет права «оступаться» на протяжении грядущих 15 лет, если не хочет попасть в еще более безнадежное положение.

Таблица 4. Результаты расчетов по «рецессионному» сценарию, %.

|

Годы |

Доля гос. долга в ВВП, всего |

в том числе: |

Доля расходов по обслуживанию гос. долга в ВВП, всего |

в том числе: |

||

|

Внутреннего |

Внешнего |

Внутреннего |

Внешнего |

|||

|

2001 |

115,8 |

23,4 |

92,4 |

32,5 |

16,6 |

15,9 |

|

2002 |

113,6 |

22,9 |

90,7 |

27,3 |

11,6 |

15,7 |

|

2003 |

112,4 |

22,6 |

89,8 |

26,7 |

11,2 |

15,5 |

|

2004 |

110,4 |

22,1 |

88,4 |

26,2 |

11,0 |

15,2 |

|

2005 |

121,0 |

24,1 |

97,0 |

27,7 |

11,6 |

16,2 |

|

2006 |

133,6 |

26,3 |

107,3 |

29,5 |

12,5 |

17,0 |

|

2007 |

144,1 |

28,1 |

116,0 |

31,7 |

13,3 |

18,4 |

|

2008 |

143,0 |

27,7 |

115,3 |

32,0 |

13,3 |

18,7 |

|

2009 |

143,0 |

27,5 |

115,5 |

29,5 |

10,8 |

18,7 |

|

2010 |

141,6 |

27,1 |

114,4 |

29,1 |

10,7 |

18,5 |

|

2011 |

140,2 |

26,8 |

113,4 |

27,6 |

10,1 |

17,5 |

|

2012 |

139,2 |

26,5 |

112,7 |

27,3 |

10,0 |

17,3 |

|

2013 |

138,8 |

26,4 |

112,5 |

27,2 |

9,9 |

17,3 |

|

2014 |

139,4 |

26,4 |

113,0 |

27,3 |

9,9 |

17,4 |

|

2015 |

138,9 |

26,2 |

112,7 |

27,2 |

9,9 |

17,3 |

Теперь выясним, какой вариант развития экономики более целесообразен для облегчения долгового бремени: инфляционный или антиинфляционный. На этот вопрос априори ответить нельзя. Это связано с тем, что более высокие темпы инфляции сами по себе позитивно воздействуют на динамику долга, но они всегда сопровождаются более высокими темпами роста валютного курса и ставок по государственным обязательствам, которые, наоборот, усугубляют «накопительные» долговые тенденции. Какая из двух разнонаправленных тенденций окажется сильнее заранее сказать трудно, для этого нужны конкретные модельные расчеты. Именно такие расчеты и получаются в результате проигрывания «бездефицитного» сценария (табл.5).

Таблица 5. Результаты расчетов по «бездефицитному» сценарию, %.

|

Годы |

Доля гос. долга в ВВП, всего |

в том числе: |

Доля расходов по обслуживанию гос. долга в ВВП, всего |

в том числе: |

||

|

Внутреннего |

Внешнего |

Внутреннего |

Внешнего |

|||

|

2001 |

120,1 |

24,4 |

95,7 |

36,1 |

19,6 |

16,5 |

|

2002 |

122,1 |

24,8 |

97,3 |

32,1 |

15,3 |

16,8 |

|

2003 |

124,6 |

25,3 |

99,3 |

32,6 |

15,6 |

17,0 |

|

2004 |

127,4 |

25,8 |

101,5 |

33,3 |

15,9 |

17,4 |

|

2005 |

130,3 |

26,4 |

103,9 |

34,1 |

16,3 |

17,8 |

|

2006 |

133,6 |

27,1 |

106,5 |

33,9 |

16,6 |

17,3 |

|

2007 |

137,2 |

27,8 |

109,4 |

34,8 |

17,1 |

17,7 |

|

2008 |

140,9 |

28,6 |

112,4 |

35,7 |

17,5 |

18,2 |

|

2009 |

145,1 |

29,4 |

115,7 |

34,0 |

15,3 |

18,7 |

|

2010 |

149,6 |

30,3 |

119,3 |

35,0 |

15,7 |

19,2 |

|

2011 |

154,6 |

31,3 |

123,3 |

35,2 |

16,2 |

19,0 |

|

2012 |

160,0 |

32,4 |

127,6 |

36,3 |

16,7 |

19,6 |

|

2013 |

165,8 |

33,6 |

132,3 |

37,6 |

17,3 |

20,3 |

|

2014 |

172,0 |

34,8 |

137,2 |

39,0 |

18,0 |

21,0 |

|

2015 |

178,7 |

36,1 |

142,6 |

40,4 |

18,6 |

21,8 |

Напомним, что в основе данного сценария лежит предположение о более умеренных темпах экономического роста, компенсирующихся инфляционными параметрами. При этом ситуация в области государственных финансов остается очень хорошей и полностью соответствует «классическому» сценарию. Оказывается, в этом случае происходит обвальное нарастание долга. Так, за 15 лет удельный вес внешнего долга в ВВП увеличивается на 47,6%, что уже само по себе почти равно предельно допустимой внешней задолженности. Сделанный вывод представляется чрезвычайно важным, так как высвечивает тот факт, что инфляция с сопутствующими ей эффектами ни в коей мере не помогает решить долговую проблему государства, а, наоборот, усугубляет ее. Это означает, что манипулирование монетарной ситуацией в стране не может дать положительных результатов и, следовательно, роль Центрального банка заключается лишь в сдерживании роста цен.

Таблица 6. Результаты расчетов по «нейтральному» сценарию, %.

|

Годы |

Доля гос. долга в ВВП, всего |

в том числе: |

Доля расходов по обслуживанию гос. долга в ВВП, всего |

в том числе: |

||

|

Внутреннего |

Внешнего |

Внутреннего |

Внешнего |

|||

|

2001 |

117,1 |

23,8 |

93,3 |

35,3 |

19,2 |

16,1 |

|

2002 |

116,4 |

23,6 |

92,8 |

30,4 |

14,5 |

15,9 |

|

2003 |

118,9 |

24,1 |

94,8 |

30,5 |

14,6 |

15,9 |

|

2004 |

123,7 |

25,1 |

98,6 |

31,5 |

15,1 |

16,4 |

|

2005 |

128,7 |

26,1 |

102,6 |

32,8 |

15,7 |

17,1 |

|

2006 |

133,9 |

27,1 |

106,8 |

33,2 |

16,3 |

16,9 |

|

2007 |

139,3 |

28,2 |

111,1 |

34,5 |

16,9 |

17,6 |

|

2008 |

144,9 |

29,4 |

115,6 |

35,9 |

17,6 |

18,3 |

|

2009 |

150,8 |

30,5 |

120,3 |

34,6 |

15,6 |

19,0 |

|

2010 |

156,9 |

31,8 |

125,1 |

36,0 |

16,2 |

19,8 |

|

2011 |

163,2 |

33,0 |

130,2 |

36,5 |

16,8 |

19,7 |

|

2012 |

169,8 |

34,4 |

135,4 |

38,0 |

17,5 |

20,5 |

|

2013 |

176,6 |

35,7 |

140,9 |

39,5 |

18,2 |

21,3 |

|

2014 |

183,8 |

37,2 |

146,6 |

41,1 |

18,9 |

22,2 |

|

2015 |

191,2 |

38,7 |

152,5 |

42,8 |

18,7 |

23,1 |

Следующий, «нейтральный», сценарий воспроизводит ситуацию, когда темпы роста экономики чуть-чуть возрастают, а бюджетная сбалансированность нарушается. В этом случае ситуация с государственным долгом еще больше ухудшается, нежели в предыдущем сценарии, причем только внешний долг дает увеличение долгового бремени страны на 57,5% (табл.6). Такой ход событий представляется уже совершенно недопустимым. Помимо этого, следует обратить внимание на следующий весьма интересный факт: доля расходов по внешнему долгу в ВВП растет неравномерно, с возникновением довольно странных флуктуаций. Так, например, с 2004 г. начинается рост данного показателя, но в 2006 г. он снижается; далее снова наблюдается подъем его величины с временным падением в 2011 г. В меньшей степени подобные флуктуации были характерны для внутреннего долга, относительные расходы по обслуживанию которого в 2009 г. резко упали (на 2%) на фоне устойчивой тенденции роста. Таким образом, рассматриваемый «нейтральный» сценарий помимо окончательного затягивания долговой петли характеризуется еще и сбоями в ритмичности обслуживания государственного долга.

Таблица 7. Результаты расчетов по «эмиссионному» сценарию, %.

|

Годы |

Доля гос. долга в ВВП, всего |

в том числе: |

Доля расходов по обслуживанию гос. долга в ВВП, всего |

в том числе: |

||

|

Внутреннего |

Внешнего |

Внутреннего |

Внешнего |

|||

|

2001 |

117,1 |

23,8 |

93,3 |

35,3 |

19,2 |

16,1 |

|

2002 |

116,2 |

23,6 |

92,6 |

30,4 |

14,5 |

15,9 |

|

2003 |

118,2 |

24,0 |

94,2 |

30,5 |

14,6 |

15,9 |

|

2004 |

122,3 |

24,8 |

97,5 |

31,3 |

15,0 |

16,3 |

|

2005 |

126,6 |

25,7 |

100,9 |

32,4 |

15,5 |

16,9 |

|

2006 |

131,0 |

26,6 |

104,5 |

32,6 |

16,0 |

16,6 |

|

2007 |

135,7 |

27,5 |

108,2 |

33,8 |

16,6 |

17,2 |

|

2008 |

140,5 |

28,5 |

112,0 |

35,0 |

17,2 |

17,8 |

|

2009 |

145,5 |

29,5 |

116,0 |

33,5 |

15,1 |

18,4 |

|

2010 |

150,7 |

30,5 |

120,2 |

34,7 |

15,6 |

19,1 |

|

2011 |

156,2 |

31,6 |

124,6 |

35,1 |

16,2 |

18,9 |

|

2012 |

161,8 |

32,7 |

129,1 |

36,4 |

16,8 |

19,6 |

|

2013 |

167,7 |

33,9 |

133,8 |

37,7 |

17,4 |

20,3 |

|

2014 |

173,8 |

35,2 |

138,7 |

39,0 |

18,0 |

21,0 |

|

2015 |

180,2 |

36,4 |

143,7 |

40,4 |

18,6 |

21,8 |

Наконец, последний, «эмиссионный», сценарий позволяет выяснить возможности денежно–кредитного рычага государственного регулирования для ослабления давления на долговые инструменты (табл.7). В данном случае здесь предполагается, что бюджетный дефицит наполовину погашается за счет новых заимствований, наполовину – за счет кредитов ЦБР правительству, которые в следующем году списываются и тем самым принимают форму чистой денежно-кредитной эмиссии. На первый взгляд, кажется, что такой подход должен оказать серьезную помощь в деле сокращения государственного долга. Однако расчеты показывают, что рост долга, хотя и замедляется, но незначительно. Относительная экономия внутреннего долга по сравнению с «нейтральным» сценарием составляет 2,3%, а внешнего – 8,8%. Конечно, и такой выигрыш нельзя сбрасывать со счета, но принципиально сложившейся тяжелой ситуации он не меняет. Иными словами, при значительных масштабах накопленного долга эмиссионный механизм не в состоянии кардинально изменить траекторию накопленного долга страны. Это подводит к выводу, что при неблагоприятном стечении обстоятельств для урегулирования долговых проблем серьезной «помощи» со стороны других макроэкономических инструментов ожидать не приходится.

Теперь сопоставим наши прогнозные оценки долгового бремени и оценки Министерства финансов РФ, фигурирующие в «Концепции бюджетной политики на долгосрочную перспективу». Так, в последней совокупный государственный долг в ВВП в 2015 г. будет составлять лишь 43,3%. Такие умеренные цифры в основном связаны с тем, что Минфином России использовались совершенно иные начальные значения – 87,4% против наших 114,4% в 2000 г. Такие значения могут быть реализованы при достижении договоренности о частичном списании российского внешнего долга. Подобный ход событий находится под большим сомнением. Однако даже если в наших расчетах использовать «оптимистичные» начальные значения Минфина России, то и в этом случае в 2015 г. долговое бремя получается на уровне 58,5% против «минфиновских» 43,3%. Это означает, что даже при самом лучшем раскладе прогнозы Минфина России в части государственного долга дают конечную цифру примерно на 15% скромнее, нежели наши расчеты.

Возможно, что специалисты Минфина России в своих расчетах опирались на более «хорошие» параметры долгового процесса (более низкие ставки по обязательствам, льготные периоды в их обслуживании). Тем не менее, полученное расхождение в цифрах является довольно существенным и не может быть списано на мелкие вариации долговых параметров. По нашему мнению, такой результат служит поводом к утверждению, что видение Министерством финансов РФ перспектив развития страны все-таки страдает излишним оптимизмом.

Итак, проведенные прогнозные расчеты позволяют сделать несколько качественных выводов.

Во-первых, заложенные Министерством финансов РФ высокие темпы роста отечественной экономики и жесткая финансово–бюджетная и денежно–кредитная политика позволят в ближайшие 15 лет все же не слишком сильно снизить долговое бремя страны. Однако для этого необходима очень высокая стабильность всех макроэкономических характеристик. В противном случае, когда экономика «сорвется» хотя бы на 2–3 года в режим рецессии или депрессии, все 15 лет пойдут насмарку и ситуация очень быстро может выйти из-под контроля.

Во-вторых, при реализации стратегии по постепенному снижению долгового бремени следует придерживаться очень жесткой бюджетной политики на фоне не менее жесткой монетарной политики. Развитие инфляционных тенденций только усугубит проблему погашения и обслуживания внутренних и внешних займов.

В-третьих, в сложившихся условиях для ускорения решения долгового кризиса нецелесообразно прибегать к «помощи» денежно–кредитной эмиссии, так как это не сулит большого выигрыша по долговой линии, но повышает вероятность «срыва» экономики в режим более высокой инфляции и более вялого экономического роста.

Проведенные расчеты подводят к еще одной проблеме. Дело в том, что в настоящее время даже в правительственных кругах нет единой позиции по поводу того, следует России добиваться реструктуризации и списания части своего внешнего долга или нет. Так, например, сторонником списания долга является премьер-министр страны М.Касьянов, а в качестве его активного оппонента выступает экономический советник президента России А.Илларионов. Некоторыми аналитиками, например, Н.Паутолой [8], давно высказывается парадоксальное утверждение о нецелесообразности списания части российских внешних долгов. Для ответа на этот дискуссионный вопрос мы «проиграли» ситуацию списания части долга применительно к «классическому» сценарию. Мы допустили, что правительству удастся списать примерно 1/3 внешнего долга страны. Результаты расчетов показали, что в этом случае, когда суммарное долговое бремя в 2000 г. будет составлять 70%, к 2015 г. можно ожидать снижения этой величины до 36,5%, из которых 31,7% приходятся на внешний долг. Причем доля внешнего долга в ВВП уже в 2005 г. упадет до 48,7%, что ниже ее порогового значения (50%). Это означает, что при списании указанной суммы задолженности Россия за 15 лет способна относительно легко «вывернуться» из долговой ловушки и полностью восстановить свой международный кредитный рейтинг.

Однако это еще не все. Проигрывание ситуации со списанием долга в рамках «депрессионного» сценария показало, что в 2015 г. совокупное долговое бремя составит 60,4% ВВП (из них 8,0% – внутренний, 52,4 – внешний) против 70% в 2000 г. Это означает, что при таких начальных значениях государственного долга даже возможная временная депрессия уже на так страшна, ибо не может переломить общую позитивную тенденцию к затуханию задолженности. Иными словами, при списании существенной части внешнего долга устойчивость экономики многократно повышается. Это подводит к недвусмысленному выводу о том, что для России списание весомой части внешнего долга является вопросом жизни и смерти. По сути дела, речь идет о следующих альтернативах: списание части внешнего долга и обеспечение нормальных условий для долгосрочного развития экономики или сохранение долга в полном размере и утрата стратегической устойчивости всей социально–экономической системы.

Таким образом, проведенные расчеты подтверждают, что списание хотя бы какой-то части внешнего долга для России было бы большим благом. Следовательно, усилия российского правительства по обеспечению списания части российского долга следует признать не просто стратегически верными и потому оправданными, но и по большому счету безальтернативными.

Л И Т Е Р А Т У Р А

[1] Соколовский Л.Е. Финансирование бюджетного дефицита и внутренний государственный долг// «Экономика и математические методы», №2, 1991.

[2] «Бюллетень банковской статистики», №7(86), 2000.

[3] Замков О.О. Бюджетный дефицит, государственный долг и экономический рост// «Вестник Московского университета. Серия 6, Экономика», №2, 1997.

[4] Балацкий Е.В. Принципы управления государственной задолженностью// «Мировая экономика и международные отношения», №5, 1997.

[5] Вавилов А., Трофимов Г. Стабилизация и управление государственным долгом России// «Вопросы экономики», №12, 1997.

[6] Кнастер А. Эффективность и прогнозирование государственного внешнего долга России. М.: Япония – Сегодня. 1998.

[7] Ясин Е., Гавриленков Е. О проблеме урегулирования внешнего долга России// «Вопросы экономики», №5, 1999.

[8] Паутола Н. Управление внешним долгом: мировой опыт и возможности решения долговой проблемы в России// «Обзор российской экономики», апрель, 2000.

[1] Данное уравнение переписано нами не в авторской версии, а в несколько модифицированном виде, более удобном для нашего последующего анализа.

Официальная ссылка на статью:

Балацкий Е.А., Свистунов В.Н. Прогнозирование динамики внешнего долга: модели и оценки// «Мировая экономика и международные отношения», №2, 2001. С.40–46; №3, 2001. С.61–68.