В последнее время взаимные неплатежи предприятий и задержка государственных выплат заработной платы, пенсий, стипендий, пособий и других социальных трансфертов приняли огромные масштабы. Это вызывает необходимость тщательного анализа возможных последствий данных процессов для экономического развития страны и выработки адекватных схем государственного регулирования деловой активности.

Социальная задолженность государства – латентная форма инфляции

Официальная статистика свидетельствует, что в России имеет место незначительная "ползучая" инфляция порядка 1-2% в месяц. Ряд экономистов рассматривает это как определенную стабилизацию. Можно ли считать обоснованной такую точку зрения?

На наш взгляд, ответ может быть только отрицательным. Нарастающая задолженность государства населению в виде невыплачиваемых месяцами заработной платы, пособий и пенсий представляет собой не что иное, как отложенный платежеспособный спрос. Рано или поздно задолженность должна быть погашена, что автоматически приведет к "выбросу" соответствующей денежной массы на потребительский рынок и породит мощную инфляционную волну. Понятно, что в этом случае скрытый инфляционный потенциал просроченных государственных выплат перейдет в форму открытой инфляции со всеми вытекающими отсюда негативными последствиями.

Таким образом, в настоящее время наблюдается явная недооценка инфляционных "возможностей" российской экономики, что во многом дезориентирует как хозяйственников, так и органы государственного управления.

Рассмотрим подробнее негативные последствия "легализации" отложенных социальных платежей государства и механизм погашения его задолженности.

Единовременное погашение социальной задолженности государства приведет практически к мгновенному (в течение месяца) росту цен на величину "скрытого" индекса инфляции, при этом параметры скорости обращения денег, объемов производства и бюджетного дефицита в этот период скорее всего не подвергнутся серьезным изменениям. Следовательно, на первоначальном этапе гибкость экономической системы проявится только в ценовой сфере.

Однако уже в следующем месяце ситуация кардинально изменится – инерционность всех макроэкономических параметров нарушится, а рост цен, наоборот, окажется уже не столь впечатляющим. Именно в этот период будут запущены различные экономические механизмы, которые вызовут депрессивный шок в производственной и бюджетной сферах:

– действие инфляционных налогов приведет к эрозии оборотных средств предприятий и их накопленных авуаров, провоцируя тем самым сворачивание производственной активности;

– эффект Оливера-Танци [1] вызовет обесценение бюджетных средств с соответствующим увеличением их дефицита;

– происшедший ценовой взрыв включит механизм инфляционных ожиданий, что будет способствовать "бегству от денег" и взвинчиванию скорости обращения денег. Кроме того, рост цен в очередной раз резко снизит реальный уровень жизни населения, что чревато нарастанием социальной напряженности.

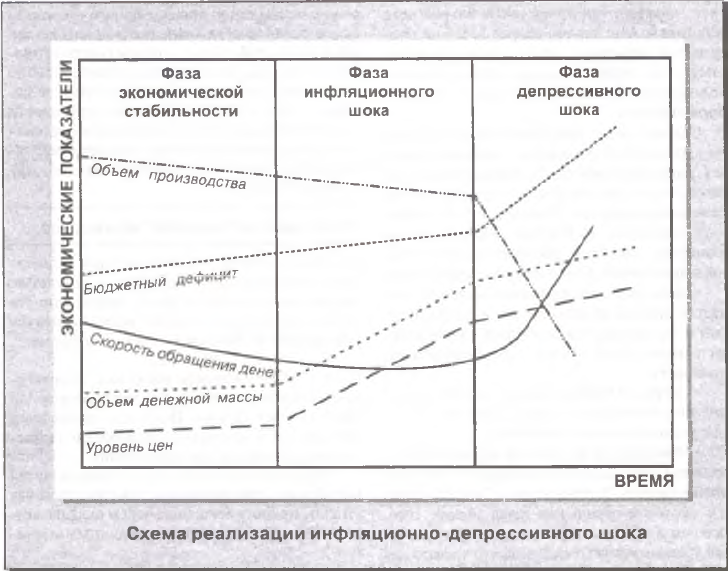

Таким образом, погашение государственной задолженности наверняка вызовет краткосрочный (2–3 мес.) инфляционно-депрессивный экономический шок. Дальнейший ход событий зависит от конкретной величины "скрытого" индекса цен, хотя общая тенденция будет действовать в сторону нормализации положения (см. схему).

Однако нельзя думать, что после погашения государственной задолженности ситуация через некоторое время автоматически стабилизируется. Дело в том, что регулярные социальные выплаты в последующем также предполагают некоторое увеличение среднемесячных темпов инфляции.

Следует отметить, что из-за бурного развития теневых форм заработков и различных форм самозанятости заработная плата и социальные начисления в государственном секторе уже не являются определяющим фактором формирования денежных доходов населения. Это в значительной мере снижает остроту проблемы государственных неплатежей. Однако общая схема развития событий от этого не меняется. Для четкого понимания серьезности возможных последствий необходимо провести количественную оценку скрытого инфляционного потенциала просроченных государственных выплат.

Метод расчета "скрытого" индекса цен

В качестве "грубого" метода оценки возможного инфляционного всплеска в результате погашения государственной задолженности перед населением можно воспользоваться уравнением И.Фишера в индексной форме:

PI = MJ,

где Р, I, М и J – индексы роста цен, производства, денежной массы и скорости обращения денег соответственно. Исходя из специфики проблемы все индексы целесообразно исчислять в среднемесячном выражении.

В решающий месяц, когда производится погашение просроченных государственных выплат, прирост денежной массы складывается из двух функционально различных агрегатов:

– автономной денежно-кредитной эмиссии (dD), позволяющей финансовым рынкам функционировать примерно в том же режиме, что и в предыдущий месяц (текущий операциональный спрос на деньги);

– кумулятивной величины просроченных государственных выплат dE (сумма задержанной заработной платы, пособий, пенсий, стипендий и т.п.). Тогда предполагаемый индекс цен рассчитывается по следующей формуле:

Р = (I/J) (1 +m + bV),

где m – отношение прироста эмиссии dD к величине денежной массы на начало периода (темп прироста трансакционной денежной массы); b – удельный вес накопленных социальных невыплат dE в объеме месячного ВВП на начало периода; V – скорость обращения денег в начальный период.

Отсюда вытекает, что величина "скрытого" индекса цен (К) рассчитывается по формуле:

К = bVI/J.

Учитывая, что первая фаза переходного процесса характеризуется высокой инерционностью всех показателей, кроме денежной массы, в конкретных расчетах значения индексов I, J и показателя m можно брать такими же, как в предыдущий отчетный период. В простейшем случае можно полагать I=J=1, m=0, экстраполируя предыдущую ситуацию на последующий момент времени. В этом случае приблизительная оценка будущей инфляции равна:

Р = 1 + bV.

Необходимо отметить, что схема переходного процесса реализуется в чистом виде только при сильном инфляционном импульсе (Р). Если инфляционный заряд просроченных государственных выплат невелик, то установившееся экономическое равновесие не будет нарушено и особых управленческих проблем не возникнет. В противном случае перед государственными органами стоит задача "расшивки" грядущего инфляционного "узла" после аннулирования государственной задолженности населению. Здесь следует учесть, что инфляция имела место даже при условии, что заработная плата не выплачивалась. Если же выплаты будут произведены, то можно ожидать самых неприятных последствий. В каком же состоянии находится сейчас российская экономика?

Количественная оценка инфлятогенности просроченных государственных выплат

В апреле 1997 г. величина социальной задолженности государства составила примерно 50 трлн руб., что эквивалентно 1/6 денежной массы, находящейся в обращении. Расчеты показывают, что эмиссионное покрытие накопившейся задолженности перед населением даст инфляционный импульс, эквивалентный среднему росту цен на 20% в течение месяца. При неблагоприятных обстоятельствах, когда негативные механизмы инфляционного развития включатся слишком быстро, указанная цифра может подняться до 25%. Однако, на наш взгляд, это абсолютный предел ожидаемой инфляции. Насколько опасно подобное единоразовое повышение цен?

Многочисленные расчеты показывают, что устойчивое функционирование реального сектора экономики возможно при ежемесячном росте цен на 3%. За пределами такой инфляции экономика начинает сбавлять обороты, а при переходе ежемесячной инфляции к 7% все ее негативные последствия принимают открытую форму. Таким образом, 20-процентный взлет цен чреват ростом социальной напряженности на фоне депрессивного производственного спада.

Вместе с тем надо отметить, что полученный нами уровень инфлятогенности просроченных государственных выплат является все же не столь значительным, как можно было ожидать изначально. Для экономики, которая долгое время находилась в условиях 30-процентной ежемесячной инфляции, мгновенный рост цен на 20% вряд ли будет "убийственным". Из этого следует, что в принципе решение проблемы накопившихся государственных неплатежей вполне реалистично.

Чтобы оценить темпы инфляции после первоначального инфляционного шока, необходимо знать, за какой период в среднем накопилась государственная задолженность. Если предположить, что средний период задержки заработной платы составляет 3 мес., то в последующие месяцы ежемесячный темп роста цен при эмиссионном покрытии денежного дефицита будет составлять около 8%, что также находится за пределами допустимости.

Проблемы макрорегулирования

Полученная величина среднемесячного потенциального индекса цен является достаточно высокой и необходимость недопущения столь разрушительной инфляции очевидна. Каковы же реальные возможности избежать мощного инфляционно-депрессивного эффекта?

Выше мы предполагали, что накопленная социальная задолженность государства может быть ликвидирована только путем денежно-кредитной эмиссии. Если это так, то инфляционный взрыв обеспечен. Есть ли здесь альтернативы?

Единственным "заменителем" эмиссионной политики являются долговые инструменты государства. Наращивание внутреннего долга само по себе представляет чрезвычайно опасную тенденцию (прибегать к дополнительным внешним займам мы считаем заведомо нерациональным). Кроме того, возможности перекладывания эмиссионных проблем на долговые регуляторы в настоящее время ограничены. Это вызвано тремя причинами:

– долговая пирамида и так уже сильно разрослась и ее дальнейшее разбухание нецелесообразно; в противном случае государство попадает в долговую яму, из которой в обозримой перспективе выбраться будет невозможно;

– доходность операций с государственными ценными бумагами в последнее время резко упала и разместить их новую порцию среди коммерческих структур трудно из-за малой привлекательности. Повышение процентных ставок по долговым обязательствам государства должно быть незначительным, так как иначе это будет равносильно росту долговой пирамиды;

– возможность подключения населения к покупке государственных ценных бумаг иллюзорна, так как большинство людей лишено даже самого необходимого в результате невыплат заработной платы, пенсий и других социальных трансфертов.

Тем не менее, на наш взгляд, в сложившейся ситуации государство все же должно идти на увеличение внутреннего долга, снижая тем самым инфляционное давление на товарных рынках.

Кроме того, для ликвидации государственной задолженности необходим отказ от "точечной" выплаты денежных средств. Погашение задолженности по заработной плате должно проводиться поэтапно, т.е. в течение нескольких месяцев. Это позволит растянуть во времени фазу инфляционного шока (см. схему), одновременно снизив темпы инфляции внутри каждого месяца данной фазы.

В настоящее время существует однозначное представление о величине предельно допустимых среднемесячных темпов роста цен (р), при которых еще не начинаются развал государственного бюджета и производственная рецессия. Исходя из таких цифр период Т, в течение которого государственная задолженность полностью погашается, должен рассчитываться по формуле:

Tlnp > InP.

При р=5% величина Т для российских условий должна быть не меньше 4 мес. Частичное перекладывание инфляционного потенциала на долговые инструменты позволит несколько снизить этот период.

Имеются и другие способы ликвидации государственной задолженности, прежде всего организационные, направленные на повышение бюджетной эффективности. Предполагаемые нынешним кабинетом правительства меры по повышению собираемости налогов и экономии государственных расходов позволят получить дополнительные финансовые средства, которые можно пустить на погашение государственных невыплат без болезненных инфляционных последствий. Безусловно, основные усилия государства должны быть сконцентрированы на подобного рода действиях, однако, на наш взгляд, их результативность в любом случае остается под вопросом по следующим причинам:

– нет никаких гарантий, что вырученные таким образом средства будут достаточными для полной ликвидации государственной задолженности;

– проведение планируемых мероприятий потребует определенного времени, следовательно, их результаты, по нашим оценкам, могут быть получены не ранее чем через полгода. В течение этого периода задолженность по заработной плате будет сохраняться, что во многом обесценивает подобные государственные действия;

– не до конца ясна правомерность многих правительственных мероприятий (реорганизация жилищно-коммунального хозяйства, армии и т.п.), так как велика вероятность появления негативных побочных эффектов, которые сейчас трудно предсказать.

Таким образом, необходимо задействовать все возможности государства по погашению задолженности населению. Общая схема процесса такова: изыскание дополнительных финансовых средств путем проведения соответствующих организационных мероприятий; осуществление внутреннего займа по максимально низким процентам для выплаты социальной задолженности; покрытие недостатка средств денежно–кредитной эмиссией; протяжение во времени эмиссионного процесса.

Социальная политика

Благодаря наращиванию государственного внутреннего долга и строгому помесячному дозированию денежно-кредитной эмиссии для погашения задолженности по заработной плате можно существенно смягчить инфляционно–депрессивный шок, который мог бы иметь место при "точечном" эмиссионном процессе.

Однако надо отдавать отчет в том, что оборотной стороной таких регулятивных акций будет падение уровня жизни, особенно тех, кому задерживается заработная плата. Это связано с тем, что задержанная на несколько месяцев заработная плата при ее выплате в любом случае обесценивается на величину инфляции, имевшей место в течение данного периода. Если же подобные выплаты задерживать и в дальнейшем, когда инфляция наберет обороты, то это означает почти полное обесценение ранее заработанных средств. В данной связи можно предложить два принципа регулирования государственной социальной задолженности:

– в первую очередь задолженность должна быть погашена в отношении малозащищенных групп населения. Это означает, что приоритет нужно отдавать выплатам пенсий, пособий, стипендий и т.п.; что касается заработной платы, то этот элемент задолженности может погашаться поэтапно;

– задолженность по заработной плате должна погашаться таким образом, чтобы в первую очередь выплачивалась заработная плата с максимальным периодом просрочки.

Однако в любом случае в создавшейся ситуации социальные издержки неизбежны.

* * *

В заключение хотелось бы отметить, что вероятность реализации инфляционного сценария развития чрезвычайно высока. Предлагаемые организационные меры по обеспечению дополнительных финансовых поступлений в бюджет страны, по-видимому, так или иначе будут "переливаться" в рост цен. При этом сначала, как обычно, инфляционные толчки затронут немногие виды товаров и услуг. Однако вслед за этим начнется рост цен на остальные товары, что даст общий инфляционный всплеск. Исходя из правительственной программы действий уже сейчас можно прогнозировать, что в авангарде инфляционной цепочки будут жилищно–коммунальные услуги.

Таким образом, ликвидация государственной задолженности подорвет складывающееся в настоящее время инфляционное равновесие. Тем не менее, как показывает анализ, при правильной государственной политике финансовая стабилизация может быть отчасти восстановлена уже через полгода после начала погашения просроченных социальных выплат.

[1] Эффект Оливера-Танци заключается в том, что бюджетные средства пополняются и расходуются в разные периоды времени, для которых характерны разные уровни товарных цен.

Официальная ссылка на статью:

Балацкий Е.В. Инфляционно-депрессивный потенциал просроченных государственных выплат// «Проблемы теории и практики управления», №4, 1997. С. 42–46.