Ответственный редактор – В. М. Полтерович,

руководитель проекта, академик РАН

Рецензенты: д. э. н., профессор В. Е. Дементьев

д. э. н., профессор Я. М. Миркин

Авторский коллектив:

В. М. Полтерович (ЦЭМИ РАН, МШЭ МГУ) - разделы I-IV, VI, X.

О. А. Андрюшкевич (ЦЭМИ РАН) - раздел VIIIA.

Е. В. Балацкий (ЦЭМИ РАН, Финансовый университет) - раздел VIIIB.

Д. Г. Ильинский (ЦЭМИ РАН, МФТИ) - разделы VII, IX.

О. Ю. Старков (ЦЭМИ РАН) - разделы VIIIС, VIIID.

А. А. Тутунджян (МШЭ МГУ) - разделы V, VI.

Home Purchase Assistance Programs in Corporations:

A Problem of Institutional Design

Edited by V.M. Polterovich,

project leader, full member of RAS

Authors:

Polterovich V. M. (CEMI RAS, MSE MSU) – sections I-IV, VI, X.

Andryushkevich O. A. (CEMI RAS) – section VIIIA.

Balatsky E. V. (CEMI RAS, Financial University) – sections VIIIB.

Ilinskiy D. G. (CEMI RAS, MIPT) – sections VII, IX.

Starkov O. Y. (CEMI RAS) – sections VIIIС, VIIID.

Tutundjan A. A. (MSE MSU) – sections V, VI.

Корпоративные программы помощи сотрудникам в приобретении жилья: проблема выбора институциональной структуры./ Авторы: Полтерович В.М., Андрюшкевич О.А., Балацкий Е.В., Ильинский Д.Г., Старков О.Ю., Тутунджян А.А. – М.: ЦЭМИ РАН, 2015. – с.

Работа посвящена исследованию корпоративных программ помощи сотрудникам в приобретении жилья. Рассматриваются цели корпоративных жилищных программ (ЖКП), дается их классификация, обсуждается проблема выбора ЖКП. Показано, как зарубежные региональные программы помощи в приобретении жилья взаимодействуют с ЖКП. Приводятся характерные примеры корпоративных жилищных программ за рубежом на уровне отдельных фирм, консорциумов и партнерств, а также программ, используемых университетами США. Описываются ЖКП крупных российских компаний. Предложена методика конструирования и оценки комплексных ипотечных ЖКП. Даны рекомендации по развитию системы ЖКП в России.

Home Purchase Assistance Programs in Corporations: A Problem of Institutional Design./

Authors: Polterovich V. M., Andryushkevich O. A., Balatsky E. V., Ilinskiy D. G., Starkov O. Y., Tutundjan A. A. – M.: CEMI RAS, 2015. – p.

Corporate programs of helping employees to purchase housing are studied. We consider the goals of corporate housing programs (CHP), suggest their classification, and discuss the problem of designing CHP. It is shown how foreign regional housing programs interact with CHP. Typical examples of foreign CHP at the level of individual firms, consortia and partnerships are given, as well as the programs used by US universities. CHP of large Russian companies are described. We suggest a methodology for designing and evaluating of complex mortgage CHP, and formulate recommendations for development of CHP in Russia.

Оглавление

I. Введение

II. Цели корпоративных жилищных программ (ЖКП)

III. Классификация схем ЖКП

IV. Проблема выбора корпоративной программы

V. Зарубежные региональные программы помощи в приобретении жилья: взаимодействие с ЖКП

VI. Зарубежный опыт корпоративных жилищных программ:

отдельные фирмы, консорциумы и партнерства

VII. Западный опыт корпоративных жилищных программ: университеты США

VIII. Российские корпоративные жилищные программы

VIIIA. Жилищные программы РЖД

VIIIB. Жилищные программы крупных компаний:

Мосэнерго, Роснефть, Газпром и Норникель

VIIIС. Жилищные программы для военнослужащих

VIIID. Жилищные программы Роскосмоса

IX. Сопоставление и выбор корпоративных жилищных программ

X. Выводы и рекомендации

I. Введение

Целый ряд крупных фирм и в России, и за рубежом реализуют ту или иную программу помощи сотрудникам в приобретении жилья. Целями таких программ являются привлечение новых и удержание нанятых работников. Кроме того, некоторые фирмы предлагают своим сотрудникам жилье, расположенное вблизи места работы. Тем самым работники тратят меньше времени на поездки на работу, что должно увеличить их производительность. Если предлагаемое жилье сосредоточено на относительно небольшой территории (например, в университетских кампусах), то такие программы способствуют установлению неформальных связей между коллегами, что также положительно сказывается на их работе.

И в России, и особенно на Западе число фирм, предлагающих своим сотрудникам корпоративные жилищные программы (ЖКП) растет. Однако опыт таких программ малоизучен. В результате каждая фирма придумывает свои собственные схемы, многие из которых оказываются неэффективными. В России практически отсутствуют работы, изучающие опыт ЖКП, сопоставляющих их друг с другом. Настоящее исследование стремится восполнить этот пробел. Наша основная задача – систематизировать данные о ЖКП, обобщить имеющийся опыт их применения и наметить методологию рационального выбора таких программ.

Ниже мы рассматриваем цели корпоративных жилищных программ (ЖКП), даем их классификацию и указываем, от каких факторов зависит выбор корпоративной программы (разделы II –IV). В разделе V показано, как зарубежные региональные программы помощи в приобретении жилья взаимодействуют с ЖКП. Затем рассматриваются характерные примеры корпоративных жилищных программ за рубежом на уровне отдельных фирм, консорциумов и партнерств, а также программ, используемых университетами США. Вслед за этим мы описываем ЖКП крупных российских компаний: РЖД, Мосэнерго, Роснефти, Газпрома и Норникеля, программы для военнослужащих, а также программы Роскосмоса (разделы V-VIII). В разделе IX демонстрируется методика конструирования и оценки комплексных ипотечных ЖКП. Раздел X содержит выводы и рекомендации по развитию системы ЖКП в России.

II. Цели корпоративных жилищных программ

Западные корпоративные программы ставят перед собой пять основных целей (Pill, 2000; Snyderman, 2005; Goetschel, 2014): 1)привлечение персонала; 2) удержание персонала[1]; 3) формирование атмосферы сотрудничества между работниками; 4) оживление окрестного региона; уменьшение транспортных пробок; 5) снижение издержек, связанных с поездками на работу; речь идет не только о материальных затратах (бензин, ремонт автомобиля) но также и об издержках, обусловленных усталостью и вероятностью опозданий персонала из-за длительных поездок.

Первые две цели не нуждаются в комментариях. Цели 3) и 4) реализуются за счет строительства жилья вблизи мест работы, предоставляемой фирмой. Имеется в виду, что сотрудникам, наладившим дружеские отношения по месту жительства, легче совместно искать решения производственных задач (цель 3). Наконец, строительство качественного жилья в окрестности расположения фирмы не только сокращает транспортные издержки работников, но и создает предпосылки для создания качественной инфраструктуры обслуживания и обеспечения безопасности. Это важно для привлечения и удержания персонала, для формирования рабочей обстановки в коллективе; особенно существенен этот фактор для депрессивных регионов (цель 4). Чем больше фирма инвестирует в жилье, тем выше ее заинтересованность в оживлении окрестного региона.

Пятая цель - снижение издержек, связанных с усталостью и (или) вероятностью опозданий персонала из-за длительных поездок. Снижение вероятности опоздания особенно важно для работников спецслужб, полицейских, пожарных, врачей скорой помощи, которые могут быть срочно вызваны на работу в случае возникновения чрезвычайных ситуаций. Некоторые ЖКП в США в явном виде содержат условие, согласно которому приобретаемое работником жилье не должно находиться слишком далеко от места работы (Shapiro, 2007, p.4).

III. Классификация схем ЖКП

Механизмы помощи сотрудникам в привлечении жилья можно классифицировать по типу предоставляемой поддержки. Предлагаемая ниже классификация близка к описанной в работе Pill (2000).

1. Информационная поддержка, в частности,

1a. предоставление информации о возможностях приобретения жилья;

1b. консультации относительно экономических и социальных преимуществ покупки жилья. Возможна оплата внешних консультантов или даже специальных курсов.

2. Предоставление полной или частичной гарантии

2a. по ипотечному кредиту (для этого корпорацией могут быть созданы специальные фонды),

2b. по закладной (mortgage guarantees),

2c. на случай падения стоимости жилья.

Очевидно, гарантия фирмы в случаях 2a и 2b приводит к снижению заемного процента для ее сотрудника. Гарантия в форме 2c снижает риски сотрудника при продаже жилья. Для обеспечения гарантий фирма может создать специальные фонды.

3. Поддержка оплаты первоначального взноса и/или расходов на организацию и совершение сделки по приобретению жилья (closing cost) путем

3a. предоставления гранта,

3b. займа по низкой (возможно, нулевой) процентной ставке,

3c. «невозвратного» (при выполнении определенных условий) займа.

В подобных программах могут быть оговорены условия предоставления соответствующих льгот, например, требование не увольняться из компании в течение определенного времени.

4. Предоставление второго ипотечного займа (second mortgage financing).

5. Выплата кредитору определенной суммы в обмен на снижение процента по ипотечному кредиту для своих сотрудников, возможно, на часть срока кредитования (mortgage buy-down).

6. Поддержка сберегательного плана сотрудника путем взносов компании на его счет – фиксированных или пропорциональных его взносам.

Таким образом, в п. 6 речь идет о ссудо-сберегательных ипотечных программах. Эта схема является наиболее перспективной, если корпорация достаточно крупная и поддержка носит массовый характер. В Shapiro (2007, p. 5) приводится пример федеральной программы (Affordable Housing Program) в США, к которой могут подключаться некоторые ЖКП; программа предусматривает ежемесячные дотации, составляющие от 50% до 300% взноса участника с низким доходом.

7. Полное или частичное покрытие расходов на аренду жилья; аренда жилья для сдачи ее сотрудникам по рыночным или субсидируемым ценам.

8. Полная или частичная оплата строительства жилья для своих сотрудников.

Одна из возможных схем реализации п.8 - приобретение земли под строительство; в последнем случае с девелопером заключается договор о продаже жилья сотрудникам по пониженным ценам.

В работе Pill (2000) различаются программы поддержки спроса и предложения. Программы, указанные в пп. 1-6, очевидно, относятся к первому типу, а программы п.8 –ко второму. Программа п. 7 носит смешанный характер. Имеется и ряд других вариантов программ второго типа, например, предоставление строительной фирме гарантий по кредитам или гарантий спроса на построенное жилье с выкупом не проданных квартир, и т. п. Кроме того, возможны многочисленные комбинации упомянутых схем.

Для предоставления льгот (в том числе «невозвратных кредитов») сотрудникам при покупке жилья могут создаваться консорциумы частных компаний и партнерства, включающие как частные, так и государственные или независимые фонды. Примером консорциума является The Silicon Valley Manufacturing Group (SVMG) -группа, включающая 175 компаний, как небольших стартапов, так и крупных фирм с общим числом занятых 250 тыс. человек. По ее инициативе создан жилищный трастовый фонд, через который и реализуются ЖКП. Примерами партнерств в США является Coastal Housing Partnership of Santa Barbara (California) и CASE Downtown Phoenix Home Ownership Program (Phoenix, Arizona) (см. Pill, 2000, p.37).

Компании стремятся повлиять на власти, чтобы те расширили программы помощи населению в приобретении жилья. С другой стороны, региональные власти могут быть заинтересованы в привлечении и удержании рабочей силы в регионе. Для многих российских регионов, страдающих от утечки мозгов, это особенно важная задача. В некоторых случаях темпы роста рынка жилья могут быть ниже потенциальных темпов роста рабочих мест, и тогда недостаток жилья препятствует экономическому развитию региона. В городах ЖКП могут помочь решению проблемы транспортных пробок (Pill, 2000, p.13) и сокращению выбросов (Making Home Buying a Reality, 2012).

Партнерство выгодно и федеральным правительствам, поскольку в рамках партнерства реализуется их социальная политика. В некоторых регионах США существуют специальные фонды, основанные властями либо по частной инициативе, в задачи которых входит льготное кредитование фирм для реализации ими ЖКП. В США помощь фирмы работникам в приобретении жилья иногда включается в коллективные договора (так называемый, Labor Management Relations (Taft-Hartley) Act, 1947; см. Pill, 2000, p. 11).

Что касается России и других «догоняющих» экономик, где регионы страдают от утечки мозгов в столицы, а муниципалитеты – в крупные города, то для них институты, поддерживающие ЖКП (консорциумы, государственные и общественные фонды, партнерства), могут сыграть особенно важную роль. Инициировать их формирование могли бы, в частности, ассоциации бизнеса, число которых за последние годы в России значительно возросло. Привлекая и удерживая специалистов, сглаживая имущественное неравенство, такие институты способствовали бы гармоничному развитию страны.

IV. Проблема выбора корпоративной программы

Выбор корпоративной программы зависит от четырех групп факторов: а) характеристик фирмы; б) характеристик работника; в) состояния рынка труда; с) параметров рынка недвижимости; в) состояния кредитного рынка.

Как показано в Pill (2000), размер фирмы сильно влияет на выбор ЖКП. Крупные фирмы чаще обладают необходимыми средствами для ЖКП. Они в состоянии строить дома и целые поселки для своего персонала. С другой стороны, большая фирма с ее сложными внутренними связями терпит относительно больший ущерб от ухода опытного сотрудника, поскольку новому члену коллектива потребуется больше времени на адаптацию и обучение. По тем же причинам крупная фирма в большей степени заинтересована в формировании атмосферы сотрудничества между работниками. Задача оживления окрестного региона под силу лишь большим игрокам.

Виды и объемы помощи обычно опираются на ту или иную классификацию сотрудников. Одно из используемых оснований классификации – стаж работы в фирме. С увеличением стажа размер помощи растет. При этом может использоваться грубая классификация, например: вновь принятый сотрудник, сотрудник со стажем от 1 до 5 лет, от 6 до10 лет, от 11 до 15 лет, более 15 лет. На тип и объем помощи влияют также а). нуждаемость в жилье; b). занимаемая должность; с) зарплата. Важнейшую роль играет дефицит специальности сотрудника на рынке труда. Некоторые программы в США предоставляют помощь лишь сотрудникам с невысокими доходами, например с зарплатой, не превышающей 120% средней зарплаты в соответствующем регионе (Shapiro, 2007, p. 4).

ЖКП приобретают особую роль, если рынок недвижимости узок. При наличии большого выбора жилья могут быть достаточны информационные программы. При высоких ставках по кредиту естественно их субсидировать. Высокая волатильность цен жилья оправдывает использование ЖКП, предусматривающих предоставление полной или частичной гарантии на случай падения стоимости жилья. Как бы то ни было, в США проблема жилья является одним из важнейших факторов, влияющих на текучесть рабочей силы (Pill, 2000, p. 14).

Выдача крупных субсидий на жилье связана с риском: если работник решит уйти из фирмы, субсидии обесцениваются. Если опасность такого варианта велика, предпочтительнее ЖКП, предусматривающие субсидируемую аренду жилья или, если это юридически возможно, условное предоставление жилья, предусматривающее его выкуп корпорацией по заранее оговоренной цене в случае увольнения сотрудника. Есть основание предполагать, что вероятность добровольного увольнения тем меньше, чем дольше сотрудник работает в фирме. При этом большое значение приобретают накопительные ЖКП, предусматривающие премии на сбережения.

Еще один тип риска: при найме сотрудника он может быть оценен слишком высоко и впоследствии оказаться непригодным для работы. И этот тип риска частично устраняется, если сотруднику предлагается аренда жилья, либо программа помощи начинает действовать после испытательного срока (обычно один год).

Как уже отмечалось выше, ЖКП могут стать важнейшим механизмом улучшения жилищных условий граждан, уменьшения утечки квалифицированной рабочей силы из регионов; они способствуют уменьшению временных и материальных затрат работников на транспорт, а значит, улучшению работы транспорта в целом и повышению производительности труда; они увеличивают спрос на жилье и, тем самым, благодаря значительному мультипликатору строительной отрасли, способствуют экономическому росту всего народного хозяйства. Таким образом ЖКП создают положительные экстерналии, которые являются стандартным основанием для государственной поддержки.

Для успеха ЖКП необходимо выполнение ряда условий. Прежде всего, должны быть явно сформулированы цели разных вариантов программы, и предлагаемые схемы поддержки должны соответствовать этим целям. Конструкцию и параметры каждой схемы надо выбрать так, чтобы оптимизировать отдачу (определяемую в зависимости от целей). В разделе X отчета будет продемонстрирована методика сопоставления различных схем поддержки и выбора наиболее рационального варианта в зависимости от цели поддержки, статуса сотрудника, его доходов и возможностей субсидирования.

Объединение усилий фирм на основе создания консорциумов, партнерств и фондов снижает их издержки на ЖКП благодаря эффекту масштаба. Например, консорциумы и партнерства могут добиваться снижения процента по ипотечному кредиту, а также цены жилья в обмен на гарантированный спрос. Кроме того, они могут создавать фонды для покрытия различных рисков с тем, чтобы гарантировать выплаты кредиторам или компенсацию работникам, приобретшим жилье в рамках ЖКП и желающим продать его, в то время как цены на жилье упали.

Работники должны быть проинформированы о возможностях ЖКП. На федеральном уровне такая информация должна распространяться среди руководителей фирм и региональных образований. ЖКП должны быть гибкими, предоставляя работникам достаточный выбор качества жилья, места проживания и схемы оплаты.

Очень важно, чтобы выделяемые фирмами средства на ЖКП рассматривались как производственные издержки и, таким образом, уменьшали налогооблагаемую прибыль, если только они находятся в разумных (оговоренных правилами) пределах. Точно так же дополнительный доход, возникающий в результате предоставления льгот работнику, не должен подлежать налогообложению, если эти льготы не являются чрезмерными. Наличие у ЖКП положительных экстерналий является убедительным основанием для льготного налогообложения.

Целесообразно регулярно проводить мониторинг ЖКП и поддерживающих институтов; для этого должны быть разработаны соответствующие методики.

V. Зарубежные региональные программы помощи в приобретении жилья: взаимодействие с ЖКП

Наряду с корпорациями, непосредственными участниками процесса учреждения ЖКП, власти регионального и федерального уровней также заинтересованы в обеспечении жильем работников, проживающих на их территориях (Jeffrey Lubell, 2014). Поэтому в США существуют различные государственные программы поддержки ЖКП.

Одним из примеров является федеральная программа (Good Neighbor Next Door Program), созданная для поддержки приобретения жилья полицейскими, пожарными, работниками скорой помощи, а также учителями по всей стране.

Властями штата Иллинойс учреждена программа, предоставляющая фирмам, организовавшим ЖКП, налоговый вычет, равный половине их издержек на функционирование ЖКП.

Правительством Филадельфии совместно с общественной организацией Greater Philadelphia Urban Affairs Coalition создан специальный фонд, который выдает небольшие гранты участникам ЖКП – от 500 до 3000 долларов – для приобретения и ремонта жилья.

В ряде штатов и городов, например, в Миссисипи, в округе Санта-Клара (Калифорния), в Чикаго (Pill, 2000), в Санта-Фе (Examples of State...) имеются специальные программы поддержки приобретения жилья для учителей.

В штате Нью Джерси создано агентство для реализации программы HOPE (Home Ownership for Performing Employees). Агентство продает облигации, доход от которых освобожден от налога. Полученные средства позволяют агентству предоставлять частичные гарантии по льготным кредитам фирмам, которые они выдают своим сотрудникам на приобретение жилья. Обычно гарантируется 10%-20% кредита на срок до пяти лет. Аналогичная программа поддержки ЖКП существует также в г. Лоуренс (Массачуссетс).

В Мериленде создана программа Live-Near-Your-Work для поддержки предпринимателей, выдающих гранты своим сотрудникам на сокращение времени поездок на работу (Pill, 2000, p. 65). Аналогичную цель преследует программа, реализуемая в Милуоки (Висконсин), а также в небольшом городке Сент-Луис-Парк (Examples of State...).

Корпоративная жилищная программа компании Nunastar (The Nunastar Corporate Housing Program) (Официальный сайт корпоративной…)

Компания Nunastar Properties Inc. владеет и управляет жилой и коммерческой недвижимостью в Икалуите (Iqaluit), столице канадской территории Нунавут (Nunavut) (300 апартаментов и примерно 10 000 кв. футов коммеческой недвижимости).

Корпоративная жилищная программа компании Nunastar предназначена для компаний, ведущих бизнес в Икалуите. Компании заключают договор с Nunastar, оператором предоставления жилья, и оплачивают аренду для своих сотрудников. Программа включает в себя размещение персонала, контроль безопасности, техническое обслуживание жилья, минимизацию расходов на обслуживание договоров за счет их унификации.

Департамент жилищного строительства Правительства Западной Австралии предоставляет жилье для государственных служащих (Government Regional Officers’ Housing, GROH). (Официальный сайт GROH…)

Услуги предоставляются работникам государственного сектора - учителям, работникам здравоохранения и полиции, которые либо уже проживают, либо собираются жить в этом регионе. Департамент сдает в аренду жилье правительственным учреждениям, которые в свою очередь сдают его в субаренду своим работникам по субсидируемой процентной ставке.

Программа поддержки аренды (Rent supplement program, PSL) управления муниципальным жильем Монреаля (The Office municipal d'habitation de Montréal, OMHM). (Официальный сайт OMHM…)

Управление муниципальным жильем Монреаля – некоммерческая организация, созданная в 2002 году в результате слияния 15 департаментов муниципального жилья.

Основной миссией OMHM является управление жилищными программами в Монреале.

Программа PSL позволяет OMHM арендовать жилье по цене, равной или меньшей медианной стоимости аренды жилья. Арендаторы платят 25% своего дохода в качестве арендной платы. OMHM использует государственные субсидии на покрытие оставшейся суммы арендной платы.

Существует три версии программы PSL.

Первая служит, в основном, чтобы арендовать жилье на частном рынке; субсидии приходят из тех же источников и размещаются в тех же пропорциях, как и в программе для малообеспеченных лиц. Эти апартаменты сдаются в аренду домохозяйствам в соответствии с очередью на предоставление помощи OMHM.

Вторая версия предназначена для кооперативов и некоммерческих организаций, которые имеют право на субсидии. Около половины квартир в домах, финансируемых в рамках этой программы, сдаются по цене, несколько ниже рыночной; остальные участники, удовлетворяющие соответствующим критериям, имеют право на дополнительные программы субсидирования. Эти субсидии выплачиваются правительствами Квебека (90%) и Монреаля (10%).

Наконец, третья версия существовала в течение нескольких лет для решения проблем, связанных с острой нехваткой жилья в некоторых городах Квебека.

Программы помощи жителям региона в приобретении жилья имеются в Техасе, в Миссисипи, в г. Балтиморе, Лос-Анджелесе, Вашингтоне и др. (Pill, 2000; Examples of State...).

Следует также упомянуть некоторые региональные программы помощи в приобретении жилья, непосредственно не связанные с ЖКП. Фактически, однако, они облегчают наем и удержание сотрудников фирмам своего региона.

Приведем примеры.

Программа помощи в приобретении жилья (Home Purchase Assistance Program, HPAP) в округе Колумбия.

Участникам HPAP предоставляются беспроцентные кредиты для приобретения дома, кондоминиума или коммунального жилья. Сумма кредита зависит от совокупности факторов, таких как доход, размер домохозяйства и сумма активов, имеющаяся у заявителя.

Для получения помощи по программе HPAP заявитель должен удовлетворять следующим условиям.

- Быть резидентом округа Колумбия.

- Быть главой семьи и приобретать жилье в первый раз.

- Иметь доход ниже среднего по региону.

- Не иметь доли в жилой недвижимости в течение последних 3-х лет.

- Потратить полученные средства на покупку жилья в округе Колумбия, которое должно стать его основным местом жительства.

- Иметь хорошую кредитную историю.

Одобренный заявитель может максимально получить $40 000 в качестве финансовой помощи, а также дополнительные $4 000 на расходы, связанные с организацией и совершением сделки по приобретению жилья. Сумма ипотечного займа не может превышать $417 000 (Официальный сайт Департамента ЖКХ…). Заметим, что средняя цена жилья в Вашингтоне, округ Колумбия на начало октября 2014 года составляла $634 822 (Интернет-сервис недвижимости…).

При рассмотрения заявок приоритетом пользуются резиденты округа Колумбия с низким доходом, пожилые люди, инвалиды. Однако на помощь могут рассчитывать и те, кто проработал в пределах округа Колумбия не менее 1 года, а также те, кто прожил в пределах округа Колумбия в течение 3-х лет и более после достижения совершеннолетия. Максимальный размер финансовой помощи растет с увеличением числа членов семьи и уменьшается по мере увеличения семейного дохода.

Кредит выдается на 40 лет; его получатель начинает выплаты лишь через 5 лет с момента приобретения жилья. Ежемесячные выплаты составляют $500, либо 50% доходов сверх $3 000 – в зависимости от того, что больше. Для заявителей с низким доходом выплаты свыше $500 могут быть отменены.

При продаже жилья или в случае переезда получателя в другое жилье, он обязан расплатиться по кредиту полностью.

Программа Канадской ипотечной жилищной корпорации (Canada Mortgage and Housing Corporation, CMHC) (Официальный сайт CMHC…)

CMHC – это государственная корпорация правительства Канады, учрежденная в 1944 году согласно Национальному жилищному акту. Изначально создавалась для обеспечения жильем участников Второй Мировой войны.

В настоящее время 20 процентов канадских семей не могут приобрести жилье по рыночным ценам. Указанная аудитория является целевой для CMHC.

CMHC работает с региональными правительствами, фирмами и некоммерческими партнерствами, чтобы сделать жилье доступным для этих канадцев.

Ежегодно CMHC осуществляет $ 2 млрд. инвестиций для улучшения качества жизни малообеспеченных канадцев, в том числе, пожилых людей, лиц с ограниченными возможностями, людей, подверженных риску бездомности, и аборигенов.

Примерно $ 240 млн. инвестируется в новое и уже существующее жилье через программу «Инвестиции в доступное жилье» (Investment in Affordable Housing, IAH). IAH позволяет правительствам провинций и территорий формировать в своих регионах доступные жилищные программы.

VI. Зарубежный опыт корпоративных жилищных программ: программы отдельных фирм, консорциумов и партнерств

Одной из главных проблем, с которым сталкиваются американские компании, это высокая текучесть кадров. Фирмы уделяют все большее внимание этой проблеме, создавая ЖКП. Shapiro (2007) отмечается, что за период 2001-2006 гг. доля фирм в США, предоставляющих работникам гранты на оплату первоначального взноса для приобретения жилья, возросла с 5% до 11%.

Как уже отмечалось, региональные и федеральные власти также заинтересованы в обеспечении жильем населения своих территорий. В результате объединения усилий органов власти и частных компаний возникают три типа институтов, обеспечивающих помощь желающим приобрести жилье. Это программы отдельных фирм, консорциумов, объединяющих фирмы для координации их деятельности, и частно - государственных партнерств, в рамках которых создаются совместные программы бизнеса и органов власти. Ниже представлены примеры таких программ.

VIа. Жилищные программы корпораций

Гражданская финансовая группа: национальная программа корпоративной ипотеки (Citizens Financial Group, CFG: A National EAH Program) (см. Goetschel, 2014).

CFG – крупный американский банк со штаб-квартирой в городе Провиденс (штат Род-Айленд), имеющий более 18 000 сотрудников, работающих в 1370 филиалах в двенадцати штатах, таких как, Массачусетс, Мичиган, Нью-Джерси, Нью-Йорк, Пенсильвания и др. CFG запустила программу корпоративной ипотеки HBAP («Home Buyer Assistance Program») в 2002 году. Программа обслуживает работников, проработавших в CFG не менее одного года (не менее, чем по 20 часов в неделю) и имеющих низкий или средний уровень доходов (менее $100 000 в год). Заем на покупку дома составляет $5 000. Проработав в CFG еще 5 лет с момента получения помощи, работник освобождается от возврата займа. В период с 2002 до 2007 гг. такими займами воспользовались 3100 сотрудников CFG.

Корпоративная ипотека правительства округа Колумбия (Employee Assisted Housing Program, EAHP).

Согласно EAHP сотрудники правительства округа Колумбия, которые впервые приобретают жилую недвижимость, могут претендовать на получение до $1 500 на покрытие первоначального взноса и до $10 000 отложенного кредита. Кроме того, заявители, одобренные к участию в программе EAHP, получают налоговые льготы - ежегодный кредит в размере $2 000 в течение 5 лет на выплату подоходного налога и кредит на налог на недвижимость, составляющий от 80% в первый год до 20% на пятый год приобретения жилья. Если заемщик перестает быть сотрудником правительства округа Колумбия или переезжает из приобретенного жилья, то он лишается права на получение налоговых льгот.

К сотрудникам правительства округа Колумбия приравнены работники правительственных агентств, департамента полиции и школ округа Колумбия. Учителя, полицейские, работники пожарной и медицинской служб могут претендовать на участие в EAHP вне зависимости от срока работы.

VIb. Жилищные программы консорциумов

Жилищный траст силиконовой долины (Housing Trust of Silicon Valley, HTSV) (см. Examples of State...).

К концу 1990-х гг. ввиду спекулятивного роста капитализации интернет-компаний цены на жилье в округе Санта Клара (силиконовая долина) резко выросли, так что 70% жителей не могли себе позволить приобрести жилье на месте их пребывания. При этом бизнесу не хватало кадров. Чтобы привлечь и сохранить персонал, ряд компаний округа, таких как Applied Materials, Intel, Adobe и др., объединились и создали некоммерческую организацию HTSV в 1998 году (Официальный сайт HTSV…), занимающуюся решением жилищных проблем работников. В течение первых двух лет консорциум HTSV аккумулировал $20 млн. Из этих средств выдавался кредит до $6 500 любому жителю округа с доходом ниже 120% от среднего по США, приобретавшему свое первое жилье. За два года (1998 – 2000 гг.) в программе приняли участие 2 334 чел. (Goetschel, 2014).

Сейчас HTSV предоставляет кредит с отложенными платежами до $15 000 (Examples of State...) на покрытие первоначального взноса или кредит на сумму до $35 000 (Examples of State...) с ежемесячными платежами по ставке процента ниже рыночной. Кроме того, кредит до $6 500 (Examples of State...) может быть выдан на совершение сделки по приобретению жилья.

Наряду с этим, жилищный траст предлагает три программы помощи для рефинансирования первого кредита резидентам, семейный доход которых не превосходит определенных уровней. Максимальные уровни зависят от численности семьи. Условия программ представлены в таблице 1. Кредит, полученный по программе, отраженной во втором столбце, можно также использовать на покрытие затрат на совершение сделки по приобретению жилья.

Таблица 1. Основные условия программ помощи в приобретении жилья Жилищного траста силиконовой долины (HTSV).

|

Второй льготный кредит (MAP) |

Кредит на покрытие расходов по заверше-нию сделки (CCAP) |

Второй льготный кредит (GAP) |

|

Максимальная сумма кредита |

17% от цены жилья (не более $85,000) |

5% от цены жилья (не более $20,000) |

20% от цены жилья (не более $50,000) |

Процентная ставка |

0-1% |

3% |

3% |

Срок |

30 лет |

30 лет |

30 лет |

Ежемесячные платежи |

Да |

Нет |

Нет |

Максимальный уровень дохода семьи |

См. табл. 2 |

См. табл. 2 строка 3 |

См. табл. 2 строка 2 |

Источник: (Официальный сайт HTSV…)

Отметим, что во второй и третьей программах не предусмотрены ежемесячные платежи по кредиту; он выплачивается по ставке 3% через 30 лет с момента выдачи кредита либо при продаже жилья.

Таблица 2. Условия на максимальный уровень семейного дохода заемщиков в программах MAP, CCAP и GAP в 2013 году.

|

Число членов домохозяйства |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

GAP (80% AMI) |

$ 59,400 |

$ 67,900 |

$ 76,400 |

$84,900 |

$ 91,650 |

$ 98,450 |

$ 105,250 |

$ 112,050 |

|

CCAP (120% AMI) |

$ 88,600 |

$ 101,300 |

$113,950 |

$ 126,600 |

$ 136,750 |

$ 146,850 |

$ 157,000 |

$ 167,100 |

AMI – медианный доход в округе Санта Клара.

Источник: (Официальный сайт HTSV…)

Заемщикам с семейным доходом не выше 80% AMI кредит по программе MAP выдается по той же процентной ставке, что и первый ипотечный заем. Если же заемщик попадает в категорию доходов до 120% AMI, то кредит по программе MAP выдается по процентной ставке, увеличенной на 1% по сравнению с процентной ставкой основного займа.

Отметим, что в отличие от описанных ранее программ, предусматривающих относительно небольшие размеры помощи, данная программа предусматривает ее значительные объемы. Правда, речь идет об относительно дешевом жилье (средняя цена жилья в Санта Кларе на начало октября 2014 года составляла около $860 000 (Интернет-сервис недвижимости…).

Региональная программа корпоративной ипотеки штата Иллинойс (Regional Employer-Assisted Collaboration for Housing, REACH Illinois ) (Goetschel, 2014).

Это самая крупная программа на территории США, объединяющая более 70 различных коммерческих и некоммерческих организаций.

Программа REACH предлагает субсидию до $5000 на покупку жилья, если доход работника составляет не более 50% медианного по штату, и до $3000, если доход лежит в диапазоне от 50% до 80% медианного по штату. Университет Чикаго – участник REACH – выдает своим сотрудникам субсидии до $7500.

Средняя цена жилья в Чикаго на начало октября 2014 года составляет $316598, в 2003 году – $196000 (Интернет-сервис недвижимости…).

Результат: в 2003 году среднее расстояние между работой и домом для участников программы из университета Чикаго составляло 6 миль. В 2009 году оно сократилось до 1,3 мили. В этот период работники экономили $74 000 в год на топливе и уменьшили годовые выбросы углекислого газа на 450 000 фунтов; уменьшились транспортные пробки, за счет роста числа резидентов увеличились налоговые поступления в местный бюджет.

VIс. Жилищные программы партнерств

В США существует некоммерческая организация NeighborWorks (NW), учрежденная Конгрессом, которая поддерживает развитие общин (территорий). Сеть NW включает в себя более 240 организаций (см. Официальный сайт NeighborWorks), работающих в 4358 городских, пригородных и сельских общинах во всех 50 штатах, округе Колумбия и Пуэрто-Рико.

NW предоставляет гранты и техническую помощь, обеспечивает подготовку профессионалов в области жилищного строительства и развития общин.

История возникновения NW восходит к 1968 году, когда Дороти Мэй Ричардсон, жительница города Питтсбурга, начала кампанию за улучшение жилищных условий в своем районе. Она переговорила со множеством городских банкиров и государственных чиновников и, в конце концов, убедила 16 финансовых институтов начать выдачу ипотечных кредитов в ее регионе. Ее наследием стала организация Neighborhood Housing Services (NHS) (услуги по соседству) в Питтсбурге. В конце концов, NHS стала национальной моделью для жилищных инициатив по всей стране. В 1970 году к участию в NHS подключился Federal Home Loan Bank (Федеральный банк ипотечного кредитования).

В 1978 году Конгресс США одобрил план создания сети организаций по всей стране по образцу питтсбургской NHS, а в 1980 уже была создана сеть «NeighborWorks» в её современном виде.

В 2014 г. NW помогла более 323 000 домовладельцев, более 108000 получили консультации и прошли программы обучения (Официальный сайт NeighborWorks, 2014 Annual Report).

Корпоративная ипотека в Авроре (Aurora Health Care: Company-Wide Housing Assistance) (Goetschel, 2014).

Aurora Health Care –компания, являющаяся одним из крупнейших работодателей в частном секторе штата Висконсин, предоставляет услуги в области здравоохранения. Она включает 15 больниц, 185 клиник и более 80 общественных аптек, имеет штат сотрудников более 30 000 человек, включая 1500 квалифицированных врачей и более 6300 медсестер.

Aurora Health Care совместно с NW разработала специальную программу для сотрудников, которые проработали в Авроре более 1 года. Она предоставляет финансовое и риэлторское сопровождение, а также предлагает пятилетний беспроцентный кредит в размере до $3000 на одного работника. По условиям программы, если работник не продал приобретенное жилье и проработал в Авроре более пяти лет после получения займа, он освобождается от возврата займа.

Средняя цена жилья в Милваке на начало октября 2014 года составляет $140003 (Интернет-сервис недвижимости…), так что относительный объем помощи совсем невелик.

Среди работников - участников вышеописанной программы текучесть кадров (соотношение уволенных к принятым на работу) в 4 раза ниже, чем в среднем по компании. Оказалось, что интерес к программе проявляют как низкооплачиваемые, так и высокооплачиваемые сотрудники.

Корпоративная ипотека AFLAC (American Family Life Assurance Company) (Goetschel, 2014).

American Family Life Assurance Company, Inc. (AFLAC) – крупная американская страховая компания, основанная в 1955 году, базирующаяся в г. Колaмбус, штат Джорджия. Штат сотрудников составляет 4400 чел.

ALFAC совместно с NW в 2002 году учредила EAHP (Программу субсидирования жилья работодателем). Помощь заявителям в размере $1000 предлагается по общей совместной программе, а ALFAC дополнительно выдает субсидии объемом $4000 своим работникам для приобретения жилья.

Средняя цена жилья в Коламбусе на начало октября 2014 года составляет $147342, в Атланте – $296664, так что и в этом случае помощь, казалось бы, невелика.

Результат: из 200 участников программы 44 уже приобрели дома, а из них 72% (32 чел.) считают, что программа ALFAC им очень помогла, и намерены продолжить участие в ней.

Жилищное товарищество Лонг Айлэнда (Long Island Housing Partnership, LIHP) (Examples of State...)

Жилищное товарищество Лонг Айлэнда является партнерством, включающим 160 государственных и частных организаций. Альянс был создан в 1988 г. Он не преследует коммерческих целей. В его задачи входит предоставление жителям Лонг Айлэнда помощи в приобретения жилья, включающей займы, консультации и образовательные программы. LIHP предусматривает займы собственникам в случае чрезвычайных обстоятельств, а также заем на погашение первоначального взноса в размере до &25000 при выполнении ограничений на семейный доход работника. При этом предполагается, что работодатель также кредитует работника (Официальный сайт LIHP).

Заметим, что средняя цена жилья в Нью Йорке на начало октября 2014 года составляет $2718168 (Интернет-сервис недвижимости…).

Береговое жилищное партнерство Санта Барбары (Coastal Housing Partnership of Santa Barbara) в Калифорнии.

Береговое жилищное партнерство Санта Барбары – некоммерческая организация, образованная в 1987 году для оказания помощи местным жителям в покупке жилья. Участникам программы предоставляется льготный кредит в размере до 80% от цены приобретаемого жилья. Второй кредит они получают от местной кредитной организации, заключившей соответствующее соглашение с партнерством. Партнерство предоставляет жителям и ряд других услуг, связанных с приобретением жилья. Прямые расходы работодателей отсутствуют.

К 2015 году партнерство включало 47 государственных и частных организаций. (Официальный сайт CHPSB).

Партнерство предприятий Чаттануги с «Мемориальным госпиталем» (Chattanooga Neighborhood Enterprise Partnership with Memorial Hospital, CNE) в Теннеси (Chattanooga Neighborhood Enterprise…).

CNE образовано в 1986 году, чтобы обеспечить жителей города Чаттануга доступным жильем. CNE финансируется за счет государственно-частного партнерства между администрацией города, местным девелопером и множеством частных предприятий.

Программа для сотрудников госпиталя предлагает сотрудникам гранты размером $400 и предоставляет им вторые ипотечные займы для обслуживания долга.

Коалиция городского хозяйства: программа «Филадельфия купи дом сейчас: возвращение работников в город» (The Urban Affairs Coalition «Philadelphia Home Buy Now: Bringing the Employees Back Into the City») [Examples of State...].

Коалиция городского хозяйства (The Urban Affairs Coalition) включает более 55 партнерских организаций. Целями коалиции являются поддержка молодежи и помощь домохозяйствам с низким уровнем доходов в приобретении жилья.

Программа Philadelphia Home-Buy-Now имеет два источника финансирования: министерство торговли Филадельфии и местные фирмы. Согласно программе государство субсидирует работника на сумму, равную сумме помощи работодателя, которая должна быть не менее $500 на одного работника. Полученную сумму приобретатели жилья могут потратить на первоначальный взнос, заключение сделки, ипотечную страховку.

Сотрудникам ключевых предприятий, нуждавшихся в поддержке в первую очередь, выделялись по 4000$, работникам других предприятий - по $2000. Отметим, что средняя цена жилья в Филадельфии на начало октября 2014 года составляет $195616, в 2002 году – $64000 (Интернет-сервис недвижимости…).

Результат: в 2005-2009 гг. были выданы 211 субсидий на общую сумму $696330 из городских средств. Программа была прекращена в 2009 году, но в 2011 году город возобновил программу.

Корпоративная программа помощи в приобретении жилья округа Саффолк (Suffolk County) (Employer Assisted Housing..., 2014).

Округ Саффолк совместно с жилищным товариществом Лонг Айлэнда (Long Island Housing Partnership, LIHP) предлагают корпоративную программу (EAHP), чтобы помочь работодателям набирать и удерживать квалифицированные рабочие кадры. Далее будут описаны условия предоставления помощи работникам в приобретении жилья. Для участия в программе заявитель должен удовлетворять следующим условиям:

1) приобретать жилье в пределах округа Саффолк;

2) предоставить за последние три года квитанции об уплате налогов и за последние четыре года - подтверждение ежегодного дохода;

3) приобретаемое жилье должно быть основным местом жительства;

4) внести взнос $3000;

5) иметь годовой доход в пределах, установленных правилами EAHP;

6) ни заявитель, ни члены его семьи не должны быть владельцами или совладельцами бизнеса;

7) не иметь ликвидных активов (исключая пенсии и другие социальные выплаты) на сумму, превышающую 25% от медианной цены дома в Лонг Айлэнде;

8) быть гражданином США или постоянным резидентом США;

9) удовлетворять ряду других правил EAHP.

Все заявители делятся на три категории по уровню доходов.

Семейный доход заявителей категории 1 должен не превышать 80% от медианного. Ниже представлена таблица максимально допустимого годового дохода в зависимости от размера домохозяйства (таблица 3).

Если заявитель удовлетворяет всем вышеуказанным требованиям, то он может рассчитывать на грант в размере $12000, а также на один из двух вариантов дополнительной помощи.

Таблица 3. Максимальные доходы заявителей категории 1

|

Величина домохозяйства |

Максимальный доход |

|

1 |

$58900 |

|

2 |

$67300 |

|

3 |

$75700 |

|

4 |

$84100 |

|

5 |

$90850 |

|

6 |

$97600 |

|

7 |

$104300 |

|

8 и более |

$111050 |

Источник: Employer Assisted Housing... (2014).

Вариант 1. Если жилье приобретается на вторичном рынке и его стоимость не превышает $328000, то заявитель может воспользоваться одной из трех опций:

1) получить до $26000 на погашение первоначального взноса и $35000 на ремонт, если работодатель внесет $3000;

2) получить до $32000 на погашение первоначального взноса и $35000 на ремонт, если работодатель внесет $5000;

3) получить до $47000 на погашение первоначального взноса и $35000 на ремонт, если работодатель внесет $10000.

Вариант 2 возможен в случае приобретения нового жилья, стоимость которого не превышает $388000. Здесь также возможны три опции, структурно аналогичные приведенным выше.

Семейные доходы заявителей категории 2 не должны превышать 120%, а категории 3 – 130% от медианного с учетом его зависимости от размера домохозяйства. Виды помощи и правила ее получения аналогичны описанным для первой категории.

Отметим еще одно обстоятельство. Некоторые программы не требуют возврата кредита, если с момента приобретения жилья прошло 5 лет, и дом за это время не был продан или рефинансирован. Иное правило действует в The New York State AHC Note and Mortgage. Здесь требуется полный возврат кредита, если заявитель прожил в доме менее 5 лет. Если было прожито от 5 до 10 лет, то необходимо вернуть фонду сумму задолженности за вычетом 20% за каждый год после пятого. Если же в течение 10 лет дом не был продан или рефинансирован, то заем трансформируется в безвозмездный.

Литература

Chattanooga Neighborhood Enterprise (CNE). http://www.cneinc.org

Examples of State and Local Housing Assistance Programs // National Association of Realtors http://www.realtor.org/;

Goetschel M. (2014) // An Analysis of Employer-Assisted Housing Programs for the City of Pittsburgh. http://www.academia.edu/7671523/An_Analysis_of_Employer-Assisted_Housing_Programs_for_the_City_of_Pittsburgh

Hoereth Joseph K, Dwan Packnett, and David C. Perry (2007). University Employer-Assisted Housing: Models of University-Community Partnerships. Working Paper.Lincoln Institute of Land Policy and the Great Cities Institute (GCI) at University of Illinois at Chicago.

Lubell Jeffrey (2014) Employers Should Help Employees Afford Housing // NY Times http://www.nytimes.com/roomfordebate/2014/02/24/alternative-forms-of-compensation/employers-should-help-employees-afford-housing.

Making Home Buying a Reality (2012) // The University of Chicago http://rp.uchicago.edu/pdf/2012 EAH Program Brochure.pdf.

Pill M. (2000). Employer-Assisted Housing: Competitiveness Through Partnership. Joint Center for Housing Studies of Harvard University. Washington, D.C.;

Shapiro Ann et al. (2007). Understanding Employer-Assisted Mortgage Programs:A Primer for National Banks. Insights. US Department of the Treasury;

Snyderman R. (2005).Making the Case for Employer-Assisted Housing. National Housing;

Suffolk County Edition Program Guidelines Employer Assisted Housing Program (EAHP/HELP) (2014). // Community Development Office County of Suffolk.

Employer Assisted Housing Program (EAHP/HELP). Suffolk County Edition. Program Guidelines (2014). // Hauppauge, N.Y.:Suffolk County Community Development Office.

Интернет-сервис недвижимости для покупателей жилья, продавцов, арендаторов и профессионалов // http://www.trulia.com/.

Официальный сайт сайт Housing Counseling Services, Inc. // http://housingetc.org/.

Официальный сайт NeighborWorks // http://www.neighborworks.org/.

Официальный сайт сайт LIHP (Long Island Housing Partnership) // http://www.lihp.org/.

Официальный сайт сайт CNE (Chattanooga Neighborhood Enterprise) // http://www.cneinc.org/.

Официальный сайт сайт CHPSB (Coastal Housing Partnership of Santa Barbara) http://www.coastalhousing.org/.

Официальный сайт Департамента ЖКХ и развития округа Колумбия // http://dhcd.dc.gov/service/home-purchase-assistance-program, http://dhcd.dc.gov/service/employer-assisted-housing-program-eahp.

Официальный сайт сайт HTSV (Housing Trust of Silicon Valley) // http://www.housingtrustsv.org/index.php.

Официальный сайт корпоративной жилищной программы компании Nunastar // http://www.nunastar.com/corporate-housing-program

Официальный сайт сайт GROH (Government Regional Officers’ Housing) // http://www.housing.wa.gov.au/housingoptions/rentaloptions/Pages/default.aspx

Официальный сайт сайт CMHC (Canada Mortgage and Housing Corporation) // https://www.cmhc-schl.gc.ca/en/co/prfinas/index.cfm

Официальный сайт сайт OMHM (The Office municipal d'habitation de Montréal)// http://www.omhm.qc.ca/en/rent-supplement-program-psl

VII. Западный опыт корпоративных жилищных программ: университеты США

Проблема доступного жилья для работников университета тесно связана с взаимоотношениями между университетом и окружающим сообществом (см. Perry, Wiewel, 2005). Исследования показывают, что университеты, которые пытались отгородиться от сообщества, впоследствии сталкивались с трудностями. Студенты и преподаватели не хотели селиться в опасных районах, жить далеко от университета или в неблагоприятных условиях. Поэтому университеты очень заинтересованы в развитии окружающей их среды, а именно, в постройке новых домов, улучшении обучения в местных школах, усилении полиции, а в некоторых случаях и в обслуживании местных жителей и сотрудников университета коммунальными службами. Одним из инструментов для достижения этих целей являются программы помощи работникам в приобретении жилья (EAH - Employer Assisted Housing).

Как и корпорации, университеты стремятся снизить стоимость жилья для своих сотрудников. Они стараются также обеспечить стабильность и безопасность кампуса и ближайших к университету районов. В зависимости от того, какая из этих задач рассматривается как наиболее важная, выбирается соответствующая программа EAH.

Мотивы и типы программ

В статье Hoereth, Packnett, Perry (2007) выделяются четыре основных мотива, которыми руководствуется университет, выбирая программу EAH (см. также раздел II). Главными из них являются привлечение персонала (recruitment) и удержание персонала (retention). Университет должен использовать любую возможность для привлечения и удержания талантливых сотрудников в условиях конкуренции между университетами и высокой стоимости жилья.

Двумя другими мотивами являются оживление окрестного района (revitalization) и укрепление связей университетского и регионального сообщества (community relations). Университет, предлагая качественное жилье и привлекая новых постоянных домовладельцев, способствует улучшению инфраструктуры, привлекательности района и укреплению связей внутри сообщества.

Различные мотивации приводят к разным типам программ EAH. Программы различаются как по организации, так и по предлагаемым продуктам. Имеются различия и в том, какую роль берет на себя университет. Следует выделить четыре типа программ в зависимости от роли в них университета:

(1) финансовая поддержка (financial partner)

(2) информационная поддержка (service provider)

(3) посредничество (connector/facilitator)

(4) функции девелопера (developer)

Довольно редко роль университета ограничивается одним из пунктов (1)-(4); как правило, он берет на себя несколько ролей.

Финансовая поддержка.

В этом случае университет напрямую оказывает финансовую помощь работникам, снижая стоимость дома при помощи фиксированных или пропорциональных платежей. К примеру, помощь может выражаться в снижении процентной ставки займа, предоставлении второго ипотечного займа, и.т.п. В основном данный тип программы используется для покупки дома, редко – для аренды. С точки зрения аренды, университет может оплатить залог или покрыть издержки переезда. Данный тип программ соответствует пунктам 2-7 из классификации, приведённой разделе III.

Во многих случаях университет сотрудничает с финансовыми компаниями, которые контролируют процесс заимствования. Это избавляет университет от проблемы выбора параметров займа и снижает риски по его обслуживанию. В Америке в качестве партнера часто выступает компания Fannie Mae.

Приведем примеры университетских программ с разными типами поддержки.

(1) Финансовая поддержка

Yale University Homebuyer Program, New Haven, Connecticut

Цель: оживление окрестного района

Программа. Университет предоставляет сотрудникам ежегодный грант в размере $2,000 в течение 10 лет и дополнительный грант в размере $4,000 для совершения сделки по приобретению жилья или на ремонт дома в одном из шести соседних с университетом районах. Университет взаимодействует с городскими и некоммерческими организациями для проведения обучающих курсов для покупателей жилья, а также для проведения специальных ярмарок (neighborhood housing fairs), где посетителей знакомят с возможностями и условиями приобретения жилья в регионе. Работники могут также использовать городские и региональные программы поддержки покупателей жилья (подробнее см. DiPetta et al., 2001).

University of Pennsylvania Mortgage-Guarantee Program, West Philadelphia, Pennsylvania

Цель: помочь работникам интегрироваться в окрестные районы.

Программа. Университет предоставляет гарантию ипотеки преподавателям и сотрудникам. Условия для вступления в программу: минимум три года работы, дом не далее, чем в 25 кварталах от кампуса (см. DiPetta et al., 2001).

Университеты используют разнообразные типы финансовой поддержки. Вот примеры.

- Гарвард – возврат средств, сниженные ставки по займам.

- Университет Майами – невозвратный заем до 10.000 долларов.

- Тулейнский университет – невозвратный заем до 2% от стоимости.

- Университет Калифорнии – долгосрочные кредиты, повышенное отношение суммы кредита к стоимости залога, второй ипотечный заем, дифференциация пособия на жилье для различных категорий работников.

- Университет Пенсильвании –гарантии по займу.

- Йельский университет –помощь в выплатах по займу.

(2) Информационная поддержка

Как правило, использование данной услуги обязательно для получения финансовой поддержки. Обычно она включает в себя обучающие программы для покупателей жилья, консультации по получению и обслуживанию кредита, помощь в составлении заявки на льготный кредит и в поиске подходящего жилья. Данный тип программ соответствует пункту 1 из классификации, приведённой в разделе III.

Обычно университеты используют компании, которые оказывают аналогичные услуги для населения. При этом университет оплачивает курсы своим сотрудникам, а также может предоставлять помещения для проведения курсов и консультаций. Нередко эти курсы доступны также для всего населения, проживающего в данном районе. Это может играть важную роль в интегрировании университета в жилую среду вокруг него. Такой тип программ используют университеты Ниагары, Сент-Луиса, Кентукки.

(3) Посредничество

В этом типе программ университет выступает в роли посредника, связывая сотрудника с обслуживающим или финансовым партнером, уже существующим на рынке. Университет может включать сотрудников в городскую программу ипотеки или социальную службу помощи в выборе дома для покупки. Например, Чикагский университет помогает своим сотрудникам включиться в программы штата и города по покупке домов, Western Reserve University подключает участников к широкому спектру городских программ.

(4) Функции девелопера

Эти программы соответствуют пункту 8 из классификации, приведённой в разделе III. В данном случае университет сам организует строительство домов с тем, чтобы продать их своим сотрудникам, нередко, на льготных условиях. Таким образом, программы этого типа сочетаются с программами финансовой или информационной поддержки.

Несмотря на свою привлекательность, данный тип программ реализуется достаточно редко из-за возникающих трудностей. Прежде всего, университет должен располагать землёй для строительства, что подчас затруднительно. Многие университеты окружены жилыми районами, и не имеют возможности строить дома. Другой проблемой являются сложности, связанные с организацией строительства, включая его планирование, согласование с окружающим сообществом и т.п. Еще одним барьером является цена строительства. В краткосрочной перспективе университету дешевле осуществить финансовую поддержку при покупке уже построенного дома, чем инвестировать деньги в строительство.

Данный тип программы используется, например, Говардским университетом и Университетом Миннесоты.

Поскольку большинство университетских программ EAH являются гибридными, полезно остановиться на нескольких характерных примерах.

Программа Case Western Reserve University.

Университет расположен в Кливленде, Огайо. Падение производства в городе в 70-90-х годах привели к существенному сокращению численности населения и уровня жизни. В результате университет оказался окруженным районами с очень разными доходами - от верхушки среднего класса до бедных районов, в которых преобладает афроамериканское население. На протяжении 80-х и 90-х годов университет проводил агрессивную политику по перестройке кампуса и окружающей территории.

Программа EAH была введена в 2003-м году. Ее можно охарактеризовать как смесь финансовой модели и модели посредника. Стратегия университета заключается в том, чтобы и университет, и окружающее сообщество выиграли от ее внедрения. Основные цели программы можно охарактеризовать следующим образом:

(1) укрепить связи города и окружающих районов;

(2) сделать окружающие районы более привлекательными для людей, живущих там;

(3) поощрять преподавателей и сотрудников жить в ближайших к университету районах;

(4) привлечь соответствующие организации для реконструкции окрестностей.

В первую очередь университет изучил существующие типы программ EAH, определил список заинтересованных финансовых партнеров для сотрудничества, исследовал необходимый набор финансовых продуктов и сервисов для потенциальных домовладельцев.

Семь компаний, работающих в данных округе, были привлечены университетом для обсуждения программы EAH. Это были корпорации застройщиков и фирмы, предоставляющие поддержку домовладельцам. В результате все эти компании так или иначе участвовали в программе EAH, две из них стали ключевыми партнерами.

Перейдём к описанию самой программы. Для участия в ней на работники должны быть заняты в университете полный рабочий день и хорошо зарекомендовать себя. Они обязаны купить дом для своего собственного проживания.

Участники, приобретающие жилье в первый раз, обязаны посетить курсы по финансовому планированию или получить консультацию у официального партнера программы. Дом необходимо приобрести на территории Кливленда, при этом поощряются участники, купившие дом в непосредственной близости от университета.

Программа поддержки участников является двухуровневой. Во-первых, предоставляется скидка в 10.000 долларов для покупающих дом в Кливленде (15000 долларов для тех, кто покупает дом в ближайшем к университету районе). Эти средства выплачиваются в течении 6 лет: 5.000 (7.500, соответственно) выплачиваются в первый год, по 1.000 (1.500 долларов) - со 2-го по 6-й годы.

Вдобавок к указанным выплатам сотрудникам университета, принимающим участие в программе EAH, также может быть доступна специальная финансовая программа для жителей Кливленда. Эта программа предлагает жителям, зарабатывающим меньше 60% от среднего заработка в городе, кредит по пониженной процентной ставке. Они обязаны купить свободный в настоящее время дом на вторичным рынке и использовать сэкономленные на кредите средства для его ремонта. Предусмотрены и другие варианты поддержки: отмена налогов на жилье в течение 15 лет для ремонта или предоставление средств для сохранения исторического облика здания.

Через год после запуска этой программы в ней принял участие 81 сотрудник университета. Из них 61 человек к этому моменту купили дом или получили заём на ремонт дома, 17 домов были куплены непосредственно рядом с кампусом, 39 – в ближайших районах.

Программа Чикагского университета (Chicago University).

Программа была создана в 2003-м году Университетом Чикаго совместно с некоммерческой организацией жилищных услуг Neighborhood Housing Services of Chicago (NHS). Цель программы состояла в том, чтобы обеспечить квалифицированных сотрудников жильем и поощрить их проживание непосредственно в районе университета (Hyde Park) и близлежащих районах. Ее можно отнести к типу информационной поддержки.

Организация NHS занимается консультированиям домовладельцев, финансовой помощью для покупателей, приобретающих дом в первый раз, выдачей займов для покупки домов, требующих ремонта.

Программа сконцентрирована на консультациях и помощи в покупке домов в Hyde Park и соседних районах. Она включает в себя невозвратный кредит в размере 7.500 долл. на поиск и покупку жилья, курсы для будущих домовладельцев и персональные консультации, а также поиск местных риэлторов.

Условия для вступления в программу включают ограничения на годовой семейный доход (72.000 долл. для одного человека, 90.000 долл. для двух, 105.000 долл. для трёх и более). Дом должен располагаться на территории Hyde Park или в соседних районах. При этом невозвратный заём доступен, если стоимость дома не превышает 370.000 долл. для Hyde Park и 211.000 долл. для соседних районов.

Участие в программе включает в себя несколько последовательных шагов. Участник обязан провести консультацию с агентом NHS, который оценивает его кредитоспособность. Затем необходимо пройти специальный курс для домовладельцев, состоящий из 4-х занятий. Далее совместно с агентом NHS осуществляется составление кредитной заявки и поиск дома. В момент покупки участнику выдается невозвратный кредит сроком на пять лет. (Несколько иной, более поздний вариант программы описан в Perry, Wiewel, 2005).

Программа Ховардского университета (Howard University).

К середине 1990-х годов в районе LeDroit Park, находящимся рядом с территорией университета, сложилась неприятная ситуация. Университету принадлежало 45 домов, которые нуждались в серьезном ремонте. Дома представляли историческую ценность, поэтому ремонт стоил достаточно дорого. С другой стороны, сам район к этому моменту времени стал неблагополучным - бедным и с высоким уровнем преступности.

При этом университету необходимо было предоставить жилье для своих сотрудников.

Решением этой проблемы стала программа EAH, созданная в 1996 году. Была выбрана гибридная модель девелопера, финансовой поддержки и партнерства. Партнером программы стала компания Fannie Mae, которая проводила экспертизу застройки, предлагала курсы по финансовому планированию и курсы для покупателей домов. Совместно с ней университет восстановил 28 домов, и построил еще 17 в том же стиле XIX века, в котором был построен окружающий район. Fannie Mae выступила в роли спонсора. В результате, университет начал продавать дома по средней цене 150.000 долл. При этом участникам программы предлагалась залоговая финансовая помощь как от Fannie Mae, так и от университета.

Изначально дома предлагались сотрудникам университета, которые по задумке создателей программы должны были стремиться к покупке жилья вблизи университета. Однако сотрудники не хотели быть первыми жителями среднего класса в бедном, неблагополучном районе. В результате университет расширил круг допустимых участников и предложил принять участие в программе не только работникам университета, но и учителям, пожарным, офицерам полиции, а также пожилым жителям, проживающим в городе достаточно давно.

Университету в сотрудничестве с Fannie Mae пришлось постараться, чтобы набрать критическую массу жителей для запуска программы. Из-за нестандартной обстановки в районе организаторам пришлось первые несколько домов пришлось продать по более низкой цене, чтобы привлечь покупателей. Тем не менее, программа дала положительный результат: с момента окончания программы в 2001-м году средняя стоимость домов, принадлежащих университету, к январю 2004-го года выросла приблизительно в 2,5 раза: от 150.000 долл. до 360.000 долл.

Литература

DiPetta, A., E. Flanagan, M. Harner, M. Schubert, and A. Tresher (2001). Winning Strategies: Best Practices in the Work of Home-Ownership Program. // Washington, D.C.: Neighborhood Reinvestment Corporation // http://content.knowledgeplex.org/kp2/img/cache/sem/39682.pdf

Hoereth, Joseph K. , Dwan Packnett, and David C. Perry (2007). University Employer-Assisted Housing: Models of University-Community Partnerships. //Lincoln Institute of Land Policy and the Great Cities Institute (GCI) at University of Illinois at Chicago // http://www.lincolninst.edu/pubs/1250_University-Employer-Assisted-Housing

Perry, David C. and Wim Wiewel (eds). (2005). The University as Urban Developer: Case Studies and Analysis. // M.E. Sharpe Publishers.

VIII. Российские корпоративные жилищные программы

VIII.A. Жилищные программы РЖД

Современная жилищная политика РЖД стала формироваться с момента образования ОАО «РЖД» в 2003 г. и введением в 2005 г. нового жилищного кодекса РФ. При этом часть жилищного фонда, унаследованного от МПС РФ (в основном, общежития), передавалась в муниципальную собственность, а на базе оставшегося, приобретенного и вновь строящегося жилья создан специализированный жилищный фонд компании – ЖФК. Использование такого фонда – особенность жилищной политики компании, отличающая ее от других корпораций, таких как Газпром и Норильский Никель. В Газпроме корпоративное жилье формировалось в виде вахтовых поселков, а в Норильском Никеле компактно сосредоточено в населенных пунктах, которые строились для обслуживания производства. В последнее время это жилье передается на баланс муниципалитетов. Особенности жилищной политики РЖД связаны со спецификой производственной деятельности компании, которая, во-первых, распространяется по всей территории РФ, включая малонаселенные места, а, во-вторых, имеет «сетевой» характер, предполагающий оперативное перемещение персонала. Эти особенности предопределяют необходимость ЖФК в зоне функционирования всей системы РЖД.

Основной целью жилищной политики является обеспечение производственно-технологического процесса перевозок и, в частности, привлечение квалифицированных кадров. Жилищная политика РЖД включает

- предоставление жилья из ЖФК;

- корпоративную поддержку работников при приобретении жилья в рамках жилищной ипотечной программы, а также за счет предоставления безвозмездных субсидий на часть стоимости приобретенного жилого помещения;

- реализацию молодежной целевой программы «Молодежь холдинга «Российские железные дороги» (2011-2015 гг.)».

1. Предоставление жилья из ЖФК

Правом на получение жилья из данного фонда на период работы в РЖД обладают работники, которым в связи с характером трудовой деятельности необходимо проживать вблизи от места работы, а также приглашенные или перемещенные в рамках ротации кадров руководители и специалисты ОАО «РЖД».

Жилые помещения ЖФК в первоочередном порядке предоставляются сотрудникам, работающим на удаленных железнодорожных станциях, перегонах и переездах, а также на значительном удалении от муниципальных образований. Перечень основных профессий и должностей работников РЖД, которые могут проживать в жилых помещениях ЖФК, включает более 100 профессий и должностей службы путевого, локомотивного, вагонного хозяйства, а также служб сигнализации, блокировки и связи.

Предоставление жилых помещений ЖФК не является основанием для исключения работника из списков очередников на предоставление корпоративной поддержки для улучшения жилищных условий. Работники, проживающие в жилых помещениях ЖФК, имеют право встать на учет для предоставления корпоративной поддержки при приобретении (строительстве) жилых помещений.

Работник, чья профессия или должность включена в перечень, также может самостоятельно заключать договор найма жилого помещения, не являющегося собственностью ОАО "РЖД".

Работники РЖД проживают в жилых помещениях ЖФК по договорам найма на период трудовых отношений. Жилое помещение ЖФК не может отчуждаться нанимателем в собственность, однако после его исключения из ЖФК может быть продано работнику при следующих условиях:

- стаж работы в ОАО "РЖД" или организациях федерального железнодорожного транспорта, имущество которых внесено в уставный капитал ОАО «РЖД», составляет не менее 10 лет;

- проживание в данном жилом помещении составляет не менее 10 лет;

- работник состоит на учете для получения корпоративной поддержки в порядке, установленном нормативными документами ОАО «РЖД».

2. Корпоративная поддержка работников

2. 1. Ипотечная программа РЖД

Корпоративная поддержка работников РЖД предоставляется в различных формах посредством правовых, финансовых и организационных механизмов. Основные принципы такой поддержки изложены в Концепции жилищной политики ОАО «РЖД» на 2005-2007 годы и на период до 2015 года. В числе этих принципов дифференциация корпоративной поддержки для различных категорий работников; использование финансовых средств РЖД и собственных средств работников; коллективное финансирование приобретения (строительства) жилья, реализуемое в рамках потребительского кооператива путем построения и использования целевых накопительных схем и предоставления жилищных займов; мотивация работников к длительному сроку работы в РЖД. Реализация этих принципов осуществляется различными способами, включая сочетание корпоративной поддержки с инвестиционно-строительной деятельностью, адаптацию корпоративной поддержки к условиям предоставления кредитов банками, взаимодействие с органами государственной власти и территориального управления.

Формы предоставления корпоративной поддержки работникам РЖД, приобретающим (строящим) жилье в собственность, включают:

- субсидирование работникам ОАО «РЖД» части затрат на уплату начисленных процентов по кредитам (займам), полученным для приобретения (строительства) жилых помещений в собственность, а также при покупке работниками ОАО «РЖД» жилых помещений в кредит с рассрочкой платежа и залогом недвижимости (ипотекой);

- предоставление безвозмездных субсидий на часть стоимости жилого помещения, приобретаемого (строящегося) на условиях ипотеки;

- предоставление целевых займов на уплату части стоимости приобретаемого (строящегося) жилого помещения;

- продажу жилых помещений ЗАО «Желдорипотека» и НО «Фонд Жилсоципотека» работникам ОАО «РЖД» в кредит с рассрочкой платежа и залогом недвижимости (ипотекой), а также предоставление им целевых займов на приобретение (строительство) жилых помещений в собственность в соответствии с нормативными документами ОАО «РЖД»;

- предоставление работникам ОАО «РЖД» возможности участвовать в долевом финансировании (инвестировании) строительства многоквартирных жилых домов, инвесторами-застройщиками которых являются ОАО «РЖД», ЗАО «Желдорипотека» и НО «Фонд Жилсоципотека», иные юридические лица, привлекающиеся к реализации конкретного инвестиционного проекта в качестве соинвесторов, финансирующих инвестиционный проект в объеме, пропорциональном той части площади жилых помещений, которую соинвестор хотел бы получить в собственность. (Концепция жилищной политики . . , 2005).

Жилищная ипотечная программа реализуется в ОАО "РЖД" при кооперации потенциалов трех отраслей:

- строительной (строительные и проектные организации ОАО "РЖД");

- финансовой (ОАО «ЖАСО», ЗАО ВТБ24);

- ипотечной (ЗАО «Желдорипотека»).

Инвестиционно-строительная компания ЗАО «Желдорипотека» создана в 2001 г. как дочерняя структура ОАО «РЖД» для решения жилищных проблем работников компании. Она осуществляет строительство жилой и коммерческой недвижимости, ее реализацию и юридическое сопровождение сделок. Филиалы и обособленные подразделения этой компании расположены в 16 крупнейших городах России. «Желдорипотека» ежегодно разрабатывает план жилищного строительства и продажи жилых помещений работникам ОАО «РЖД».

Согласно правилам РЖД корпоративная поддержка может быть предоставлена работнику, стоящему в очереди на улучшение жилищных условий, имеющему непрерывный стаж работы не менее трех лет и не получавшему ранее от компании беспроцентных и льготных кредитов или ссуд. С 1 января 2011 г. на учет ставятся работники РЖД, профессии и должности которых включены в перечень дефицитных и востребованных профессий, а также молодые специалисты и работники в населенных пунктах с дефицитом трудовых ресурсов (зоне БАМа, северных регионах железных дорог и др.). Снятие с учета на поддержку может осуществляться по разным причинам, включая увольнение из РЖД, получение финансовой помощи от органов государственной власти или местного самоуправления, отказа в течение одного года от приобретения жилья по причине неплатежеспособности. (Правила предоставления . ., 2005).

С 2006 г. в РЖД введена ипотечная субсидия, компенсирующая часть затрат на уплату начисленных процентов по ипотечным кредитам. Порядок предоставления ипотечной субсидии определяется Регламентом взаимодействия сторон, участвующих в программе ипотечного субсидирования работников ОАО "РЖД", а также Положением о субсидировании работникам РЖД части затрат на уплату процентов по договорам ипотечного кредита. Ипотечная субсидия предоставляется работникам РЖД, состоящим на учете для предоставления корпоративной поддержки и заключившим договор ипотечного кредита с уполномоченным банком. Расчетная сумма, на которую предоставляется ипотечная субсидия, рассчитывается на основе двух показателей – норматива площади жилья и стоимости одного квадратного метра общей площади жилого помещения. Норматив площади жилья составляет:

- для одиноко проживающего работника – 33 кв.м.;

- для семьи работника, состоящей из двух человек, - 42 кв.м.,

- для семьи работника, состоящей из трех и более человек, - 18 кв. м. на каждого члена семьи.

Стоимость одного квадратного метра общей площади жилья определяется путем умножения средней рыночной стоимости одного квадратного метра общей площади жилья в субъекте РФ, ежеквартально утверждаемой Минрегионом России, на корректирующий коэффициент 1,3. Кроме того, может быть установлен дополнительный корректирующий коэффициент по тем населенным пунктам, где рыночная стоимость одного квадратного метра общей площади жилья с учетом корректирующего коэффициента превышает на 20 и более процентов стоимость одного квадратного метра Минрегиона России. Расчетная сумма не может превышать сумму ипотечного кредита, минимальный размер расчетной суммы не ограничен. Максимальный срок ипотечного кредита составляет 180 месяцев.

Ставка ипотечной субсидии по субсидируемым ипотечным кредитам, выдаваемым работникам ОАО «РЖД», в том числе имеющим статус молодого специалиста, а также имевшим этот статус до достижения ими возраста 30 лет, и работникам ОАО «РЖД» - кандидатам наук в возрасте до 30 лет, устанавливается ежегодно Центральной жилищной комиссией ОАО «РЖД» и может пересматриваться в течение календарного года с учетом следующих условий:

а) ставка ипотечной субсидии по действующему ипотечному кредиту может быть снижена ОАО «РЖД» при условии снижения ставки рефинансирования Банка России, действующей на момент выдачи ипотечного кредита, на три процента с момента последнего снижения ставки субсидирования ОАО «РЖД» по действующим ипотечным кредитам;

б) ставка ипотечной субсидии по вновь выдаваемым ипотечным кредитам может быть снижена ОАО «РЖД» при условии снижения ставки рефинансирования Банка России не менее чем на один процент с момента последнего снижения ставки субсидирования ОАО «РЖД» по вновь выдаваемым ипотечным кредитам;

в) ставка ипотечного субсидирования по вновь выдаваемым ипотечным кредитам может быть увеличена при условии, если эта ставка составляет менее половины ставки рефинансирования Банка России. (Положение о субсидировании…,2005).

Так, например, в 2009 г. размер ставки на субсидии в виде компенсации составил 12% годовых при величине ставки по кредиту в 14% годовых. Это означает, что сотрудник РЖД выплачивает только 2% годовых, а для молодых специалистов субсидия полностью покрывает ставку. (Ипотека РЖД…, 2009).

Ипотечная субсидия не предоставляется:

- если у работника имеется задолженность по погашению основного долга и уплате начисленных процентов по договору ипотечного кредита,

- для возмещения процентов, начисленных или уплаченных по просроченной задолженности по договору ипотечного кредита,

- работнику, прекратившему трудовые отношения с ОАО «РЖД». (Положение о субсидировании. ., 2005).

Кроме того, для работников РЖД существуют льготные программы ипотечного кредитования, реализуемые ОАО «ТрансКредитБанк».

ОАО «ТрансКредитБанк» был зарегистрирован в 1992 г. Его первоначальные учредители - крупные промышленные предприятия топливно-энергетического и металлургического комплексов. В 1999 г. основными акционерами банка стали структуры Министерства путей сообщения России. С ноября 2013 г. банк входит в систему Банка ВТБ.

В настоящее время ТрансКредитБанк - стратегический партнер ОАО «РЖД». Клиентами банка являются 17 железных дорог России, имеющие статус филиалов ОАО «РЖД», и большая часть отечественных предприятий и организаций железнодорожного транспорта.

ТрансКредитБанк предлагает работникам РЖД несколько программ ипотеки как на первичном, так и на вторичном рынке недвижимости. Условия программ представлены в приложении 1 (сайт: Нужен кредит.ru).

Ставки по ипотечному кредитованию ТрансКредитБанка меняются незначительно. По данным некоторых источников в 2009 г. они составляли для работников РЖД 12% годовых, а для молодых специалистов РЖД – 10,5%; в 2010 г. для работников РЖД они колебались в пределах 12,5%-13,5%; а в 2013 г. – 10,5%-12%. (ТрансКредитБанк…,2009, 2010, 2013).

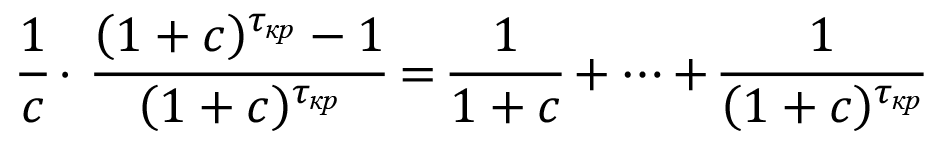

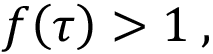

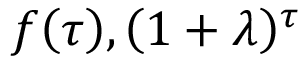

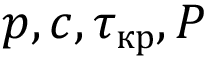

2.2. Безвозмездные субсидии на приобретение жилья