Введение

В настоящее время человечество находится на очередном технологическом витке, который принято называть постиндустриальным укладом. Однако данный тип экономики предполагает принципиальное перевооружение не только обрабатывающих, но и добывающих отраслей. Судя по всему, различия между отраслями по глубине переработки, уровню автоматизации производства и квалификации труда будут только увеличиваться. Нынешние инструменты налогового регулирования будут по-прежнему использоваться, однако не исключено, что они станут более дифференцированными по отраслям.

Для понимания перспектив налогового регулирования следует рассмотреть, насколько чувствительны разные отрасли промышленности к налоговому бремени в настоящее время. Основная гипотеза состоит в том, что чем более глубокий уровень обработки и, соответственно, чем выше уровень технологичности и сложности производства, тем более чувствительна отрасль к налоговым изъятиям; добывающие производства, основанные на эксплуатации природных ресурсов и рентных доходах, гораздо меньше зависят от налогового бремени. В связи с этим цель исследования состоит в моделировании производственной активности разных отраслей российской экономики с учетом налогового фактора. Для этого будут построены эконометрические зависимости темпов роста производства разных сегментов российской экономики от налогового бремени для первых двух десятилетий XXI века.

Налоговая нагрузка и рост производства: обзор литературы

Принято считать, что потенциал экономического роста стран во многом определяется финансовыми ресурсами, имеющимися в распоряжении правительств [1]. Их основным источником, как правило, выступают налоги, пополняющие доходную часть бюджета, увеличение которой может содействовать росту государственных расходов и, как следствие, повышению благосостояния общества и стимулированию экономического роста.

Однако влияние налогов на экономическую активность не всегда однозначно. Одни исследователи доказывают их положительное воздействие [2, 3], в то время как другие получают отрицательную зависимость между увеличением налоговой нагрузки и экономическим ростом [4]. Это неудивительно, поскольку налоги могут оказывать два противоположных эффекта. С одной стороны, стимулировать экономическую активность за счет роста государственных расходов и инвестиций, с другой – способствовать её снижению вследствие чрезмерного увеличения налогового бремени.

Изначально идея существования некоего уровня налоговой нагрузки, за пределами которого происходит спад экономической активности, возникла в США в виде концепции кривой Лаффера. Термин ввел в оборот американский экономист и журналист Джуд Ванниски (Jude Wanniski), написавший статью с одноименным названием, в которой утверждал, что во время ужина в ресторане в 1974 году стал свидетелем того, как Артур Лаффер (Arthur Laffer) на салфетке продемонстрировал зависимость между налоговыми поступлениями и налоговыми ставками [5]. Позже данная теоретическая конструкция неоднократно была описана в работах самого Лаффера [6, 7, 8].

В дальнейшем исследованию концепции Лаффера было посвящено немало как зарубежных, так и отечественных работ. Одной из первых работ, в которой с помощью кривой Лаффера была определена налоговая ставка, максимизирующая государственные доходы, стало исследование [9], после чего данный инструментарий неоднократно использовался для оценки влияния налоговой нагрузки как на доходы бюджета, так и на экономический рост, а также проводилась апробация его применимости в других аспектах, например, при анализе долговых задолженностей стран [10] или в условиях посткоммунистической трансформации экономики [11]. С помощью кривой Лаффера оптимальная предельная налоговая ставка на трудовые доходы для «представительского» класса в Швеции была определена на уровне 70%. При этом расчеты показали, что ее увеличение с 50% в 1959 году до 80% к началу 80-х годов прошлого века на 75% объясняет снижение темпов роста ВВП в стране [12]. В то же время средняя эффективная налоговая ставка, максимизирующая объем производства, для Швеции составила 54–62% от национального дохода [13]. Для Нидерландов максимальная ставка налога на прибыль в 1985 году составила 70%, в то время как ее фактическое значение находилось практически на пределе – на уровне 67% [14]. Оптимальная предельная налоговая ставка, максимизирующая налоговые доходы, для 12 стран ОЭСР в 1996 году колебалась в пределах 53–60% от ВВП [15]. В работе [16] была обнаружена достаточно плоская кривая Лаффера для всех налогов на капитал в США и рассчитано возможное увеличение налоговых доходов на 0,3–1,2% после отмены налога на прирост капитала. Кривые Лаффера, построенные для США и ЕС–14, показали, что налоговая нагрузка не достигает своего пика и может быть увеличена в США на 30% за счет налогов на труд и на 6% за счет налогов на капитал. По странам ЕС–14 аналогичные показатели составили 8% и 1% соответственно [17]. Налоговая нагрузка в Китае пока также не достигла своего оптимального уровня, который, согласно имеющимся расчетам, составляет 40% от ВВП [18]. Анализ украинской экономики за период 1996–2011 гг. показал, что точка оптимума для экономического роста составила 38,2% [19]. Аналогичные расчеты для российской экономики за период 1989–2000 гг. позволили получить оптимальную налоговую нагрузку на уровне 36,5% [20].

В то же время в ряде работ высказывались критические замечания относительно того, что концепция Лаффера далеко не всегда подтверждается эмпирически [21; 22], что не все свойства кривой Лаффера могут выполняться в простой модели общего равновесия [23] и полученные результаты могут быть уязвимы при эластичном предложении рабочей силы [24]. Одновременно выражалось сомнение и в самом существовании оптимальной налоговой ставки, и в возможности ее расчета [25]. В противовес этой скептической позиции концепция Лаффера получила существенное развитие у экономистов русской, украинской и грузинской школ: Ю. Ананиашвили, Е. Балацкого, Б. Букача, В. Вишневского, А. Гусева, М. Какаулиной, Г. Лоладзе, С. Лондаря, И. Майбурова, Т. Меркуловой, С. Мовшовича, В. Папавы, А. Соколовской, Л. Соколовского, С. Чугунова и др. Например, именно в российской практике были введены в обиход понятия точек Лаффера 1–го и 2–го рода с соответствующими им производственной и фискальной кривыми [20, 26]. Такая модификация концепции Лаффера, предполагающая два уровня анализа и две соответствующие зависимости, позволила сформулировать понятия «зоны фискальных противоречий», основной и дополнительной «налоговой ловушки» [27]. Грузинские и украинские экономисты внесли существенный вклад в разработку методологии вычисления точек Лаффера [28, 29], анализ влияния налогового бремени на технологию производства, объем использования ресурсов [30] и совокупный спрос [31], а также в изучение и совершенствование методологических и методических подходов к расчету эффективных ставок налогообложения [32].

Кроме того, было продемонстрировано, что графическая визуализация производственной и фискальной кривой может изменяться в зависимости от различных начальных допущений [33], учитываемых в анализе факторов (например, таких, как теневая экономика [34], предпочтения индивидуумов [35], механизмы расходования ресурсов для обеспечения сбалансированности бюджета [36], макроэкономическое положение страны [37], налоговая «миграция» [38]), а также выбора конкретного налога [39; 40]. В работе [29] сделана попытка лафферо–кейнсианского синтеза теории налогообложения, которая пока не получила дальнейшего развития.

Несмотря на то, что анализ и оценка влияния налоговой нагрузки на экономический рост достаточно часто является предметом исследования научного сообщества, следует отдавать отчет в том, что полученные оценки, как правило, носят обобщающий характер и не учитывают ни отраслевой, ни региональный аспект, что существенно ограничивает возможности практического использования полученных результатов. Чувствительность отраслей и регионов к налоговой нагрузке может определяться дополнительными факторами и различаться в разы. В связи с этим изучение влияния налоговой нагрузки с учетом отраслевого и регионального аспекта в последние годы приобретает все большее распространение, прежде всего, у российских исследователей.

Так, в работе [41] были рассчитаны критические значения оптимальной налоговой нагрузки в субъектах с различным ресурсным потенциалом, а в исследовании [42] выявлены общие количественные закономерности влияния налоговой нагрузки на экономический рост в регионах, имеющих разную отраслевую специфику, и определены её оптимальные значения в исследуемых регионах. Проведенные расчеты показали, что для российских регионов, специализирующихся в розничной торговле (Московская область), значения «зоны фискальных противоречий» (разница между значениями точек Лаффера 1–го и 2–го рода) существенно выше, чем для регионов со специализацией в сельском хозяйстве (Краснодарский край), горнодобывающей и металлургической промышленности (Свердловская область), научно-промышленном и образовательном секторе (Новосибирская область): 22,1–34,9% против 15,6–21,2%, 17,5–20,5%, 18,9–22,6% соответственно [42].

Исследование влияния налоговой нагрузки на отдельные отрасли российской экономики позволило выявить целый ряд недостатков и сформулировать рекомендации по совершенствованию системы отраслевого налогового регулирования. Так, в работе [43] указывается на различия в отечественной и зарубежной методиках расчета налоговой нагрузки на отрасли, приводящие к занижению реальных показателей фискальной нагрузки в России. В исследовании [44] отмечается неравномерность распределения налоговой нагрузки по отраслям российской экономики и ее завышение в производственном секторе, а также даются рекомендации по формированию эффективных стимулов повышения инновационной активности производственных предприятий, в частности, за счет дифференциации налога на прибыль. В статье [45] анализируется фискальная нагрузка по видам экономической деятельности за 2009–2017 гг., которая определяется как отношение суммы налоговых платежей (за вычетом налога на доходы на физических лиц – НДФЛ) и страховых взносов в различные социальные фонды к чистой добавленной стоимости предприятий по конкретному виду экономической деятельности, а также отмечается, что самая высокая нагрузка приходится на добывающие и обрабатывающие производства и предлагается общий методологический подход к расчету показателя фискальной нагрузки для обеспечения корректности и сопоставимости получаемых результатов.

Данная статья является продолжением исследований в указанном направлении. В ней предпринята попытка усовершенствовать инструментарий оценки чувствительности нескольких отраслей российской экономики к налоговой нагрузке.

Методология исследования

Метод, который будет нами использоваться для построения эконометрических зависимостей, является традиционным и предполагает установление связи между объемом производства и налоговым бременем, под которым понимается доля налоговых изъятий (в консолидированный бюджет) в общем объеме оборота отрасли. В данном случае мы исходим из положения, согласно которому все налоговые изъятия у предприятий являются равноправными и в этом смысле для них безразлично, какие именно налоги растут или падают. Главное – та величина дохода, которая остается у производителя после уплаты всех предусмотренных выплат.

Как отмечалось ранее, подобный анализ получил в научной литературе неофициальное название «лафферового». В рамках данного подхода, как правило, строится нелинейная производственная кривая, зависящая от среднего налогового бремени, и фискальная кривая, представляющая собой зависимость фискальных поступлений от среднего налогового бремени, умноженного на объем производства (налогооблагаемой базы). Указанный подход неоднократно использовался различными исследователями и давал содержательные результаты. Между тем широкого распространения данный метод не получил.

В работе [46] была предпринята попытка пойти в рамках лафферовской идеологии несколько иным путем. Для этого строились эконометрические зависимости между темпами роста производства и средним налоговым бременем. Такая зависимость является динамической, так как левой части уравнения фигурируют темпы роста выпуска в процентах, а в левой части – налоговое бремя в процентах, в отличие от традиционной статической зависимости, в которой в левой части выпуск исчисляется в абсолютных стоимостных величинах, а в правой части труд – в абсолютных натуральных величинах, капитал – в стоимостных абсолютных величинах, а налоговое бремя – в относительных (в процентах). Однако этот, на наш взгляд, перспективный подход не был доведен до необходимой степени строгости и, можно сказать, был весьма грубым, годившимся лишь в качестве первого эксперимента подобных аналитических расчетов. Его недостатки состояли в следующем.

Во–первых, в модели не использовались контрольные переменные, что не позволяло «очистить» динамику производства от общего тренда. Во–вторых, авторами использовалась квадратичная зависимость от налогового бремени, что, строго говоря, некорректно, так как объясняющие переменные не должны быть мультиколлинеарными, тогда как в построенных моделях они были заведомо функционально(!) связаны. В–третьих, при оценивании эконометрической зависимости использовалась процедура принудительного обнуления свободного члена, что ведет к смещению оценок с вытекающими отсюда негативными последствиями для точности и надежности результатов.

В данной работе указанные недостатки будут устранены. Причем своеобразие используемой процедуры будет заключаться в конструировании объясняющей переменной в виде априорного нелинейного агрегата налогового бремени с одним заранее заданным параметром. После этого путем многократных вычислительных экспериментов будут получены значимые эконометрические зависимости за счет изменения величины параметра в налоговом агрегате. Данная процедура позволит, с одной стороны, избежать проблемы мультиколлинеарности объясняющих переменных, а с другой – сохранить исходное допущение о нелинейной связи между выпуском и налоговым бременем.

Полученные таким образом модели позволяют получать параболические или квазипараболические зависимости и проводить лафферовский анализ по определению наиболее значимых – оптимальных и критических – точек налогового бремени, которые могут служить своеобразными регулятивными маркерами при формировании налоговой политики, а также при прогнозировании реакции тех или иных производств на изменение налоговой нагрузки.

Налоговый профиль российской экономики в целом

Для получения общей картины по всей российской экономике построим модель зависимости темпов ВВП от налоговой нагрузки q=T/Y, где Y – объем ВВП в текущих ценах, T – объем налоговых поступлений в бюджет страны в текущих ценах. В данном случае параметр q характеризует налоговое бремя как долю ВВП, изымаемую государством у производителя.

В данном разделе рассматривался временной интервал 1996–2019 гг., а исходные статистические показатели брались из официальных отчетов Росстата и Федеральной налоговой службы (ФНС) (табл. 1); в последующих построениях статистические источники те же, а период изучения иной.

Таблица 1

Исходные данные для построения модели (1) для всей российской экономики

|

Годы |

Индекс |

ВВП |

Налоговые |

Численность занятых в экономике, |

|

1996 |

96,4 |

2007,8 |

473,0 |

62928,0 |

|

1997 |

101,4 |

2342,5 |

594,1 |

60021,0 |

|

1998 |

94,7 |

2629,6 |

564,6 |

58437,0 |

|

1999 |

106,4 |

4823,2 |

1007,5 |

63082,0 |

|

2000 |

110,0 |

7305,6 |

1707,6 |

65070,4 |

|

2001 |

105,1 |

8943,6 |

2345,0 |

65122,9 |

|

2002 |

104,7 |

10830,5 |

3136,8 |

66658,9 |

|

2003 |

107,3 |

13208,2 |

3735,3 |

66339,4 |

|

2004 |

107,2 |

17027,2 |

4942,1 |

67318,6 |

|

2005 |

106,4 |

21609,8 |

4632,6 |

68339,0 |

|

2006 |

108,2 |

26917,2 |

4482,5 |

69168,7 |

|

2007 |

108,5 |

33247,5 |

5149,8 |

70770,3 |

|

2008 |

105,2 |

41276,8 |

6098,5 |

71003,1 |

|

2009 |

92,2 |

38807,2 |

4713,1 |

69410,5 |

|

2010 |

104,5 |

46308,5 |

5876,7 |

69933,7 |

|

2011 |

104,3 |

60114,0 |

7419,9 |

70856,6 |

|

2012 |

104,0 |

68103,4 |

8653,8 |

71545,4 |

|

2013 |

101,8 |

72985,7 |

8598,9 |

71391,5 |

|

2014 |

100,7 |

79030,0 |

9631,6 |

71539,0 |

|

2015 |

98,0 |

83087,4 |

10723,4 |

72323,6 |

|

2016 |

100,2 |

85616,1 |

13287,4 |

72392,6 |

|

2017 |

101,8 |

91843,2 |

16671,5 |

72142,0 |

|

2018 |

102,5 |

104629,6 |

20521,7 |

72354,4 |

|

2019 |

101,3 |

110046,1 |

22503,4 |

71764,5 |

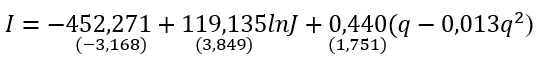

В качестве выходной переменной рассматриваются темпы роста ВВП I, а в качестве контрольной переменной выбран показатель темпа роста занятости в экономике J. Данная переменная позволяет «нейтрализовать» общий тренд расширения/сжатия экономики, а агрегат налогового бремени использовать как инструмент настройки режима регулирования. Как отмечалось, одна из ключевых идей моделирования состоит в построении некоей априорной нелинейной налоговой конструкции, которая в эконометрической зависимости будет выступать как одна переменная. Это позволит, прежде всего, проверить гипотезу о нелинейном характере влияния налоговой нагрузки на динамику производства. Применительно ко всей российской экономике данный налоговый агрегат представляет собой квадратичную функцию вида: W=(q–kq2), где k>0 – коэффициент, величина которого варьируется в ходе построения эконометрической зависимости. Такой подход позволяет проводить множество вычислительных экспериментов с разной величиной k. Итоговая модель на основе данных табл. 1 имеет следующий вид:

(1)

(1)

N=24; R2=0,46; DW=1,88; E=2,61%,

где N – число наблюдений; R2 – коэффициент детерминации; DW – коэффициент Дарбина–Уотсона; E – средняя ошибка аппроксимации (в процентах); в круглых скобках под коэффициентами регрессии указаны значения t–статистики. Построенная модель проходит основные статистические тесты и обладает высокой точностью аппроксимации; налоговый агрегат значим на уровне 10%.

Таким образом, темпы экономического роста образуют параболическую зависимость от налоговой нагрузки, что подтверждает классическую гипотезу о нелинейном характере влияния налогов на производственную активность.

Если в качестве lnJ принять среднюю величину за весь период наблюдения, то она составит lnJ=4,61. Тогда расчеты показывают, что точка оптимального налогового бремени q*=38,5%; если величину lnJ брать за каждый год, то точка q* будет плавающей во времени, в связи с чем мы упрощаем ситуацию, беря усредненные значения. Точке оптимума q* соответствует значение индекса экономического роста I*=105,4%. Тем самым при идеальной настройке налоговой системы годовой прирост ВВП России может составить 5,4%.

Особый интерес представляют две точки налогового бремени, в которых индекс роста ВВП составляет 100%, что характеризует режим простого воспроизводства. Несложные расчеты показывают, что данное значение достигается при налоговом бремени q0=7,7% и q00=69,2%. Это довольно оптимистичный результат, т.к. верхняя отметка, за рамками которой национальная экономика срывается в режим рецессии, стоит далеко от фактического налогового бремени; можно даже сказать, что верхняя отметка q00 имеет нереалистичную величину. Кроме того, фактическое налоговое бремя находится значительно ниже точки оптимума q*=38,5%, т.е. российская экономика находится на восходящей дуге параболической кривой (рис. 1).

.png)

Рис. 1. Геометрический вид функции (1) для всей российской экономики

Построенная модель (1) позволяет утверждать, что российская экономика в целом обладает довольно низкой чувствительностью к налоговой нагрузке, а ее нынешний уровень явно не позволяет говорить о «задавленности» отечественно производителя налоговым прессом. К объяснению установленного парадоксального факта мы вернемся в конце исследования.

Налоговый профиль обрабатывающей промышленности России

Как это часто бывает, в экономике в целом имеет место одна картина, а в ее отдельных секторах – совершенно иная. В связи с этим рассмотрим поведение разных отраслей промышленности под влиянием налоговых инструментов.

Таблица 2

Исходные данные для построения модели (2) для обрабатывающей промышленности

|

Годы |

Индекс производства, % |

Объем отгруженных товаров в фактических ценах, |

Налоговые поступления в текущих ценах, |

Численность занятых в экономике, тыс. чел. |

Фиктивная переменная |

|

2006 |

108,4 |

11185,4 |

676,3 |

11359,0 |

0 |

|

2007 |

110,5 |

13977,8 |

1 003,0 |

11368,0 |

0 |

|

2008 |

100,5 |

16864,0 |

1 065,7 |

11191,0 |

0 |

|

2009 |

84,8 |

14352,0 |

818,2 |

10401,0 |

1 |

|

2010 |

110,6 |

18872,0 |

1 127,4 |

10292,0 |

0 |

|

2011 |

108,0 |

22802,0 |

1 404,4 |

10281,0 |

0 |

|

2012 |

105,1 |

25111,0 |

1 687,6 |

10170,0 |

0 |

|

2013 |

100,5 |

27133,0 |

1 818,7 |

10065,0 |

0 |

|

2014 |

103,2 |

29661,0 |

2 098,1 |

9872,0 |

0 |

|

2015 |

98,7 |

35090,0 |

2 098,1 |

10295,0 |

1 |

|

2016 |

102,6 |

34967,0 |

2 855,6 |

10247,0 |

0 |

|

2017 |

102,5 |

38712,0 |

3 324,8 |

10173,0 |

0 |

|

2018 |

102,6 |

44600,0 |

3 470,5 |

10067,0 |

0 |

|

2019 |

101,3 |

45179,8 |

3 717,5 |

10286,4 |

0 |

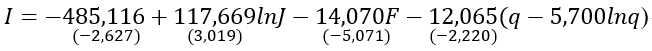

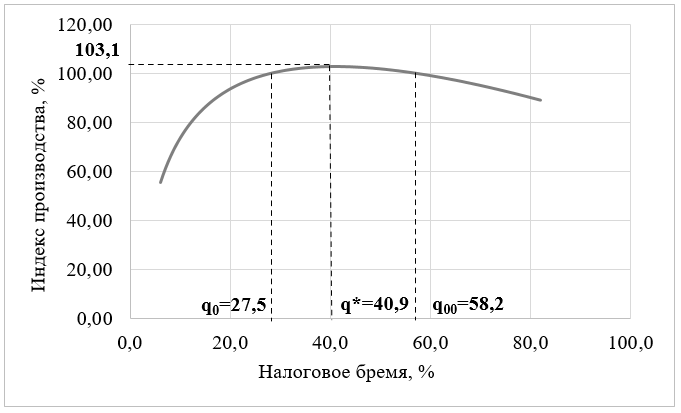

Для начала остановимся на отрасли обрабатывающей промышленности. В отличие от предыдущего случая налоговая конструкция строится в виде следующей функциональной зависимости: W=[q–k*ln(q)], где k>0, как и ранее, варьируемый коэффициент. Как и в модели (1), в уравнении (2) в качестве контрольной переменной также используется темп численности занятых в отрасли и дополнительно вводится фиктивная переменная F, которая принимает значение F=1 в 2009 и 2015 гг.; для остальных лет F=0. Введенная dummy-переменная выступает также в качестве контрольной, разводя таким образом фазы роста (F=0, если I>100%) и падения (F=1, если I<100%) производства. Переменная I представляет собой темпы роста объема оборота обрабатывающей промышленности. Этот момент следует подчеркнуть, т.к. в модели (1) использовался очищенный показатель выпуска – ВВП. Помимо этого, имеющийся в нашем распоряжении динамический ряд является предельно коротким: 2006–2019 гг. Это связано, прежде всего с наличием информации о налоговых поступлениях, которые в разбивке по отраслям представлены на сайте ФНС, начиная только с 2006 года. Итоговая модель на основе данных табл. 2 имеет следующий вид:

(2)

(2)

N=14; R2=0,79; DW=1,91; E=2,04%.

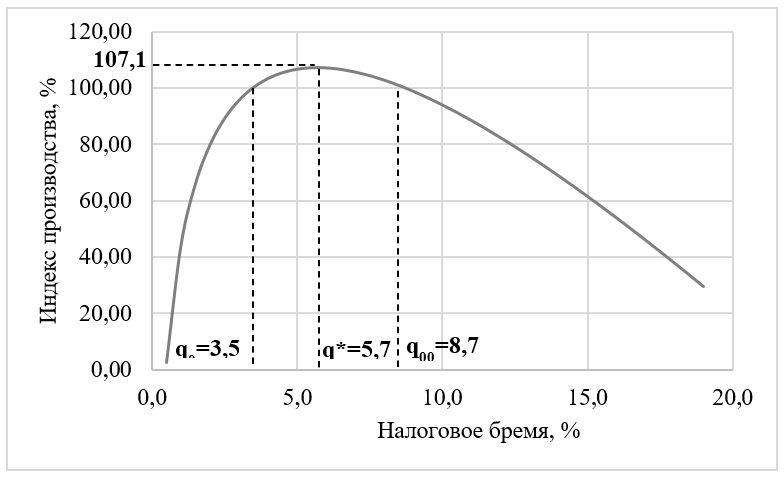

Все статистические характеристики модели (2) являются удовлетворительными и модель может использоваться для аналитических расчетов. Функция (2) представляет собой квазипараболическую зависимость с точкой максимума, которой соответствует значение I*=107,1% при налоговом бремени q*=5,7% (как и ранее берется среднее значение за весь период lnJ=4,60). Тем самым потенциальный годовой прирост производства обрабатывающей промышленности при идеальной настройке налоговых инструментов является достаточно внушительным – более 7%.

Для модели (2) критические точки, в которых индекс роста выпуска составляет 100%, имеют следующие величины: q0=3,5% и q00=8,7%; в данном случае учитывается режим роста производства (F=0); режим рецессии (F=1) описывается аналогичной кривой, но несколько сдвинутой вниз. Данный факт говорит о том, что вхождение обрабатывающей промышленности в режим спада делает отрасль менее восприимчивой к налоговым стимулам. Например, даже при оптимальном налоговом бремени в 5,7% темп производства составит лишь 93,0%, т.е. сам по себе налоговый регулятор не может вытянуть отрасль из режима рецессии, если она в него попала; необходимы иные факторы и стимулы роста.

Вместе с тем на стадии роста обрабатывающая промышленность обладает высокой чувствительностью к налоговому бремени. Это подтверждается тем фактом, что фактическое налоговое бремя за период исследования колебалось в пределах 6,0–8,6%. Отсюда вытекают, по крайней мере, два важных вывода. Во-первых, российская обрабатывающая промышленность находится на нисходящей ветви нелинейной производственной зависимости (2) (q*=5,7%<q=6,0–8,6%) (рис. 2). Следовательно, установившийся налоговый режим «сбивает» темпы роста отрасли и тем самым уже сейчас не позволяет ей выйти на свой потенциальный уровень производства. Во-вторых, в некоторые годы фактическое налоговое бремя вплотную подходило к правой критической точке (q=6,0–8,6%<q00=8,7%). В этом смысле дополнительное ужесточение налогового режима для отрасли вполне может спровоцировать спад производства. Иными словами, регулятор балансирует на самой грани отраслевой налоговой нагрузки, которая еще не запускает режим рецессии.

Рис. 2. Геометрический вид функции (2) для обрабатывающей промышленности

Таким образом, проведенные расчеты позволили вскрыть интересное свойство асимметрии в реакции обрабатывающей промышленности на налоговую нагрузку: в фазе роста отрасль демонстрирует крайне высокую чувствительность к величине налогового бремени; в фазе рецессии налоги перестают быть действенным фактором оживления отрасли.

Налоговый профиль добывающей промышленности России

Как будет видно из дальнейших построений, специфика производства практически полностью предопределяет степень чувствительности соответствующей отрасли к налоговому бремени. Наиболее ярко это свойство выражено в добывающей промышленности. Как и в предыдущем случае в модели (2), переменная I отражает темпы роста валовой выручки отрасли. В качестве контрольной переменной, как и ранее, используется темп роста численности занятых в отрасли; также вводится dummy–переменная F, которая принимает значение F=1 в 2008 и 2014 гг., которые для российской экономики официально ознаменовались кризисом; для остальных лет F=0.

Таблица 3

Исходные данные для построения модели (3) для добывающей промышленности

|

Годы |

Индекс производства, % |

Объем отгруженных товаров в фактических ценах, |

Налоговые поступления в текущих ценах, |

Численность занятых в экономике, тыс. чел. |

Фиктивная переменная |

|

2006 |

102,8 |

3720,9 |

1 688,5 |

1043,0 |

0 |

|

2007 |

103,3 |

4488,9 |

1 613,8 |

1040,0 |

0 |

|

2008 |

100,4 |

5272,0 |

2 162,7 |

1044,0 |

1 |

|

2009 |

97,2 |

5091,0 |

1 377,0 |

1067,0 |

0 |

|

2010 |

103,8 |

6227,0 |

1 794,9 |

1057,0 |

0 |

|

2011 |

101,8 |

8031,0 |

2 623,1 |

1063,0 |

0 |

|

2012 |

101,0 |

8950,0 |

3 046,4 |

1080,0 |

0 |

|

2013 |

101,1 |

9748,0 |

3 141,4 |

1075,0 |

0 |

|

2014 |

101,7 |

9691,0 |

3 637,1 |

1064,0 |

1 |

|

2015 |

100,7 |

11260,0 |

4 194,1 |

1096,0 |

0 |

|

2016 |

102,3 |

11730,0 |

3 732,4 |

1119,0 |

0 |

|

2017 |

102,1 |

13916,0 |

5 018,7 |

1127,0 |

0 |

|

2018 |

104,1 |

18194,0 |

7 808,6 |

1142,0 |

0 |

|

2019 |

103,1 |

18758,0 |

7 489,2 |

1149,4 |

0 |

Вычислительные эксперименты на основе данных табл. 3 позволили установить следующую эконометрическую зависимость для добывающей промышленности России:

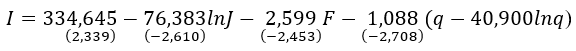

(3)

(3)

N=14; R2=0,61; DW=2,45; LM1=1.24; KM2=1.35; LM3=2.35; E=0,80%.

В полученной модели (3) коэффициент Дарбина–Уотсона DW попадает в зону неопределенности, в связи с чем дополнительно использовался LM–тест Бройша–Годфри на автокорреляцию; данный тест показал, что в модели (3) нет автокорреляции ни 1–го, ни 2–го, ни 3–го порядков. В связи с этим все статистические характеристики модели (3) проходят необходимые тесты. Функция (3) полностью аналогична функции (2) и представляет собой выпуклую вверх зависимость с точкой максимума, которой соответствует значение I*=103,1% при оптимальной налоговой нагрузке q*=40,9% (как и ранее для простоты расчетов берется среднее значение за весь период lnJ=4,61) (рис. 3). Для модели (3) критические точки, в которых индекс роста выпуска составляет 100%, для режима отсутствия кризиса (F=0) имеют следующие величины: q0=27,5% и q00=58,2%.

Рис. 3. Геометрический вид функции (3) для добывающей промышленности

Если сравнить модели для обрабатывающей и добывающей промышленности, то можно увидеть целый ряд отличий между ними.

Во-первых, фактор занятости в добывающей промышленности имеет отрицательный знак, что противоречит классическим постулатам производственных функций. На наш взгляд, правомерно следующее объяснение указанного парадокса: активность добывающей отрасли определяется не столько кадровым потенциалом, сколько мировыми ценами на углеводороды и спросом на данное сырье; численность работников сама зависит от активности добычи сырья. Если в периоды неблагоприятной рыночной конъюнктуры работники остаются на своих местах, то они превращаются в балласт, что и отражает отрицательный коэффициент в модели (3) при логарифме индекса занятых; по-видимому, вахтовый метод найма кадров не может полностью решить эту проблему. Не исключено, что вклад в возникновение рассмотренного парадокса оказывает рост производительности труда и модернизация отрасли.

Во-вторых, ширина зоны допустимого налогового бремени, когда производство не срывается в режим рецессии, для добывающей промышленности намного превосходит аналогичный показатель для обрабатывающей отрасли: 27,5–58,2% против 3,5–8,7%. Иными словами, зона относительно безопасной вариабельности налогового бремени для добывающей промышленности составляет 30,7 п.п., тогда как для обрабатывающей – 5,2 п.п., т.е. разница достигает почти 6 раз. Тем самым чувствительность обрабатывающей промышленности к налоговым инструментам неизмеримо выше, чем у добывающей отрасли.

В-третьих, фактическое среднегодовое налоговое бремя добывающей промышленности составляло 36,3%, тогда как точка налогового оптимума q*=40,7%. Превышение фактических налоговых выплат точки оптимума наблюдалось только в 2006, 2008, 2014 и 2018 гг. Следовательно, большую часть времени добывающая промышленность находилась на восходящей ветви кривой (3) и ни разу близко не приближалась к правой критической границе.

В-четвертых, имеет место колоссальная разница в налоговой нагрузке добывающей и обрабатывающей отраслей. Если в первой ее средняя величина составляет 36,3%, то во второй – 6,9%, т.е. разница доходит до 5,3 раза. На первый взгляд, такое расхождение цифр кажется странным, однако на самом деле это совершенно естественное явление, обусловленное технологической спецификой двух отраслей. Дело в том, что добывающая отрасль почти в минимальной степени использует сырье и материалы и пользуется преимуществами природной ренты, в то время как в цене обрабатывающей отрасли большую долю занимает промежуточное потребление (закупаемые сырье и материалы). Кроме того, в добывающей отрасли действуют в основном естественные компании-монополисты, тогда как в обрабатывающих отраслях ничего подобного не наблюдается. Учитывая сказанное, добывающая промышленность находится в привилегированном положении, что и позволяет ее усиленно нагружать налоговыми платежами.

Таким образом, расчеты показали, что унифицированная налоговая политика для разных отраслей – явление, которое должно быть переосмыслено в силу существующих отраслевых технологических различий и разницы в положения на рынке.

Налоговый профиль производства кокса и нефтепродуктов

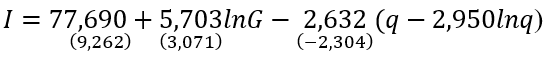

Теперь снова вернемся к обрабатывающим отраслям и сконцентрируем внимание на такой «промежуточной» отрасли, как производство кокса и нефтепродуктов. Методология анализа и статистическая база остаются прежними. Как и в предыдущих случаях, переменная I отражает темпы роста валовой выручки отрасли, G – темпы роста цен на мировом рынке нефти (цены используются в долларовом выражении) (контрольная переменная). Вычислительные эксперименты на основе данных табл. 4 позволили построить эконометрическую зависимость, по своей структуре очень похожую на предыдущие две модели:

(4)

(4)

N=14; R2=0,54; DW=2,08; E=2,43%.

Таблица 4

Исходные данные для построения модели (4) для производства кокса и нефтепродуктов

|

Годы |

Индекс производства, % |

Объем отгруженных товаров в фактических ценах, млрд руб. |

Среднегодовая цена на нефть марки Brent, |

Налоговые поступления в текущих ценах, |

|

2006 |

106,6 |

2002,0 |

61,00 |

72,3 |

|

2007 |

102,8 |

2277,0 |

69,04 |

160,4 |

|

2008 |

102,8 |

2984,0 |

94,10 |

184,9 |

|

2009 |

99,4 |

2662,0 |

60,86 |

158,5 |

|

2010 |

106,0 |

3522,0 |

77,38 |

195,8 |

|

2011 |

103,8 |

4554,0 |

107,46 |

319,3 |

|

2012 |

103,1 |

5219,0 |

109,45 |

366,6 |

|

2013 |

102,3 |

6031,0 |

105,87 |

376,4 |

|

2014 |

106,1 |

6848,0 |

96,29 |

311,2 |

|

2015 |

100,9 |

7043,0 |

49,49 |

227,0 |

|

2016 |

96,8 |

6818,2 |

40,68 |

434,5 |

|

2017 |

101,1 |

8203,0 |

52,51 |

545,6 |

|

2018 |

101,8 |

10397,4 |

69,42 |

519,8 |

|

2019 |

101,4 |

9497,2 |

64,19 |

551,8 |

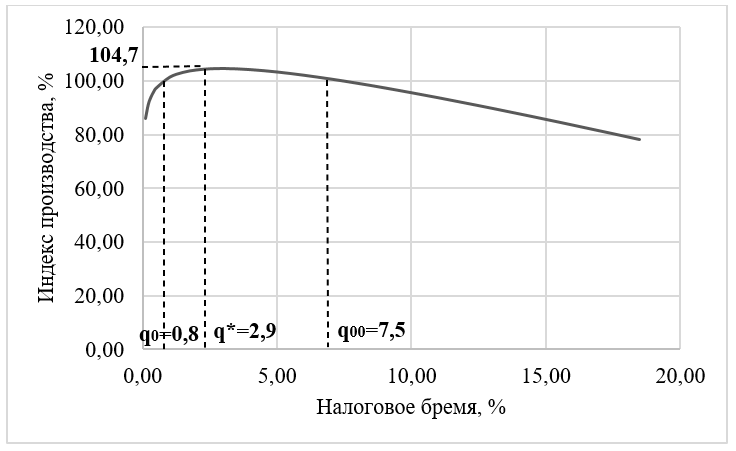

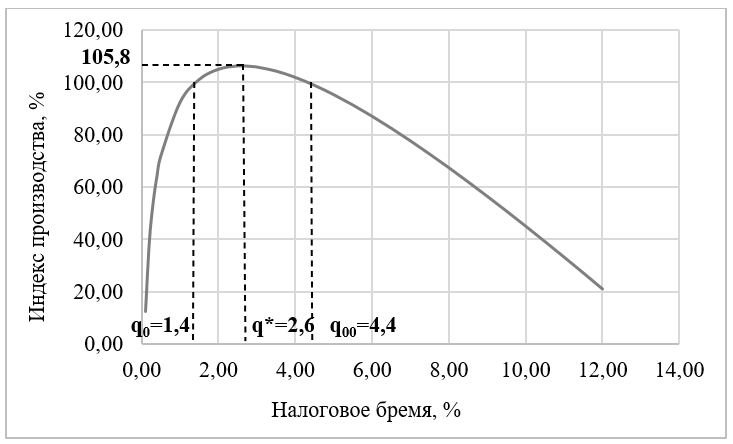

Модель (4) успешно проходит все статистические тесты. Функция (4) является, как и прежние зависимости, квазипараболической с точкой максимума, которой соответствует значение I*=104,7% при оптимальном налоговом бремени q*=2,9% (показатель lnG усредняется: lnG=4,62). Для модели (4) критические точки, в которых индекс роста выпуска составляет 100%, имеют величины: q0=0,8% и q00=7,5% (рис. 4).

Рис. 4. Геометрический вид функции (4) для производства кокса и нефтепродуктов

Особенность модели (4) состоит в том, для ее построения не потребовалась фиктивная переменная, что говорит об устойчивости отрасли к кризисным периодам, а также роль контрольной переменной играют индексы цен на нефть. Показатель занятости отрасли во всех комбинациях оказывался незначимым. По всей видимости, нефтепереработка также больше зависит от мировой конъюнктуры цен на нефть, нежели от численности кадров.

Проведенные расчеты показывают, что среднее налоговое бремя за весь период составляло 5,7%, что намного превышает точку оптимума q*=2,9%. Тем самым нефтеперерабатывающая отрасль находилась на нисходящей дуге нелинейной зависимости от налоговой нагрузки. В то же время фактическое налоговое бремя ни разу не превысило правой критической точки (q<q00=7,5%), хотя в 2011 и 2012 гг. вплотную подходило к ней.

В данном случае ситуация с нефтепереработкой очень похожа на ситуацию во всей обрабатывающей промышленности. Разница состоит лишь в том, что для нефтепереработки точка оптимума находится гораздо ниже: q*=2,9% против q*=5,7%. Тем самым производство кокса и нефтепродуктов является еще более чувствительным к налоговым инструментам по сравнению с обрабатывающей промышленностью и, соответственно, еще более уязвимым для этого типа регулирования.

Налоговый профиль химической промышленности

Теперь рассмотрим отрасль с более глубокой переработкой – химическую промышленность. Методология анализа и статистическая база – прежние. Переменная I традиционно отражает темпы роста валовой выручки отрасли, P – темпы роста производительности труда (контрольная переменная). Введенная dummy–переменная F принимает значение F=1 в 2009 и 2014 гг.; для остальных лет F=0. Вычислительные эксперименты на основе данных табл. 5 позволили построить эконометрическую зависимость, по своей структуре очень похожую на предыдущие модели, но несколько усложненную для контрольной переменной:

(5)

(5)

N=14; R2=0,80; DW=1,93; E=1,59%.

Таблица 5

Исходные данные для построения модели (5) для химической промышленности

|

Годы |

Индекс производства, % |

Объем отгруженных товаров в фактических ценах, млрд руб. |

Налоговые поступления в текущих ценах, |

Численность занятых в экономике, тыс. чел. |

Фиктивная переменная |

|

2006 |

104,7 |

754,0 |

17,7 |

550,4 |

0 |

|

2007 |

106,6 |

945,0 |

34,1 |

511,9 |

0 |

|

2008 |

95,4 |

1312,0 |

60,9 |

488,2 |

0 |

|

2009 |

94,6 |

1062,0 |

22,3 |

441,2 |

1 |

|

2010 |

110,6 |

1427,0 |

31,1 |

431,4 |

0 |

|

2011 |

109,5 |

1813,0 |

49,3 |

415,8 |

0 |

|

2012 |

104,1 |

1942,0 |

50,4 |

398,2 |

0 |

|

2013 |

105,4 |

1886,0 |

44,9 |

390,2 |

0 |

|

2014 |

100,1 |

2102,0 |

37,3 |

380,6 |

1 |

|

2015 |

106,3 |

2767,0 |

77,0 |

390,2 |

0 |

|

2016 |

105,3 |

2971,0 |

90,2 |

401,5 |

0 |

|

2017 |

106,3 |

3243,0 |

87,9 |

445,4 |

0 |

|

2018 |

103,5 |

3824,0 |

101,4 |

441,8 |

0 |

|

2019 |

106,1 |

3862,0 |

129,2 |

454,2 |

0 |

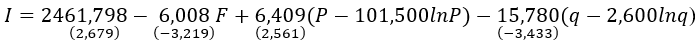

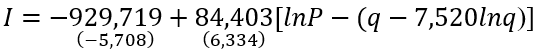

Модель (5) успешно проходит все статистические тесты и пригодна для дальнейшего анализа. Как и все предыдущие модели, зависимость (5) является квазипараболической с точкой максимума, которой соответствует значение I*=106,5% при оптимальном налоговом бремени q*=2,6% (усредненная величина P=105,8). Для модели (5) критические точки, в которых индекс роста выпуска составляет 100%, имеют величины: q0=1,4% и q00=4,4% (рис. 5).

Рис. 5. Геометрический вид функции (5) для химической промышленности

Анализ показывает, что в течение 5 лет экономика химической промышленности находилась на левой (возрастающей) дуге функции (5), а 9 лет – на правой (нисходящей) дуге. В целом же среднее фактическое налоговое бремя q=2,8% было меньше точки оптимума q*=2,6%.

Своеобразие модели для химической промышленности состоит в крайне узком коридоре допустимых значений налогового бремени ∆q=q00–q0, который составляет всего лишь 3,0 п.п., что является рекордом среди рассматриваемых отраслей (табл. 7). Это говорит о крайней высокой чувствительности химической промышленности к фискальным воздействиям. Можно сказать, что управление данной отраслью с помощью налогов предполагает изрядное искусство в отличие от трафаретного внедрения общей системы налогообложения.

Еще одной особенностью модели (5) является выпуклая вверх квазипараболическая зависимость темпов роста оборота отрасли от темпов роста производительности труда. При этом для среднего налогового бремени за весь период q=2,8% оптимальное значение роста производительности труда составляет 101,5%, при котором темпы роста производства достигают 103,1%. Таким образом, мы имеем место с весьма интересным эффектом, когда технологический процесс в отрасли должен быть строго дозированным; в противном случае производственная динамика ухудшается. Для детального объяснения выявленного факта у нас недостаточно данных. Однако можно смело предположить, что химическая промышленность крайне чувствительна к модернизации производства и ее форсирование может привести к спаду производства. Этот аспект деятельности представляется вполне логичным, т.к. любая серьезная модернизация предполагает остановку производства (хотя бы частичную), замену и переналадку оборудования, что чревато нарушением производственных планов и ритмичности производства.

Подведем итог: химическая промышленность России, будучи одной из самых успешных отраслей экономики, является довольно хрупкой производственной конструкцией, которая требует тонкой настройки налоговой нагрузки и строго дозирования технологического прогресса. Перечисленные обстоятельства ставят естественные пределы скорости развития отрасли.

Налоговый профиль электроники

Продолжая начатую линию анализа, рассмотрим отрасль, которую можно считать авангардом современной стадии технологического прогресса – электронику. Методология анализа и статистическая база сохраняются. Переменная I – темпы роста валовой выручки отрасли, P – темпы роста производительности труда (контрольная переменная). Специфика используемого налогового агрегата состоит в том, что в него добавляется контрольная переменная: W=[lnP–(q–k*ln(q))]. Вычислительные эксперименты на основе данных табл. 6 дают следующую специфическую модель:

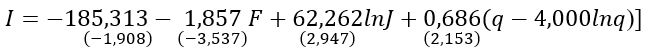

(6)

(6)

N=14; R2=0,77; DW=1,95; E=4,73%.

Таблица 6

Исходные данные для построения модели (6) для сектора электроники

|

Годы |

Индекс производства, % |

Объем отгруженных товаров в фактических ценах, млрд руб. |

Налоговые поступления в текущих ценах, |

Численность занятых в экономике, тыс. чел. |

|

2006 |

115,0 |

600,0 |

39,9 |

868,8 |

|

2007 |

110,9 |

829,0 |

55,0 |

905,7 |

|

2008 |

92,6 |

910,0 |

57,9 |

912,1 |

|

2009 |

68,4 |

817,0 |

60,5 |

824,2 |

|

2010 |

118,9 |

1132,0 |

76,4 |

759,6 |

|

2011 |

111,9 |

1329,0 |

84,2 |

771,4 |

|

2012 |

106,4 |

1462,0 |

99,3 |

762,9 |

|

2013 |

99,0 |

1536,0 |

102,3 |

758,4 |

|

2014 |

99,5 |

1716,0 |

121,8 |

749,4 |

|

2015 |

92,1 |

2209,0 |

145,0 |

760,2 |

|

2016 |

107,4 |

2369,0 |

199,1 |

695,3 |

|

2017 |

99,9 |

2521,0 |

222,6 |

686,0 |

|

2018 |

101,1 |

2677,0 |

232,7 |

662,4 |

|

2019 |

105,3 |

2697,0 |

251,3 |

648,5 |

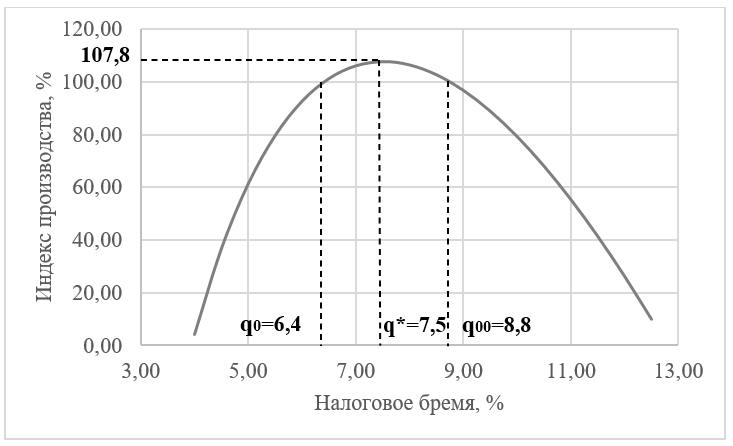

Модель (6) успешно проходит необходимые статистические тесты и дает основу для дальнейшего анализа. Функция, лежащая в ее основе, является квазипараболической с точкой максимума, которой соответствует значение I*=107,8% при оптимальном налоговом бремени q*=7,5% (усредненная величина P=104,3). Для функции (6) крайние критические налоговые точки имеют величины: q0=6,4% и q00=8,8% (рис. 6).

Рис. 6. Геометрический вид функции (6) для сектора электроники

Из табл. 6 видно, что на протяжении 10 лет производство электроники находилось на левой (возрастающей) дуге функции (6), а последние 4 года (2016–2019) – на правой (нисходящей) дуге. В целом же среднее фактическое налоговое бремя q=7,3% было немного меньше точки оптимума q*=7,5%.

В целом можно констатировать, что электроника оказалась самой чувствительной отраслью среди всех рассмотренных нами ранее. По ширине фискального коридора ∆q она обогнала даже химическую промышленность (табл. 9). Вместе с тем потенциал ее роста при идеально настроенной налоговой системе является самым впечатляющим – она способна развиваться ежегодным темпом в 7,8%.

Налоговый профиль отрасли образования: инверсия в бюджетном секторе

Так как в российской экономике доминирует сфера услуг, значительная часть которой попадает в разряд государственного (бюджетного) сектора, то это обстоятельство само по себе может искажать общую макроэкономическую картину. В связи с этим помимо отраслей промышленности имеет смысл сравнить полученные выше результаты с иными отраслями. По-видимому, рафинированным представителем бюджетной отрасли услуг выступает образование. Методология анализа и статистика прежние. Переменная I – темпы роста валовой выручки отрасли, J – темпы роста занятости (контрольная переменная); F – фиктивная переменная, которая принимает значение F=1 в 2009 г.; в остальные годы F=0. Вычислительные эксперименты на основе данных табл. 7 дают следующую модель:

(7)

(7)

N=14; R2=0,76; DW=1,85; E=0,48%.

Таблица 7

Исходные данные для построения модели (7) для отрасли «Образование»

|

Годы |

Индекс физического объема выпуска, |

Выпуск в текущих ценах, |

Налоговые поступления в текущих ценах, |

Численность занятых в экономике, |

Фиктивная переменная |

|

2006 |

100,6 |

888177,0 |

16 930,7 |

6009,0 |

0 |

|

2007 |

101,2 |

1118839,0 |

23 508,4 |

6016,0 |

0 |

|

2008 |

100,0 |

1398968,0 |

32 408,6 |

5980,0 |

0 |

|

2009 |

98,6 |

1534347,0 |

36 318,6 |

5979,0 |

1 |

|

2010 |

98,2 |

1683393,0 |

41 199,2 |

5902,0 |

0 |

|

2011 |

99,1 |

1923722,0 |

33 602,7 |

5789,0 |

0 |

|

2012 |

98,9 |

2087897,0 |

51 925,0 |

5697,0 |

0 |

|

2013 |

100,1 |

2304468,0 |

56 710,7 |

5570,0 |

0 |

|

2014 |

101,1 |

2830134,4 |

60 866,3 |

5520,0 |

0 |

|

2015 |

101,5 |

2962626,7 |

68 143,0 |

5574,0 |

0 |

|

2016 |

100,1 |

3125656,0 |

225 164,4 |

5552,0 |

0 |

|

2017 |

101,8 |

3255618,7 |

305 651,5 |

5525,0 |

0 |

|

2018 |

101,5 |

3626391,8 |

342 765,2 |

5456,0 |

0 |

|

2019 |

100,5 |

3998835,8 |

369 905,6 |

5412,4 |

0 |

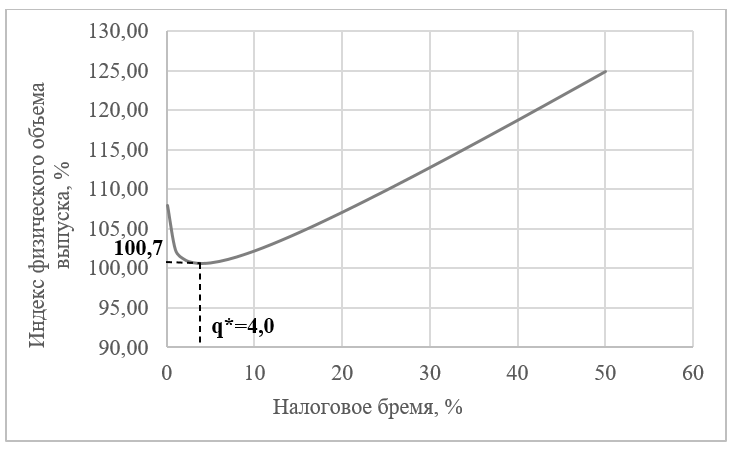

Модель (7) успешно проходит необходимые статистические тесты; свободный член значим на уровне 8,5%. В отличие от всех предыдущих моделей зависимость (7) является квазипараболической, но с точкой минимума, которой соответствует значение I*=100,7% при оптимальном налоговом бремени q*=4,0% (усредненная величина lnJ=4,60). Для данной функции крайние критические точки, в которых индекс роста выпуска составляет 100%, не имеют смысла (рис. 7). Причем даже при самом невыгодном налоговом бремени отрасль не срывается рецессию, а продолжает функционировать с растущим трендом. С 2016 г., когда начала в полной мере реализовываться дорожная карта Правительства РФ по повышению уровня оплаты в вузах, фактическая налоговая нагрузка на протяжении последних четырех лет находилась на правой – восходящей – дуге функции (7). Это означает, что рост налоговой нагрузки не только не «сбивает» темпы развития отрасли, но, наоборот, оказывает на них стимулирующее действие.

Рис. 7. Геометрический вид функции (7) для отрасли «Образование»

Интерпретация выявленного парадокса может быть следующей. Увеличение бюджетного, равно как и внебюджетного, финансирования государственного учреждения наподобие вуза ведет к автоматическому росту стоимости его услуг, что в свою очередь увеличивает налоговые изъятия. Рост доходов больше некоторого бюджетного минимума приводит к ускоренному росту налоговых отчислений и росту налоговой нагрузки. Тем самым можно говорить, что рост услуг вузов ведет к росту налоговой нагрузки. Можно сказать, что причинно-следственные связи меняются местами – не налоговая нагрузка влияет на активность организаций, а наоборот, их растущая активность дает большую налоговую нагрузку. Учитывая, что государственные университеты являются бесприбыльными организациями, то весь доход распределяется на издержки и налоги, чем и обусловлен более быстрый рост налоговой массы на траектории роста. В любом случае изменение налоговой нагрузки на университеты и школы не влияет на их активность, которая в большей степени зависит от ситуации на рынке.

Сказанное позволяет констатировать, что сфера образования в России абсолютно индифферентна по отношению к налоговой нагрузке. Рост налогового бремени в этой отрасли либо не влияет на активность организаций, либо заставляет их увеличивать оборот с целью компенсации изъятий в бюджет. В целом аномальная форма функции (7) позволяет говорить о том, что бюджетные организации отрасли образования страны не поддаются стандартному налоговому регулированию.

Налоговый профиль сферы здравоохранения и социальных услуг

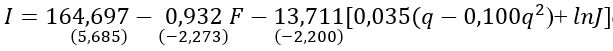

Для подтверждения роли бюджетного сектора услуг в российской экономике рассмотрим еще одну специфическую отрасль – деятельность в области здравоохранения и социальных услуг. Исследование отрасли аналогично образованию. Обозначения прежние; F – фиктивная переменная, которая принимает значение F=1 в 2008 и 2016 гг.; в остальные годы F=0. Вычислительные эксперименты на основе данных табл. 8 дают модель, похожую на модель (6) для электронной отрасли:

(8)

(8)

N=14; R2=0,63; DW=2,19; E=0,33%.

Таблица 8

Исходные данные для построения модели (8) для здравоохранения и социальных услуг

|

Годы |

Индекс физического объема выпуска, % |

Выпуск в текущих ценах, млн руб. |

Налоговые поступления в текущих ценах, |

Численность занятых в экономике, тыс. чел. |

Фиктивная переменная |

|

2006 |

101,4 |

1264123,0 |

14 132,2 |

4574,0 |

0 |

|

2007 |

101,3 |

1559219,0 |

19 558,1 |

4644,0 |

0 |

|

2008 |

100,0 |

1978578,0 |

25 954,5 |

4666,0 |

1 |

|

2009 |

100,5 |

2189465,0 |

25 164,1 |

4717,0 |

0 |

|

2010 |

100,6 |

2381500,0 |

30 340,5 |

4621,0 |

0 |

|

2011 |

101,1 |

2805642,0 |

27 152,3 |

4604,0 |

0 |

|

2012 |

101,7 |

3178082,0 |

34 750,0 |

4573,0 |

0 |

|

2013 |

100,8 |

3472310,0 |

42 279,2 |

4523,0 |

0 |

|

2014 |

102,0 |

3520527,5 |

43 795,5 |

4496,0 |

0 |

|

2015 |

100,6 |

3761153,7 |

46 587,9 |

4529,0 |

0 |

|

2016 |

99,2 |

3835217,8 |

183 575,3 |

4606,0 |

1 |

|

2017 |

100,8 |

4077663,8 |

244 411,1 |

4450,0 |

0 |

|

2018 |

100,3 |

4752729,7 |

293 815,2 |

4404,0 |

0 |

|

2019 |

100,4 |

5310359,2 |

324 543,0 |

4395,2 |

0 |

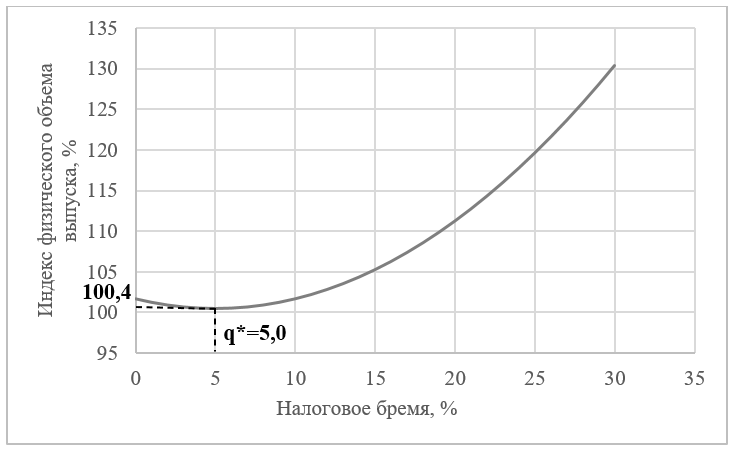

Модель (8) проходит необходимые статистические тесты. Особенность ее построения состоит в том, что исходная налоговая конструкция имеет довольно сложную форму и включает два вариативных коэффициента: W=[lnJ+k*(q–kq2)], где k и k* – варьируемые константы. Зависимость (8) является параболической, но такой же перевернутой, как и функция (7) – с точкой минимума, которой соответствует значение I*=100,4% при оптимальном налоговом бремени q*=5,0% (усредненная величина lnJ=4,60). Для данной функции крайние критические точки также не имеют экономического смысла (рис. 8). Причем, в точности, как и образование, здравоохранение не может быть введено в режим рецессии с помощью налогового прессинга. Логика развития отрасли образования распространяется и на здравоохранение.

Рис. 8. Геометрический вид функции (8) для здравоохранения и социальных услуг

Таким образом, изначальное предположение, что бюджетный сектор сферы услуг может искажать общую картину, полностью подтвердилось: в России имеются отрасли, которые либо не зависят от налоговой нагрузки, либо зависят от нее аномальным образом, что не вписывается в экономическую логику. В связи с этим постоянный рост налогового бремени отраслей образования и здравоохранения, имевший место на протяжении всего анализируемого периода, не угрожает им ни стагнацией, ни тем более рецессией.

Основные выводы: интегральный налоговый профиль отраслей

Выполненные расчеты можно систематизировать в табл. 9, которая позволяет сделать ряд важных выводов.

Таблица 9

Фискальные профили секторов российской экономики

|

Сектор экономики |

q0, % |

q00, % |

∆q, % |

q*, % |

q, % |

I*, % |

|

Вся экономика |

7,7 |

69,2 |

61,5 |

38,5 |

19,0 |

105,4 |

|

Обрабатывающая промышленность |

3,5 |

8,7 |

5,2 |

5,7 |

6,9 |

107,1 |

|

Добывающая промышленность |

27,5 |

58,2 |

30,7 |

40,9 |

36,3 |

103,1 |

|

Производство кокса и нефтепродуктов |

0,8 |

7,5 |

6,7 |

2,9 |

5,7 |

104,7 |

|

Химическая промышленность |

1,4 |

4,4 |

3,0 |

2,6 |

2,8 |

106,5 |

|

Электроника |

6,4 |

8,8 |

2,4 |

7,5 |

7,3 |

107,8 |

|

Образование |

– |

– |

– |

4,0 |

4,1 |

100,7 |

|

Здравоохранение и социальные услуги |

– |

– |

– |

5,0 |

2,5 |

100,4 |

Во-первых, главным показателем чувствительности отраслей к налоговому регулированию выступает ширина коридора эффективных значений налогового бремени, при которых обеспечивается положительный рост производства: ∆q=q00–q0. Чем меньше величина ∆q, тем чувствительнее отрасль к любому повышению налогов; в противном случае степень «защищенности» отрасли от налоговых изъятий гораздо больше.

Во-вторых, просматривается довольно простая, но важная зависимость: чем выше статус отрасли по признаку высокой технологичности, тем выше ее чувствительность к налоговому бремени. Из табл. 9 видно, что самой уязвимой отраслью для налогового давления является электроника, затем идет химическая промышленность, потом обрабатывающая промышленность в целом, за которой следует производство кокса и нефтепродуктов, а замыкает эту последовательность добывающая промышленность. Из данного факта вытекает необходимость более «бережного» налогового регулирования в отношении новых и высокотехнологичных производств. Не исключено, что для них величины многих налоговых ставок следует делать льготными по сравнению с налоговыми параметрами для низкотехнологичных отраслей.

В-третьих, явно просматривается еще одна важная закономерность: чем выше технологический уровень отрасли и чувствительность к налоговому регулированию, тем более динамичной может быть ее развитие при оптимальном налогообложении. Из табл. 9 видно, что самый впечатляющий прирост производства (I*) способна обеспечить электроника (7,8% в год), тогда как потенциал добывающей отрасли гораздо ниже (3,1%). Для лучшего понимания возможностей данных отраслей укажем лишь, что электронная отрасль может в 2,5 раза динамичнее развиваться, чем добывающая промышленность. Данное обстоятельство нельзя игнорировать при государственном регулировании.

В-четвертых, в химической и обрабатывающей промышленности, а также для нефтеперерабатывающей отрасли оптимальное налоговое бремя в целом превышено и его дальнейшее увеличение ведет к снижению динамичности развития названных отраслей; в последние годы такая же ситуация была характерна и для электроники. Данный факт требует если и не пересмотра, то определенного переосмысления и корректировки налоговой политики.

Самостоятельного обсуждения заслуживают результаты для всей экономики – ее чувствительность к налоговому бремени является рекордно низкой. Для сравнения: вся экономика страны почти в 26 раз менее чувствительна к налоговым инструментам, чем электроника. Не претендуя на исчерпывающую полноту, постараемся объяснить столь странный факт.

Во-первых, в расчетах для всей экономики использовался показатель ВВП, а для отраслей – валовый объем дохода. На макроуровне данные показатели различаются примерно в 2 раза. В связи с этим при переходе от добавленной стоимости к валовому доходу все фискальные параметры российской экономики уменьшились бы примерно в 2 раза: q*=19,3%; q0=3,8%; q00=34,6%; q=9,5%; ∆q=30,8%. При подобной калибровке оценок чувствительность всей экономики к налоговой нагрузке оказывается примерно такая же, как добывающей промышленности. Эти грубые расчеты показывают, что обнаруженный парадокс не имеет таких устрашающих масштабов, как это может показаться на первый взгляд.

Во-вторых, российская экономика технологически является крайне неоднородной и состоит из множества отраслей, которые сильно различаются по признаку чувствительности к налоговому регулированию. Судя по получившимся расчетам, агрегирование данных по всем отраслям экономики приводит к доминированию свойства низкой чувствительности к налогам. Свой вклад в ослабление данного свойства вносят добывающие отрасли промышленности и бюджетные организации сферы услуг – образования, здравоохранения и др.

Совершенно очевидно, что повышение фискальной чувствительности российской экономики может быть достигнуто только в результате ее масштабной реструктуризации. Например, должна уменьшаться ресурсная зависимость страны и соответственно доля добывающей промышленности. Кроме того, государственные клиники и университеты должны получить большую экономическую свободу и превратиться в прибыльные организации с бюджетной поддержкой.

Обсуждение результатов: отраслевая дифференциация налогового климата

Выше предложен аналитический инструментарий, который позволяет уяснить особенности развития отдельных отраслей и секторов экономики с учетом накладываемой на них налоговой нагрузки. Однако проведенное исследование является пилотным и направлено на понимание состояния дел, прежде всего, на качественном уровне – превышена разумная налоговая нагрузка в отрасли или нет. Самая идея дифференциации налоговой нагрузки на разные отрасли является в высшей степени дискуссионной. Если же все-таки допустить применение предложенного подхода в практике налогового регулирования, то для этого требуется соблюдение большого числа условий. Остановимся на некоторых из них подробнее.

Во-первых, надежность получаемых модельных оценок предполагает очень высокую точность и надежность исходной информации относительно деятельности отрасли. Причем, чем больше отраслевая детализация, тем лучше. В противном случае есть риск получения средней температуры по больнице. Например, даже анализируемая отрасль электроники является весьма неоднородной, включающей производство электрических товаров и производство компьютеров с применением нанотехнологий. Таким образом, первое требование состоит в правильном дезагрегировании отраслевого производства.

Во-вторых, следует определиться с методикой вычисления средней налоговой нагрузки. Выше мы учитывали только налоговые платежи отраслей, хотя, строго говоря, следует суммировать абсолютно все фискальные изъятия их дохода предприятий, в том числе многочисленные выплаты во внебюджетные фонды (социальные и медицинские). На наш взгляд, в состав налоговой нагрузки предприятия следует включать и налог на доход физических лиц (НДФЛ), т.к. при прочих равных условиях рост данного вида налога ведет к давлению со стороны наемных работников на работодателя в направлении повышения начисляемой им зарплаты в целях компенсации ущерба от роста НДФЛ. В некоторых случаях этот ущерб полностью ложится на работников, а в некоторых – перекладывается на работодателя (хотя бы частично). Одновременно с этим желательно, чтобы сумма всех фискальных изъятий отрасли относилась к величине добавленной стоимости, которая не учитывает затраты на сырье и материалы, по величине которых отрасли очень сильно различаются. При этом если в расчетах налоговой нагрузки используется величина добавленной стоимости, то и в правой части моделей должны фигурировать индексы роста добавленной стоимости, а не стоимости всей реализованной продукции. Таким образом, все переменные моделей должны быть строго определены и согласованы между собой. На практике это требование, как правило, не выполняется из-за отсутствия соответствующих статистических данных.

В-третьих, для практического использования модельных расчетов необходимо, чтобы сами эконометрические зависимости были максимально корректными. Для этого, с одной стороны, нужны достаточно длинные временные ряды (более 20 лет), с другой – модели должны тестироваться на устойчивость, с третьей – они должны «с запасом» проходить все основные статистические тесты. К сожалению, даже эти условия не выполняется из-за отсутствия длинных временных рядов с сопоставимыми и детализированными статистическими данными.

В-четвертых, все выводы на базе модельных расчетов следует использовать для получения выводов на качественном уровне. Иными словами, необходимо определить, превышена оптимальная или критическая налоговая нагрузка или нет, а также сильно превышена она или незначительно. Если расчеты показывают, что ситуация угрожающая, то только в этом случае можно принимать решения по корректировке величины налогового бремени посредством диалога представителей отрасли и регулятора (ФНС).

В-пятых, средняя налоговая нагрузка не является параметром, регулируемым напрямую. Ее снижение или увеличение достигается за счет манипулирования конкретными налоговыми ставками (на НДС, прибыль, социальные отчисления и т.п.). В связи с этим если модельные расчеты дают однозначный результат о целесообразности снижения налогового бремени, то достижение этой цели должно быть определено на основе консультаций с отраслевыми специалистами и консенсуса «налоговиков» с «отраслевиками». При этом эксперты должны учитывать фазу жизненного цикла отрасли, от которой принципиально зависит рентабельность производства и устойчивость к налоговому давлению. При этом смена фазы развития отрасли должна приводить к пересмотру налоговых льгот.

Таким образом, подчеркнем, что предложенный метод получения эконометрических зависимостей роста производства в зависимости от налоговой нагрузки служит для аналитических и индикативных целей; для практических решений его применения очень ограничено и требует соблюдения перечисленных условий.

Заключение

Проведенное исследование показало, что российская экономика предельно гетерогенна с точки зрения реакции разных отраслей на налоговые инструменты. Построенные модели показали, что некоторые отрасли страны функционируют в фискальном режиме, который сдерживает их развитие. Фактически в таких отраслях следует снижать налоговое бремя за счет отобранных для этой цели конкретных налогов. При этом «перегружены» налогами наиболее техноемкие и перспективные отрасли экономики. Пока данное обстоятельство не учитывается в практике государственного регулирования.

Вместе с тем уровень налогового бремени почти во всех проанализированных сегментах экономики, как правило, находится в зоне эффективных значений (q0; q00) и не превышает предельно допустимых границ (за исключением отдельных лет в некоторых отраслях). В связи с этим принципиальная перестройка отечественной налоговой системы не нужна; требуется, скорее, более тонкая настройка налогового режима для конкретных отраслей с учетом их технологической специфики. В свою очередь, подобная настройка предполагает использование принципа селективного налогового регулирования, согласно которому разные отрасли имеют разную налоговую нагрузку. Сегодня этот принцип действует в ограниченном масштабе даже внутри отраслей; на наш взгляд, его распространение можно постепенно расширять. Здесь уместна следующая аналогия: если мы считаем чем-то вполне естественным прогрессивную шкалу подоходного налога (НДФЛ), понимая, что чувствительность разных доходных групп населения к налогам различна, то почему не вводить похожий принцип для отраслей, которые зачастую имеют несопоставимый технологический уровень, находятся в разных фазах развития и, как следствие обладают неодинаковой чувствительностью к налоговой нагрузке. Однако в любом случае такого рода решения должны проводиться в жизнь только на основе консенсуса между представителями отрасли и регулятора.

References

1. Myles G. Taxation and Economic Growth. Fiscal Studies, 2000, vol. 21, no. 1, pp. 141–168.

2. Andrasic J., Kalas B., Mirovic V., Milenkovic N., Pjanic M. Econometric Modelling of Tax Impact on Economic Growth: Panel Evidence from OECD Countries. Economic Computation and Economic Cybernetics Studies and Research, 2018, vol. 52, iss. 4, pp. 211–226. DOI: 10.24818/18423264/52.4.18.14.

3. Ihendinihu J., Jones E., Emmanuel A. (2014). Assessment of the Long–Run Equilibrium Relationship between Tax Revenue and Economic Growth in Nigeria: 1986 to 2012. The SIJ Transactions on Industrial, Financial & Business Management (IFBM), 2014, vol. 2, no. 2, pp. 39–47.

4. Barro R. Government spending in a simple model of endogenous growth. Journal of Political Economy, 1990, vol. 98, no. 5, part 2, pp. 103–125. DOI: 10.1086/261726.

5. Wanniski J. Taxes, revenues, and the “Laffer curve”. The Public Interest, 1978, no. 50, pp. 3–16.

6. Laffer A., Seymour J. The Economics of the Tax Revoke. N.Y.: Harcourt Brace Jovanovich, 1979. 138 p.

7. Laffer A.B. Government Exactions and Revenue Deficiencies. Cato Journal, 1981, no. 1, рр. 1–21.

8. Laffer A.B. The Laffer Curve – Past, Present, and Future. Heritage Foundation, 2004, article no. 1765, pp. 1–16.

9. Canto V.A., Joines D.H., Laffer A.B. Tax Rates, Factor Employment, and Market Production. The Supply-side Effects of Economic Policy. Economic Policy Conference Series, 1981, vol. 1, pр. 3–32. DOI: 10.1007/978-94-009-8174-4_1.

10. Puljic M. The Application of the Laffer Curve Approach in the Problem of Indebtedness. Available at: http://textfeld.ac.at/pdf/1120.pdf

11. Papava V. Laffer’s Effect with After-Action. World Economy and International Relations, 2001, no. 7, pp. 34–39. (In Russ.).

12. Stuart C. Swedish Tax Rates, Labor Supply and Tax Revenues. Journal of Political Economy, 1981, vol. 89, pp. 1020–1038. DOI: 10.1086/261018.

13. Feige E.L., McGee R.T. Sweden's Laffer Curve: Taxation and the Unobserved Economy. The Scandinavian Journal of Economics, 1983, vol. 85, no. 4, рр. 499–519. DOI: 10.2307/3439948.

14. Ravestein A., Vijlbrief H. Welfare Cost of Higher Tax Rates: An Empirical Laffer Curve for the Netherlands. De Economist, 1988, no. 136, рр. 205–219. DOI: 10.1007/BF01238621.

15. Heijman W.J.M., Ophem J.A.C. Willingness to pay tax: The Laffer curve revisited for 12 OECD countries. The Journal of Socio–Economics, 2005, vol. 34, iss. 5, pp. 714–723. DOI: 10.1016/j.socec.2005.07.013.

16. Strulik H., Trimborn T. Laffer Strikes Again: Dynamic Scoring of Capital Taxes. European Economic Review, 2012, vol. 56, iss. 6, pp. 1180–1199. DOI: 10.1016/j.euroecorev.2012.05.002.

17. Trabandt M., Uhlig H. The Laffer Curve Revisited. Journal of Monetary Economics, 2011, vol. 58, iss. 4, pp. 305–327. DOI: 10.1016/j.jmoneco.2011.07.003.

18. Lin B., Jia Z. Tax rate, government revenue and economic performance: A perspective of Laffer curve. China Economic Review, 2019, vol. 56, article 101307, pp. 1–20. DOI: 10.1016/j.chieco.2019.101307.

19. Hearne A.I., Svidnytskyy T.I. Modeling Effect in Economics Laffer Ukraine Industrial and Institutional Functions. Financial and credit activity: problems of theory and practice, 2013, no. 1(14), pp. 115–123. (In Ukr.).

20. Gusakov S.V., Zhak S.V. Optimal Equilibrium Prices and the Laffer Point. Economics and Mathematical Methods, 1995, vol. 31, iss. 4, pp. 346–358. (In Russ.)

21. Canto V.A., Joines D.H., Webb R.I. The Revenue Effects of the Kennedy and Reagan Tax Cuts: Some Time Series Estimates. Journal of Business & Economic Statistics, 198, vol. 4, no. 3, pp. 281–288. DOI: 10.2307/1391570.

22. Stiglitz J. The Roaring Nineties: Seeds of Destruction. London, 2003. 389 p.

23. Malcomson J.M. Some analytics of the laffer curve. Journal of Public Economics, 1986, vol. 29, no. 3, pp. 263–279. DOI: 10.1016/0047-2727(86)90029-0.

24. Fullerton D. On the possibility of an inverse relationship between tax rates and government revenues. Journal of Public Economics, 1982, vol. 19, iss. 1, pp. 3–22. DOI: 10.1016/0047-2727(82)90049-4.

25. Mirowski P. What’s Wrong with the Laffer Curve? Journal of Economic Issues, 1982, vol. 16, no. 3, pp. 815–828. DOI: 10.1080/00213624.1982.11504034.

26. Balatskii E.V. The Influence of Fiscal Instruments on Economic Growth: An Evaluation. Studies on Russian Economic Development, 2004, vol. 15, no. 4, pp. 412–419. (In Russ.).

27. Mayburov I. A., Sokolovskaya A. M. The theory of taxation. Advanced course. Moscow: Yunity-Dana; 2011. (In Russ.).

28. Papava V. The Georgian Economy: from «Shock Therapy» to «Social Promotion». Communist Economies & Economic Transformation, 1996, vol. 8, no. 2, pp. 251–267. DOI: 10.2139/ssrn.2182406.

29. Ananiashvili Iu., Papava V. Laffer–Keynesian Synthesis and Macroeconomic Equilibrium. Stockholm: CA&CC Press, 2010. 142 p. (In Russ.).

30. Ananiashvili Iu., Papava V. Taxes, production technology and economic growth. Society and Economy, 2011, no. 4–5, pp. 172–196. (In Russ.).

31. Ananiashvili Iu., Papava V. Impact of the Average Tax Rate on the Aggregate Demand (Keynesian Models). Bulletin of the Georgian National Academy of Sciences, 2012, vol. 6, no. 2, pp. 162–169.

32. Sokolovskaya A.M. Methodological and methodical aspects of determination of the tax burden on labor, capital and consumption. Finance of Ukraine, 2008, iss. 1, pp. 65–76. (In Ukr.).

33. Bukach B.A. Substantiation and analysis of various variants of the graphic interpretation of the Laffer curve. Vestnik SevNTU, 2012, no. 130, pp. 30–38. (In Russ.).

34. Gutmann P. The Subterranean Economy. Financial Analysis Journal, 1977, vol. 33, no. 6, pp. 26–34.

35. Henderson D. Limitation of the Laffer curve as a justification for tax. Cato Journal, 1981, vol. 1, no. 1, pp. 45–52.

36. Becsi Z. The Shifty Laffer Curve. Federal Reserve Bank of Atlanta. Economic review, 2000, vol. 85, no. 3, pp. 53–64.

37. Balatskii E.V. Using Production-Institutional Functions to Analyze the Influence of Tax Load on Economic Growth. Studies on Russian Economic Development, 2003, vol. 14, no. 2, pp. 134–144. (In Russ.).

38. Kakaulina M. Graphic Interpretation of the Laffer Curve with Tax "Migration". Bulletin of Ural Federal University. Series Economics and Management, 2017, vol. 16, no. 3, pp. 336–356. DOI: 10.15826/vestnik.2017.16.3017.

39. Movshovich S.M., Sokolovsky L.E. Issue, taxes and the Laffer curve. Economics and Mathematical Methods, 1994, vol. 30, no. 3, pp. 129–141. (In Russ.).

40. Bukach B.A. Analysis of the main assumptions of the Laffer curve. Vestnik SevNTU, 2011, no. 116, pp. 17–24. (In Russ.).

41. Kakaulina M. Tax burden and economic growth: search for an effective model. Tomsk State University Journal, 2015, no. 394, pp. 181–188. DOI 10.17223/15617793/394/30. (In Russ.).

42. Kakaulina M. Influence of Tax Burden on Economic Growth in the Russian Federation: a Regional Aspect. Regional Economics: Theory and Practice, 2014, no. 17(344), pp. 55–64. (In Russ.).

43. Nikulina O.M. Tax burden in Russia: basic approaches. Finance and Credit, 2016, no. 17 (689), pp. 13–27. (In Russ.).

44. Turbina N.M., Kosenkova Yu.Yu. Tax burden as indicator of effectiveness of tax policy of Russia. Social and Economic Phenomena and Processes, 2017, vol. 12, no. 2, pp. 154–159. DOI: 10.20310/1819-8813-2017-12-2-154-159. (In Russ.).

45. Kakaulina M. Assessment and Analysis of the Fiscal Burden in the Russian Federation: An Industry Aspect. Tomsk State University Journal, 2019, no. 46, pp. 189–205. DOI:10,17223/19988648/46/13. (In Russ.).

46. Balatsky E., Ekimova N. Tax-Budget Policy and Economic Growth. Society and Economy, 2011, no. 4–5, pp. 197–214. (In Russ.).

Официальная ссылка на статью:

Balatsky E.V., Ekimova N.A. Evaluation of Russian Economic Sectors’ Sensitivity to Tax Burden // «Journal of Tax Reform», Vol. 6, no. 2, 2020, pp. 157–179.