Предел налоговых изъятий (п.н.и.) (limit of tax exemptions) – это максимально допустимое налоговое бремя, при котором национальное производство способно функционировать в режиме экономического роста. Таким образом, п.н.и. – это частный случай понятия нагрузки налоговой (налогового бремени).

Понятие п.н.и. связано с таким фундаментальным понятием, как воспроизводственный цикл, под которым понимается процесс производства продукции, ее реализации и получения прибыли с последующим инвестированием в расширение производства. Если налоговые изъятия будут слишком большими, то у предприятий останется слишком мало прибыли и ее не хватит на поддержание не только высоких темпов экономического роста, но и на простое воспроизводство, т.е. на поддержание объемов производства на неизменном уровне. Для определения величины п.н.и. используются простые модели экономического роста, которые позволяют произвести ориентировочные расчеты.

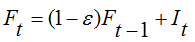

В целях получения формулы для оценки п.н.и. в 2000 г. был предложен подход, базирующийся на использовании основного уравнения накопления капитала:

(1)

(1)

где F – объем основного капитала; I – объем инвестиций в основной капитал; ε – норма амортизации; t – индекс года.

Модель (1) является универсальной в том смысле, что описывает как микроэкономический процесс – накопление капитала фирмы, так и макроэкономический процесс – накопление капитала в экономике.

Если предположить наличие однофакторной производственной функции Y=F/k, где Y – объем производства (ВВП), k – капиталоемкость производства, которая считается константой, а также учесть распределение чистого дохода на оплату труда (W), выплату налогов (T) и получение прибыли (π): Y=W+T+π, то при постулировании тезиса о том, что вся прибыль инвестируется в производство (π=I), легко получить формулу для расчета п.н.и.:

(2)

(2)

где q – налоговое бремя (q=T/Y); σ – доля затрат на оплату труда в новой стоимости (σ=W/Y); γ – темп прироста объема производства.

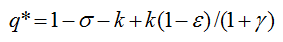

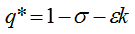

Формула (2) позволяет оценить п.н.и. для заданного темпа экономического роста (γ). Иногда рассматривают «нормальный» или «естественный» годовой темп γ*=2–3%. Чем больше желательный темп роста, тем более льготным должен быть налоговый режим. Иногда рассматривают частный случай (2), когда обеспечивается простое воспроизводство (γ*=0). В этом случае формула (2) упрощается и принимает вид:

(3)

(3)

Если п.н.и. будут больше, чем это определено формулой (3), то фирме (экономике) не хватит инвестиционного ресурса для накопления основного капитала в объемах, обеспечивающих простое воспроизводство. Иными словами, при q>q* фирма (экономика) войдет в режим рецессии, что означает наступление экономического кризиса. Таким образом, формула (3) накладывает естественное ограничение на налоговое давление со стороны государства в отношении производителей.

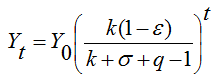

Выполненные построения позволяют получить простую формулу для экономического роста с учетом действующего масштаба налоговых изъятий:

(4)

(4)

где Y0 – значение ВВП в первоначальный момент времени.

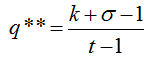

Тогда величина собираемых налогов описывается соотношением Tt=qYt, из которого вытекает существование такого п.н.и., при котором выполняется равенство ∂Tt/∂q=0:

(5)

(5)

Точка (5) иногда называется квазистационарной точкой Лаффера в силу того факта, что она похожа на традиционную точку Лаффера на кривой Лаффера налоговой, но для случая динамического процесса инвестирования средств в производство. Если q>q**, то любое дополнительное увеличение налогового бремени приведет к сокращению налоговых поступлений. Однако данный эффект принципиально зависит от времени, а потому и сама точка (5) показывает так называемый эффект последействия, когда увеличение совокупного налогового бремени приводит к уменьшению налоговых поступлений только через несколько лет. Причем чем больше горизонт планирования, тем меньше величина квазистационарной точки Лаффера. Иными словами, долгосрочные цели бюджета предполагают умеренную величину текущего налогового бремени.

Между парой точек q* и q** и парой точек Лаффера 1-го и 2-го рода имеется очевидная аналогия. Так, п.н.и. q* показывает то налоговое бремя, за пределами которого нормальный воспроизводственный цикл нарушается, и экономика входит в режим рецессии; точка Лаффера 1-го рода показывает аналогичный эффект, но в ней не отражен конкретный механизм возникающего спада производства. Квазистационарная точка Лаффера q** показывает то налоговое бремя, превышение которого в долгосрочной перспективе приводит к сокращению налоговых доходов; точка Лаффера 2-го рода показывает аналогичный эффект без раскрытия экономического механизма, который вызывает коллапс бюджета. Принципиальная разница между точкой Лаффера 2-го рода и квазистационарной точкой Лаффера q** состоит в том, что первая предполагает мгновенную реакцию бюджета на изменение налогового бремени, а вторая – отложенную реакцию бюджета через много лет после изменения налоговых ставок; за эти годы накапливается искомый негативный (позитивный) эффект от произведенного фискального регулирования.

Расчеты п.н.и. (2) применительно к различным отраслям промышленности России 1996–1997 гг. показали принципиальную неоднородность отраслей. Так, для легкой промышленности п.н.и. составлял 15,3% от добавленной стоимости, для машиностроения – 16,6%, а для пищевой промышленности – 49,2%. В США 1996 г. ситуация была аналогичной: п.н.и. для добывающей промышленности составлял 53,9% от добавленной стоимости, а для обрабатывающей – 12,6%. Таким образом, предприятия разных отраслей способны выдержать совершенно разное налоговое бремя, что объективно обусловлено их технологическими (воспроизводственными) различиями. Данный факт имеет принципиальное значение при выработке фискальной политики и используется при формировании системы селективного регулирования и, в частности, системы отраслевых налоговых льгот.

Для понимания действия формулы (3) можно рассмотреть типовой пример, когда в отрасли доля добавленной стоимости, идущей на оплату труда, составляет 40%, капиталоемкость производства равна 3, а средний срок службы (θ) производственного оборудования достигает 10 лет (ε=1/θ). Тогда q*=0,3, т.е. п.н.и. не должен превышать 30% от добавленной стоимости отрасли.

Характеристика п.н.и. принципиально отличается, например, от предельно допустимого налогового бремени, определяемого производственной кривой Лаффера (точкой Лаффера 1-го рода). Так, если точка Лаффера 1-го рода показывает тот предел налогового бремени, больше которого производитель платить не хочет, то п.н.и. показывает тот уровень налогового бремени, больше которого производитель платить не может. При этом величина точки Лаффера 1-го рода детерминируется среднесрочными пожеланиями и поведенческими установками производителей, тогда как п.н.и. – их долгосрочными мотивами в отношении накопления капитала.

Понятие п.н.и. имеет свои недостатки, среди которых главными являются следующие:

- модели экономического роста не учитывают ряд важных параметров. Например, не вся прибыль предприятий идет на инвестирование в основной капитал; часть прибыли выплачивается в форме дивидендов, за счет прибыли покрываются неучтенные издержки и т.п. Данное обстоятельство приводит к завышению расчетной величины п.н.и.;

- в простых моделях роста не учитывается кредитный ресурс, который также участвует в формировании объема инвестиций. Учитывая тот факт, что роль кредитного ресурса во многих отраслях является определяющей, то указанное обстоятельство может существенно искажать искомые оценки п.н.и.

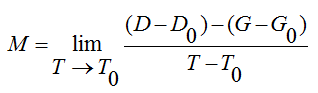

В экономической теории есть еще понятие предельных избыточных тягот (marginal excess burden) налогообложения, которое призвано измерить влияние налогов на благосостояние потребителя. В общем виде данный индикатор (М) можно представить следующим образоме:

(6)

(6)

где Т и Т0 – налоговые сборы в рассматриваемый и начальный моменты времени соответственно; G и G0 – объем государственных расходов в рассматриваемый и начальный моменты времени; D и D0 – дополнительный компенсирующий доход потребителя в рассматриваемый и начальный моменты времени. Если предположить, что взимаемые налоги полностью (без потерь) трансформируются в государственные расходы (G=T), то показатель избыточных налоговых тягот (6) упрощается и может быть записан в виде:

(7)

(7)

Как видно из формул (6) и (7), для расчета М большое значение имеет показатель дополнительного компенсирующего дохода (additional compensating income), представляющий собой фиктивную переменную в виде некой дополнительной суммы, которую нужно добавить к доходу индивидуума в качестве компенсации за рост цен на товары в результате введения налога. Тем самым данная концепция предполагает допущение о том, что потребителю дается дополнительный доход, чтобы после уплаты налогов уровень его благосостояния остался неизменным.

Расчет предельных налоговых тягот осуществляется на основе моделей общего равновесия. Для этого используется многоступенчатая вычислительная процедура. Сначала строится сама модель общего равновесия, после чего определяется ее решение (равновесное состояние) и производится оценка параметров модели применительно к конкретной экономике. На втором шаге проводится анализ изменения равновесия при увеличении налогов и определяется величина компенсированного дохода потребителя и величина дополнительных налоговых сборов. На третьем шаге сопоставляются величины налоговых сборов и компенсированного дохода в двух равновесных состояниях – старом и новом, после чего вычисляется размер предельных налоговых тягот. Таким образом, показатель М оценивает изменение благосостояния потребителя при увеличении налоговых сборов, которое само по себе порождает перераспределение ресурсов в экономической системе и переводит ее из исходного состояния равновесия в новое равновесное состояние.

Понятие предельных налоговых тягот связано с кривой Лаффера налоговой. Считается, что если М<0, то экономика находится на нисходящей ветви кривой Лаффера налоговой, а налоговая система не оптимальна в том смысле, что государственные расходы и полезность (благосостояние) потребителя могут быть повышены. В такой ситуации рекомендуется снижать налоговые ставки. Если же М>0, то экономика находится на восходящей ветви кривой Лаффера налоговой, а налоговая система подлежит дальнейшей оптимизации в направлении уменьшения значения М. Состояние М=0 свидетельствует о достижении оптимальной настройки налоговой системы.

С индикативной точки зрения показатель М означает, что для получения 1 рубля в виде налогов оптимальное распределение ресурсов в национальной экономике искажается в такой степени, что общество в целом затрачивает 1+М рубля. Имеющиеся оценки М для разных стран приведены в табл.1.

Таблица 1. Значения предельных налоговых тягот в разных странах мира.

|

Страна |

2000 г. |

|

Великобритания |

0,21 |

|

Германия |

0,15 |

|

Франция |

0,26 |

|

Швеция |

0,41 |

|

Россия |

0,33 |

Концепция предельных налоговых тягот была развита в 1974–1985 гг. в работах П.Даймонда (P.Diamond) и Д.Мак-Фаддена (D.McFadden), Ч.Стюарта (Ch.Stuart), Ч.Балларда (Ch.Ballard), Дж.Шовена (J.Shoven) и Дж.Вэлли (J.Walley), получив широкое распространение в России и на Западе, хотя ей присущи серьезные недостатки. Наиболее важными из них являются следующие:

- величина показателя предельных налоговых тягот рассчитывается применительно к конкретной модели общего равновесия, а потому разные модели с различным уровнем агрегирования и описания взаимосвязей участников рынка порождают различающиеся оценки предельных налоговых тягот. Иногда различия достигают кратных величин (например, для России 1997 оценки разных авторов различаются почти в 2,5 раза);

- сама процедура калибровки параметров модели общего равновесия является достаточно грубой и неоднозначной, что исключает высокую точность проводимых прикладных расчетов.

Понятия п.н.и. и предельных налоговых тягот во многом дополняют друг друга, хотя и основаны на разных методологических принципах. Так, если п.н.и. отражает влияние налогового фактора на долгосрочные стратегии производителя, то предельные налоговые тяготы фиксируют влияние налоговых изъятий на положение потребителя.

Литература

1. Балацкий Е.В. Воспроизводственный цикл и налоговое бремя// «Экономика и математические методы», №1, 2000. С.3–16.

2. Балацкий Е.В., Гусев А.Б. Фискальные и воспроизводственно-технологические факторы долгосрочного экономического роста// «Общество и экономика», №3, 2003. С.80–101.

3. Керимкулова Г. Бюджетно-налоговые аспекты при проведении монетарной политики в Кыргызской Республике. Бищкек: Национальный банк Кыргызской Республики, 2011. – 18 с.

4. Мовшович С.М., Крупенина Г.А., Богданова М.С. Оценка избыточных тягот налогообложения в российской экономике. М.: РПЭИ, 2000. – 29 с.

5. Ballard Ch., Shoven J., Walley J. General equilibrium computations of the marginal welfare costs of taxes in the United States// «American Economic Review». Vol.75, No. 1. 1985. P.128–138.

6. Diamond P.A., McFadden D.L. Some uses of the expenditure function in public finance// «Journal of Public Economy». Vol.3, No 1, 1974. P.3–21.

7. Stuart Ch. Welfare costs per dollar of additional tax revenue in the United States// «American Economic Review». Vol. 74, issue 3, 1984. P.352–362.

Официальная ссылка на статью:

Балацкий Е.В. Предел налоговых изъятий/ Энциклопедия теоретических основ налогообложения/ Под ред. И.А.Майбурова, Ю.Б.Иванова. М.: ЮНИТИ-ДАНА, 2016. С.359–362.